Je n’ai jamais utilisé les sondages d’opinion tant les marchés financiers leur sont supérieurs. Après tout, dans les marchés , de vraies personnes votent avec du vrai argent (le leur , ou celui dont ils ont la charge), ce qui me parait préférable à des questions posées à «un échantillon représentatif de la population», notion qui m’a paru toujours extrêmement douteuse scientifiquement .

Le but du papier de cette semaine sera donc d’essayer de déchiffrer ce que nous disent les marchés, ce qui n’est pas très difficile.

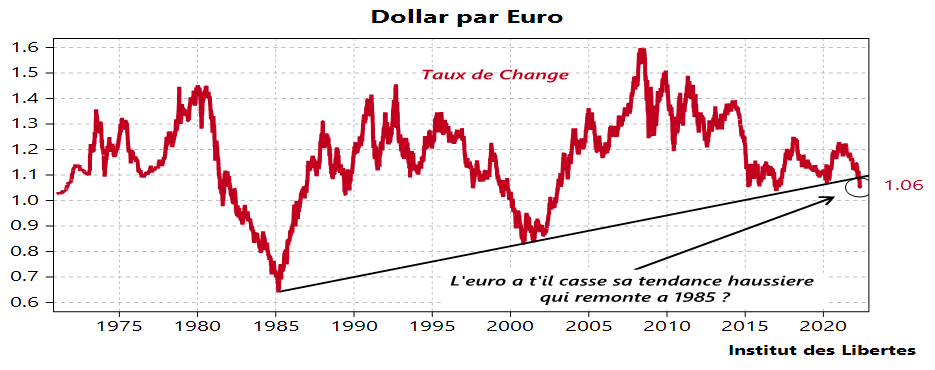

- L’euro a une sale gueule.

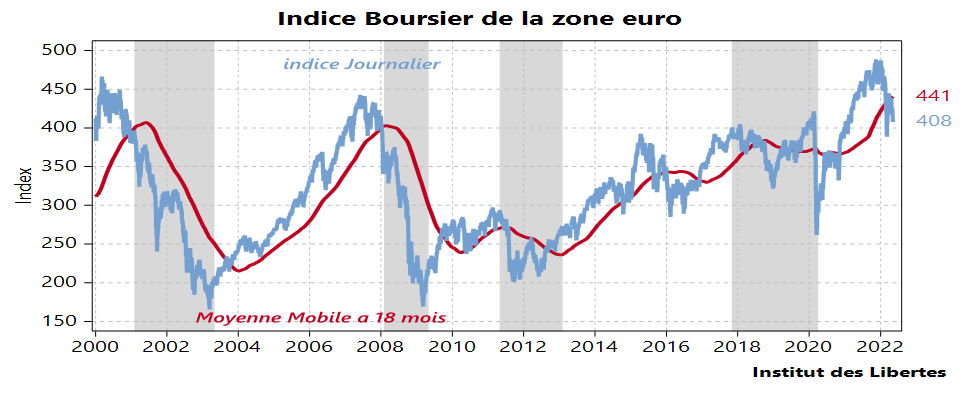

- Les marchés des actions dans la zone euro n’ont pas le moral.

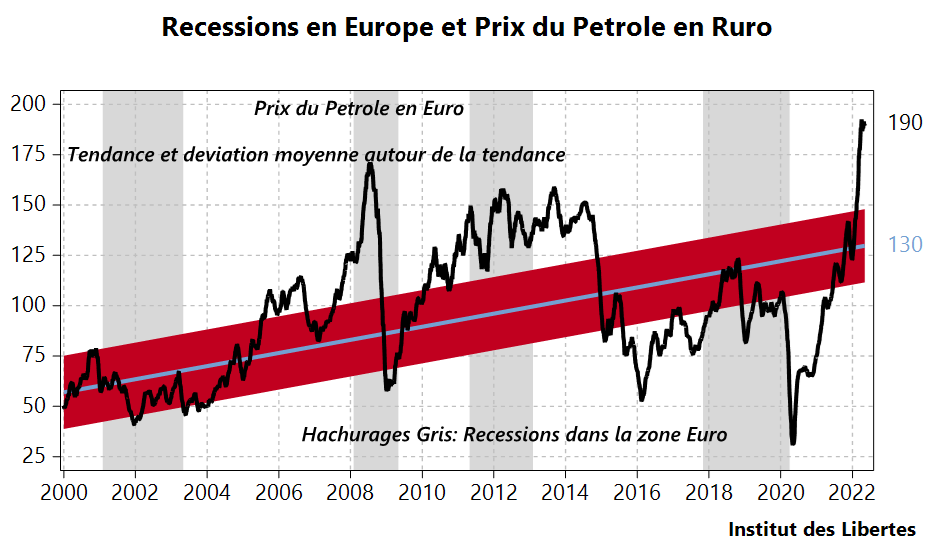

- La réponse est simple : Parce que le prix du pétrole est beaucoup monté …

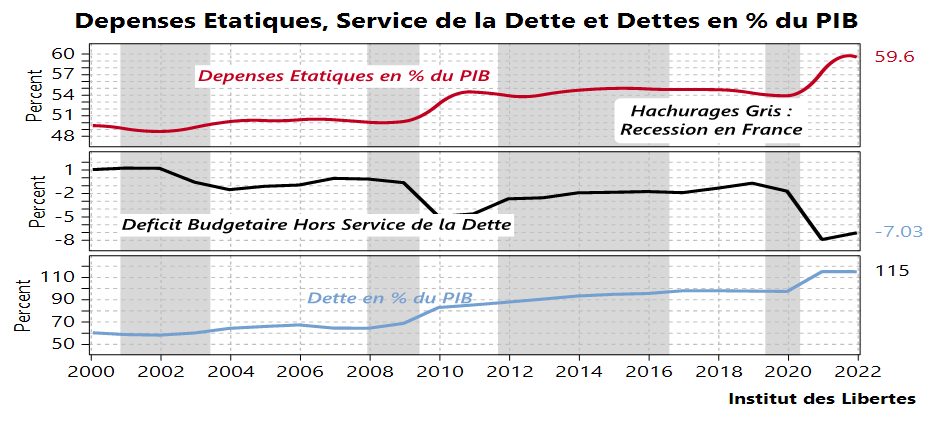

Encore une fois, une hausse des prix du pétrole est équivalente à une hausse des impôts : en fait , il s’agit d’une hausse du tribut que les pays producteurs prélèvent sur la richesse que nous créons, et donc, à l’arrivée, nous sommes plus pauvres si le prix du tribut augmente. Mais la hausse que nous avons déjà connue m’annonce une récession, que la France n’ y échappera pas alors qu’en France nous sommes dans une situation budgétaire déjà complètement désespérée.

La récession qui arrive va, comme à chaque fois, faire exploser les dépenses de l’état tout en faisant chuter les recettes du même état, faire donc grimper les déficit budgétaires , ce qui aura l’effet le plus heureux sur la dette en % du PIB qui risque bien de grimper autour de 140 % à 150 % .

Et si les taux d’intérêts montent, je ne vois pas comment nous pourrons nous en sortir. Et s’ils ne montent pas, l’Euro va continuer à se viander, ce qui rendra encore plus cher nos importations d’énergie.

La seule solution sera donc que l’Allemagne nomme un « gauleiter » pour s’occuper des affaires de la France, et je n’ai pas le moindre doute que monsieur Macron sera candidat à ce poste prestigieux, assuré qu’il sera du fidèle soutien de la bourgeoisie française (quoique, « bourgeoisie française” soit un peu une contradiction dans les termes).

Bref, nous sommes très mal partis, et les marchés nous envoient un message assez alarmant.

Et je tiens à signaler que pour arriver à cette conclusion, je n’ai pas eu besoin de parler de la Russie, de l’Ukraine, des USA, ou que sais-je encore…

Une analyse toute simple des marchés m’a donné tous les renseignements dont j’avais besoin.

Comme le dit l’un de mes adages préférés « Lire la presse économique est dangereux pour votre santé financière ».

Et puisque nous parlons de sante financière, essayons de voir comment le portefeuille que j’ai recommandé depuis quelques temps s’est comporté pendant cette période troublée ?

Avant de donner les résultats, rappelons comment il est constitué.

La partie « offensive » du portefeuille, soit 50 % du total à investir, comprend 10 valeurs cotées à Paris qui ont une caractéristique commune, ne rien avoir à faire avec l’état français.

Les voici

Air liquide, Schneider l’ Oréal. LVMH, Pernod-Ricard, Cap Gemini, Total. Accor, Sodexo, Danone.

Que les choses soient bien claires ici : Je n’y connais rien en analyse financière, il ne s’agit en aucun cas de recommandations et mon seul critère de sélection a été la non-participation d’un représentant de l’état au conseil d’administration de ce sociétés.

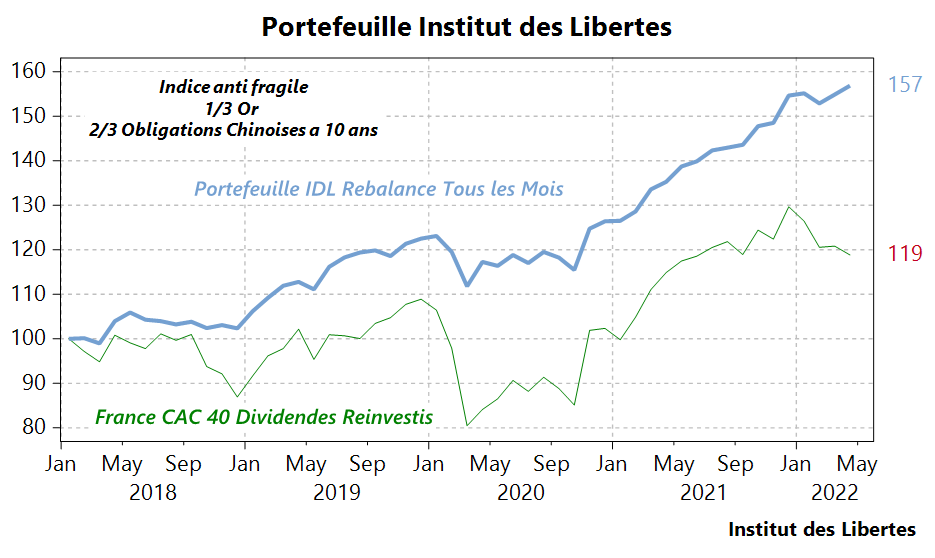

Tous les jours, ou toutes les semaines , ou tous les mois, ou tous les trimestres, voir tous les ans, je recommande de ramener la part de chaque valeur à 5 % du portefeuille total, de façon à maintenir un portefeuille actions diversifié. Dans le graphique plus bas, je procède à ce « re balancement » une fois tous les mois.

L’autre moitie du portefeuille est constituée aux 2/3 des obligations à 10 ans émises par le gouvernement Chinois et par 1/3 investi en or.

Là aussi, je procède au re balancement vers la position de départ tous les mois.

Voici ce portefeuille depuis la fin 2017, date à laquelle j’ai commencé à trouver que les marchés, en particulier dans la zone Euro, sentaient un peu l’ours

Aucun changement n’est recommandé, si ce n’est pour ceux qui le peuvent de passer de 2/3 en obligations chinoises et 1/3 en or à moitié or et moitié obligations chinoises.

Pour l’instant, tout va bien, comme disait le gars qui avait sauté du trentième étage en passant devant le vingtième.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Lolopons

1 juin 2022Comment savoir si une action a rien à voir avec l’Etat français ? Voir s’il est actionnaire ou non ?

idlibertes

1 juin 2022Oui exactement

Moi

16 mai 2022Mais où achete-t-on de l’ors physique ? ?

Danielle

15 mai 2022Je relis la phrase suivante et je ne comprend toujours pas.

« Tous les jours, ou toutes les semaines , ou tous les mois, ou tous les trimestres, voir tous les ans, je recommande de ramener la part de chaque valeur à 5 % du portefeuille total, de façon à maintenir un portefeuille actions diversifié. »

Quelqu’un peut t’il éclairer ma faible lanterne ?

Francois

15 mai 2022Bonjour Danielle,

au fur et à mesure que le temps passe, la valeur des actions que vous avez achetées varie et la proportion de chacune par rapport aux autres évolue. le conseil de Charles est de revendre les actions qui ont pris plus de valeur que les autres pour renforcer les actions qui ont pris moins de valeur de sorte que chaque Sté reste à une valeur de 5% de votre portefeuille

Philippe

15 mai 2022Ne pas mettre tous ses oeufs dans le meme panier c.a.d conservez pour chaque action une proportion analogue a celle de votre repartition au depart . Ce qui revient a vendre celles qui ont sur-performé . Là je vois autrement , je prefére la laisser monter et il est très rare que l’une de mes valeurs atteigne une valeur équivalente a celle des 19 autres réunies. ( exemple d’un portefeuille de 20 sociétés ou chacune represente 5% de votre capital investi ).

Le choix des 10 sociétès de Ch.Gave est bien orienté sur 2019-2022; On applaudit et on peut tirer des plans sur l’avenir

Air liquide : 100- 162 : excellent

Schneider 75 – 175 . excellent

LVMH . 100 – 750 – 580 . Le luxe va souffrir , l’ambiance restera mauvaise, alléger.

Pernod 100-220-185 . excellent

Cap Gemini 100-220-180 . excellent

L’ Oreal : 250 – 450-330 . bien conserver

Total 55 – 30 – 50 : bien conserver

Accor 45 – 20 – 30 : on voyagera de moins en moins, alléger

Sodexo 105 – 60 – 70 : bien

Je pense que malgré la volatilité des cours la qualité durable de ces sociétès oblige a tenir les bons et a éliminer de suite les perdants qui traduisent un changement durable dans la consommation . Accor – LVMH

Le retour a l’ energie nucléaire est indispensable depuis la rupture avec la Russie . Dans cette filiére existe un ETF qui couvre l’ensemble des activitès come URA .

Gavalda

12 mai 2022Je trouve vos analyses passionnantes pour le néophyte en placements financiers que je suis.

Même un peu moins âgé que vous, je suis un ancien et ne l’ayant jamais fait, j’hésite à sauter le pas pour des achats d’actions, obligations ou or, car en général tout ça reste à la banque, donc sans grande garantie, et garder chez soi n’est pas très sûr non plus.

Pouvez-vous m’aider à « sauter le pas »?

Cordialement.

Gilbert Gavalda.

Pascal

22 mai 2022L’or, vous pouvez l’acheter en Belgique ou en Suisse. Bien que cela ne semble pas avoir d’importance pour le moment, je conseillerais d’acheter des lingots ou des pièces titrées à 99.99 % d’or pur. Vous pouvez demander de les conserver jusqu’à ce que vous puissiez venir en prendre livraison. Comme ça, vous pouvez avoir de l’or physique non déposé dans une banque. C’est juste une information, je ne suis pas conseiller.

woiliwoilou

12 mai 2022à quand une vidéo qui explique les raisons monétaires de la guerre en Ukraine ?

le piège tendu à Poutine avec de vrais Russophones morts, les sanctions économiques appliquées rapidement pour ruiner la Russie, maintenir la guerre en Ukraine pour trouver des prétextes permettant de mettre en place de nouvelles sanctions économiques toujours plus importantes, et surtout… utiliser l’Europe comme vassal pour faire le sale boulot quitte à la ruiner aussi, de toute manière ils nous réserveront le même sort qu’à la Russie, qu’à l’Irak, qu’à la Libye ou qu’à l’Iran si on ne les écoutait pas… Dommage car là, en nous alliant à la Russie nous avions une chance UNIQUE de renverser le cowboy de son cheval pour enfin réhabiliter l’Indien et construire un monde multipolaire !

Merken Jean

15 mai 2022Excellente analyse et resumé

Philippe

11 mai 2022La liste actions de M.Gave est parfaite sauf le risque de change ( chute continue de l’euro ) donc on peut les acheter en USD car elles sont cotées a NY . Pour l’Or j’attends le retour a 1700 en novembre .

Gottfried

12 mai 2022La valeur d’une cotation est la même, qu’elle soit en USD à New York ou en EUR en France. Prenez la valeur en USD, divisez la par l’EURUSD via tradingview, et vous obtiendrez exactement le même graphique que si vous aviez acheté directement à Paris (sauf qu’aux US vous devrez payer des impôts américains en plus !).

En résumé, quand on achète une action, on achète la valeur de l’entreprise, et pas la monnaie.

Autre exemple que vous pouvez simuler : prenez des exportateurs turques côtés en turquie dans une monnaie beaucoup plus moisie que l’euro qui chute bien plus vite que la nôtre, et divisez sa cote par EURTRY pour obtenir leurs valeurs en euros. Vous verrez que ces entreprises exportatrices turques n’ont absolument pas perdu de valeur malgré la chute de la lire.

Utilisez tradingview, c’est très pratique !

Philippe

15 mai 2022TTE a Paris : 51 € ( 53$13)

TTE a NY 53,50 $

Il y a un léger surcout a NY .

Je choisis d’acheter TTE a NY , et le revends dans 6 mois avec 15% de +value. J’encaisserai 61$52 . Et le $ vaudra 1,05 euro. ( EURUSD a 0,95 ) .

Donc en rapatriant mon gain en Euro je recevrai 64€ 59 .

Si je préfére acheter TTE a Paris je recevrai dans 6 mois , 58€65 .

Entre 64,59 € et 58,65 €, je ne me priverai pas de ce petit plaisir .

nikoopol

10 mai 2022que nous disent les marchés ?

que la zone Euro ne produit pas de pétrole/hydrocarbures (de moins en moins en tout cas), que la finance mondiale n’arrive pas à compenser la baisse des rendements énergétiques (fin de l’énergie bon marché) et que cela ne tient(pas) que parce que les états s’endettent toujours plus, et que le niveau vie des consommateurs d’opiacés rattrapent celui des européens.

Frank Deljeune

10 mai 2022Le plus amusant -:si j’ose dire – est que l’impact baissier sur le prix du pétrole brut (voir cotations du Brent depuis une semaine) vient du fort recul de la demande Chinoise. Et ceci pourrait bien avoir un impact plus important sur les recettes pétrolières russes que l’embargo-sanction des occidentaux sur les produits pétroliers et le gaz russes.

beauchene

10 mai 2022Bonjour,

Qui a augmenté ses prix le premier ? Après tout le monde s’est mis au diapason et avec la guerre en ukraine cela a été l’argument choc pour en profiter. Tout cela pour les profiteurs de guerre. C’est mon sentiment…

Vauban

10 mai 2022Achetez de l’assurance vie et faites des placements dans le domaine régulé …

https://youtu.be/NFKDd-2LxDk

C dingue non?

Jeremie

9 mai 2022A quand le retour sur les obligations américaines, les chevaliers du Rohan vont ils devoir encore patienter ?

Gottfried

12 mai 2022Charles est économiste et pas trader, ses analyses portent sur du très long terme. Mais effectivement, le TLT (obligations du trésor à +20 ans) est proche de faire son bottom et il est bon de tenir du TLT en prévision d’un crash, car cela grimpe de façon fulgurante à chaque crash (c’est pas seulement une protection mais c’est anti-fragile).

Mais d’un autre côté nous sommes en pleine correction, difficile qu’un crash ait lieu quand le marché a corrigé, il est possible que la chose mette du temps à se produire, et pendant ce temps là l’inflation continue… Dilemme !

Katherine MAHEO

9 mai 2022Parce que vous pensez que l’économie chinoise va bien? la croissance avec ce covid réduit la croissance 5% à moins 3 % oui on risque la stagflation oui deux fois oui OUI si cette guerre se poursuit on risque gros et pas seulement pour l’Europe la bourse américaine dévise fortement depuis 3 jours…plus de croisssance avec une inflation qui frôle les 10%, mais le chômage toujours bien orienté wait and see bien mali celui qui sait ….!

Frank Deljeune

10 mai 2022Le principal effet du Covid en Chine, et à cause de la réponse “totalitaire” du régime (c.à.d. lock down et non pas vaccination efficace) est un fort ralentissement de l’offre mondiale, essentiellement de la capacité de transformation, et donc de la demande d’hydrocarbures. Et cet effet est bien supérieur à celui de l’embargo sur le pétrole -gaz russe. Les cours du brut vont continuer de chuter pendant 2 mois minimum. La bourse américaine va remonter assez vite. En même temps que les bourses asiatiques seront en chute. Le USD a encore de beaux jours devant lui.´Le Nasdaq aussi

Gottfried

12 mai 2022Les obligations chinoises à long terme sont un bon pari même si je ne le pense pas pour les même raisons que Charles. Charles les achète car il pense que le Yuan a vocation à rester fort et que la Chine n’est pas surendettée. Moi au contraire, je dis qu’elles sont une bonne idée précisément parce que la Chine va progressivement abaisser ses taux (et a déjà commencé) car sa croissance et son inflation est à la baisse; or si les taux d’intérêts baissent, certes le Yuan fort cesse, mais la valeur des obligations grimpe en flèche. Peu importe l’économie chinoise, ce qui compte est de savoir si oui ou non les taux seront plus bas plus tard, et si oui, cela vaut le coup de prêter à la Chine.

Alex

9 mai 2022La principale préoccupation des autorités n’est pas l’économie, ni la croissance, ni la stabilité de la monnaie. Ce sont les intérêts des dirigeants. Et pour eux, la fin de l’argent facile va créer un casse-tête et leur faire perdre la face > https://www.contrepoints.org/2022/05/08/426935-immobilier-uber-et-zombies-du-surendettement

nikoopol

10 mai 2022en effet analyse stupéfiante

« Mais cette taxe sur les épargnants crée beaucoup moins de problèmes pour les dirigeants et une grande partie des sociétés et particuliers que des hausses de taux et des faillites. »

Parions que nous allons passer dans un nouveau mode de crédit illimité, il faut juste le temps « qu’ils inventent » un nouveau mot pour cela. le systéme devient moins résilient puisqu »ils », à la BCE, ne touchent à rien pour ne puissent pas dire que quelque chose serait de « leur faute ».

Alain

9 mai 2022Charles Gave m’étonne, les marchés ne sont plus des personnes, c’est à plus de 95% des algorithmes qui font quelques centimes de bénéfices sur quelques secondes avec la fausse monnaie des banques centrales et effet de levier

KATHERINE MAHEO

9 mai 2022caricaturale quand même et le chiffres trimestriels du pipeau?

Frank Deljeune

9 mai 2022La démographie est pour l’Allemagne, depuis le 14eme siècle et les pestes. Qu’avons nous fait, que faisons nous pour une intégration effective des peuples européens ? Ne serait-ce qu’en matière linguistique ?.

Frank Deljeune

9 mai 2022La monnaie ? Si c’est le dollar, pas d’inquiétude. C’est de l’intérêt de tout le monde – et en prei lieu de ceux qut se déclarent ennemis de l’Amérique.

Frank Deljeune

9 mai 2022Évidemment. Logique que les obligations chinoises baissent, en plus le yuan dévalué. Logique que l’or baisse, car le dollar, pas l’or, est la valeur refuge.

Katherine MAHEO MAHEO

9 mai 2022yes

Cevert

9 mai 2022Très bien mais où et comment acheter ces fameuses obligations chinoises ?

Gabfol

9 mai 2022Il existe différents ETFs. Pour ma part j’investis dans le LU1094612022. Un avantage est qu’il est non couvert contre le risque de change et vu qu’on pense que le yuan est amené à s’apprécier face à l’euro, c’est ce qu’on veut. Il s’agit d’un ETF d’obligations gouvernementales et non d’entreprises chinoises

Sebastien

10 mai 2022Pour l’instant, c’est tout le contraire. Le Yuan se déprécie face au dollar, comme il a toujours fait, pour que la chine reste compétitive. Les obligations chinoises ont rapportées gros en 2020/2021 car le Yuan s’apprécié face au dollar, maintenant c’est l’inverse. Tout le monde fuit les obligations chinoises.

Bentracks

9 mai 20222700 milliards de dette publique? Entre le patrimoine du pays et les 5 000 milliards d’épargne privée, si le président Macron continue à bien faire les choses, on a encore un petit mandat encore avant de sentir le sol. A peu près…

Mat

9 mai 2022Merci pour votre article M. Gave!

ROCHAT

9 mai 2022Que pensez vous des ETF matières 1ère pétrole ? ex : iShares Oil & Gas Exploration & Production UCITS ETF USD +89% depuis 1 an ou iShares MSCI World Energy Sector UCITS ETF USD + 68,93%. Pouvez vous nous présenter 1 graphe du CAC depuis sa création avec les principaux krachs. En tout cas merci pour vos analyses qui sont présentées d’une façon simple donc à la portée de tous. Merci Merci Merci Merci

Patrice Pimoulle

9 mai 2022Ce qui est affligeant, c’est de voir que la France est incapable de constituer un gouvernement qui oserait poser les vrais problemes et presenter un commencement de politique pour y repondre., fut-elle echelonee dans le temps. La Ve Republique repose sur la demagogie et l’infantilisation du peuple; « apres moi, le deluge ».

Il n’y a pas de place pour deux Etats en Europe occidentale. En 1648, ce fut la France; en 1871, ce fut l’Allemagne wilhelmienne; en 1945, ce devait etre a nouveau la France,aureolee de son appartenance au ca puissance victorieuse, a charge pour elle d’assurer l’unite europeenne et la rehabilitation des nations issues de l’Axe; le pape Pie XII a exprime ce voeu lors d’une audience de juin 1944. L’unite europeenne n’ayant eu lieu, apres la demission de la France (Indochine, instabilite politique), la direction de l’Europe revient naturellement a l’Allemagne, qui n’en demandait pas tant. Ce n’est pas l’Allemangne qui a fait de la France une nouvelle RDA. C’est Mitterrand, avec le soutien de Chirac. Mais il faut se rendre a l’evidence: Chirac et Mitterrand sont les presidents preferes des Francais. Les peuples ont les dirigeants qu’ils merite

Charles HEYD

9 mai 2022Héla oui, deux malfaisants pour la France!

Frank Deljeune

9 mai 2022La démographie est pour l’Allemagne, depuis le 14eme siècle et les pestes. Qu’avons nous fait, que faisons nous pour une intégration effective des peuples européens ? Ne serait-ce qu’en matière linguistique ?.

Patrice Pimoulle

9 mai 2022A Franck Deljeune: justement, en approfondissant un peu, on s’apercoit qu’Italie, Allemagne et France ont en commun des origines latines, meme si cela est peu apparent pour l’allemand, c’est vrai. Le reste n’est qu’une question de travail; mais au point ou nous en sommes en France… on peut s’inquieter, en effet.

breizh

9 mai 2022Sauf que et l’Allemagne et la France se rangent sous tutelle américaine (plus récent pour la France).

Frank Deljeune

9 mai 2022@ Patrice Pimoulle. L’influence latine dans l’allemand, je veux bien ; mais c’est maigre quand même. Quand je parle intégration des peuples, je pense assez au modèle Suisse, quoi que, la Suisse aujourd’hui fonctionne pratiquement sur l’anglais+une langue nationale. A Soleure (Soloturn). qui était bilingue Allemand-Francais,, aujourd’hui, on parle, soit Allemand-Anglais, soit (et plutôt en minorité) Français-Anglais. Le cas de Bâle est spécifique, car pluri frontalier. Donc, pour l’Union Européenne, je crois que le couplage Allemand-Francais est plutôt en diminution, et même le couplage Espagnol-Francais ou Italien-Français. Et ce, au bénéfice de l’anglais qui n’est que marginalement une langue de l’UE (Irelande). Je pense que dans tout le système éducatif de l’UE, 4 langues devraient être obligatoires, à chosir dans Allemand, Français, Espagnol, Italien et Polonais. Et les échanges scolaires et universitaires de longue durée devraient être développés. Sinon, d’Européens, il n’y aura plus guère que les Belges, les Alsaciens (et les gens de l »Alto-Adige).

DARRITCHON Leopold

9 mai 2022comment acheter de l’or?

Christophe

9 mai 2022j’ai une agence de négoce d’or et je me ferai un plaisir de vous conseiller

Nanker

9 mai 2022« Oui c’est la grande question : qui tombera le plus vite entre les actions et la monnaie »

Quand on jette à l’eau 2 condamnés attachés ensemble ils coulent en même temps…

Frank Deljeune

9 mai 2022La monnaie ? Si c’est le dollar, pas d’inquiétude. C’est de l’intérêt de tout le monde – et en prei lieu de ceux qut se déclarent ennemis de l’Amérique.

Stéphane à Taiwan

9 mai 2022Pourquoi le dollar s’apprécie-t-il face à la devise chinoise, bien gérée?

marc durand

9 mai 2022Parce que les Chinois devalue le yuan pour s’ajuster a toutes les devises asiatiques avec lesquels elle commerce dans la region. Le USD n’entre qu’a 20% dans le panier devises a laquelle la banque Chinoise fixe le yuan tous jours.

Frank Deljeune

9 mai 2022La devise chinoise bien gérée ? Dans un pays mercantilste – les pays totalitaires le sont -, le seul objectif de la devise est la compétitivité prix vis-à-vis de l’extérieur.

marc durand

10 mai 2022En 2021, l’Allemagne vends pour 81.4 milliards d’euros a la France, et la Chine 63.8 milliards d’euros.

Le 1er deficit qu’a la France c’est avec l’Allemagne pas la Chine !

Pourtant les Allemands ont l’euro la meme monnaie que la France, comment se fait ‘ils qu’ils peuvent fabriquer et vendre alors que nous on fabriquent plus rien, donc on peut rien vendre.

Répondre a cette question est le cœur du problème et pas mettre le problème sur le dos des Chinois.

Charles Gave a déjà donné la réponse.

Frank Deljeune

10 mai 2022@ Marc Durand. Le premier déficit commercial de la France est avec la Chine (de l’ordre de 40 MM € en 2021) supérieur à celui avec l’Allemagne (39 MM € ) car la France exporte beaucoup plus vers l’Allemagne (qui est son principal partenaire commercial) que vers la Chine.

Frank Deljeune

10 mai 2022@ Marc Durand. Rectificatif. Avec l.Allemagne, en 2021, le déficit commercial de la France est de 12,1 MM €, pas 39 MM € comme je l’ai écrit e. Excuse-moi.

Frank Deljeune

10 mai 2022@ Robert. Comme je l,ai expliqué, je pense qu’il y a une sorte de peg (un consensus non écrit) entre le CHF et l’€. Et que, d’autre part’, il en existe un aussi, mais avec des bandes d’écart plus larges, entre le USD et l’€. Donc substituer le CHF au USD dans le cash du portefeuille signifie que l’on anticipe une dépréciation de l’USD relativement à l’€. Je ne le crois pas,, et notamment du fait que le USD reste plus attractif que l’€ pour les pays tiers.

Gottfried

12 mai 2022Il y a une spéculation de court terme sur le dollar car les marchés anticipent des hausses de taux spectaculaires. Mais ceci est temporaire car la Fed ne peut pas répondre aux anticipations du marché sans mettre en faillite le gouvernement américain. Quand les marchés réaliseront que tout ceci n’est que du bluff, le dollar fera machine arrière face aux monnaies bien gérées. Je ne met pas forcément la Chine dedans car le Yuan s’est fortement apprécié sur le long terme, et il faut bien que les choses se corrigent, mais je parle de façon générale.

Charles HEYD

9 mai 2022Sur un autre blog j’ai dit hier que le sort de l’€ me semblait pour le moins incertain, et c’est tant mieux! Merci à CG de nous présenter des graphiques qui parlent d’eux-mêmes!

Sebastien

9 mai 2022Je ne comprends pas comment le portefeuille IDL peut être positif en avril-mai 2022, les obligations chinoises baissent (-5%), l’or baisse (-3%), le cac40 baisse.

Roger

9 mai 2022Je n’ai pas vérifié mais peut-être que le cours des 10 actions suggérées n’a pas évolué comme le CAC ?

Soufiane

9 mai 2022Je me pose la meme question….

J’ai moi meme un portefeuille similaire et je suis en negatif sur la periode.

idlibertes

9 mai 2022Pour avril en EURO, ile st encore positif (en Euro), MAi on verra la baisse.

Frank Deljeune

9 mai 2022Évidemment. Logique que les obligations chinoises baissent, en plus le yuan dévalué. Logique que l’or baisse, car le dollar, pas l’or, est la valeur refuge.

Du goudron et des plumes

9 mai 2022Attendons de voir la liste de Vladimir

Luc

8 mai 2022Concernant la Chine il y a un risque politique dont l’article ne parle pas. la Chine retire ses billes d’occident (desiinvestissement) et se prepare a l’autarcie. les americains ne cachent pas leur volonté de contenir (containment, cad isolation economique et diplomatique) la Chine et multiplient les provocations concernant Taiwan ROC (par ailleurs le statut de Taiwan est assez compliqué). Des titres comme alibaba ont ete delistés ou menacente de l’etre. Notons que les francais et les britanniques avaient fait deja la meme chose au 19e siecle, a une epoque ou la diplomatie francaise n’etait pas encore le caniche des britanniques. bis repetita. La volonté de saboter la chine par les puissances occidentales, premiere puissance economique au moyen-age (route de la soie entre autres) ne date pas d’hier

Concernant ces actions francaises, la France a elle encore un avenir ? des actions comme LVMH me semblent sensibles au marché chinois (asie 35% des ventes et premier marché)

Scardanelli

9 mai 2022L’autarcie est une utopie. La Chine hésitera probablement entre un modèle libéral et un retour au communisme pur et dur. Quels que soient les va-et-vient entre ces deux options, elle aura toujours besoin d’une monnaie stable et fiable. Bien sûr, un vent de folie comme la sinistre « Révolution Culturelle » est possible, mais c’est une hypothèse alors que le suicide collectif infligé par Bruxelles est une certitude. Puisqu’il faut jouer à la roulette russe, autant choisir un pistolet dont on n’est pas certain que le barillet soit entièrement chargé.

Pour ce qui est de LVMH, l’entreprise est exposée à 35% au marché asiatique ce dont on peut conclure qu’à hauteur de 65% elle est exposée aux autres marchés. Soyons rassurés quant à la part française : la France occupe désormais la place négligeable qu’elle s’est obstinément construite.

Donc diversification optimale face à un avenir qui échappe à tout pronostic.

Kitano_ken

9 mai 2022surement en prévision de cela qu’il recommande de rebalancer le portefeuille or/chinoise a 50/50 plutôt que 33/66

Frank Deljeune

9 mai 2022La Chine, comme la Russie, est un pays totalitaire, sans libertés individuelles. Tôt ou tard, on s’en apercevra. On voudra se retirer et ce sera difficile. En attendant, if your eggs are in China, watch them very carefully.

Mathieu

8 mai 2022Ne faudrait-il pas un peu de « cash » dans le portefeuille pour faire les soldes, le moment venu ? si oui combien de % (si ça un sens)

Bilibin

9 mai 2022Oui c’est la grande question : qui tombera le plus vite entre les actions et la monnaie.

Et je n’en sais rien.

Robert

9 mai 2022Cela n’ a pas de sens. Votre part de cash dépend des risques que vous êtes prêt à prendre sur les marchés.

Pas de risques beaucoup de cash, prise de risques moins de cash…

Frank Deljeune

9 mai 2022@ Robert Parce que, par définition, le cash est sans risque. Oui, mais quel cash ? L’or, est-ce du cash ? Non, car l’or est moins liquide que le cash. Dans les devises, donc, quel est le « meilleur » cash ? Ma réponse est : le dollar, à condition de ne pas envahir in pays voisin. Donc il faut évaluer tous les portefeuilles relativement au USD. Si on est très frileux, on aura jusqu’à 50% de cash USD. Si on veut se garder des opportunités, on aura 25% du portefeuille en USD. Si on a peur de rien, on aura 10% de cash, voir moins et on sera sur des CFD en intraday. Mais, il faut y passer beaucoup de temps.

guillaume.pierrot

9 mai 2022le dollar sans hésiter, l’euro est en fâcheuse posture…

Robert

10 mai 2022FrankDeljeune: D’ accord sur le raisonnement. Personnellement je ferais un mix USD-CHF.