Toute reprise des papiers du présent site devra obligatoirement porter la mention

« Un papier initialement publié sur le site de l’Institut des Libertés » en AMONT de l’article. C’est à dire précisément içi.

Sans AUCUNE exception //AUCUN Changement au texte accepté.

En tant au président de L’Institut des Libertés, mon souhait le plus cher serait de pouvoir commenter les idées présentes dans le monde intellectuel du moment. Las.

En effet,il me semble que ce pays aime plus à parler de « gens » que « d’idées » . Je me résous donc à m’entretenir avec mes fidèles lecteurs de l’IdL de la situation mouvementée sur les places financières actuelles, puisque « faute de grives etc ». Il est d’usage d’appeler un marché qui baisse un « bear market» et un marché qui monte un « bull market ». Pour être honnête, je ne sais pas très bien d’où viennent ces deux descriptions. J’ai lu beaucoup d’explications à ce sujet, mais aucune ne m’a vraiment satisfaite.

Quoiqu’il en soit, depuis pas mal de temps, j’ai essayé de prévenir les lecteurs de l’IDL que la probabilité d’un bear market augmentait jour après jour et que la seule façon de se protéger était d’avoir un portefeuille 50 % en actions de qualité et 50 % en obligations très longues aux USA.

Un tel portefeuille n’a pas baissé dans le carnage de ce début d’année, ce qui est une bonne nouvelle. Qui plus est, il est encore en hausse sensible depuis que je l’ai recommandé pour la première fois, il y a un peu plus d’un an, ce qui est bien.

Compte tenu du massacre dans les marchés des actions depuis le début de cette année, je vais partir de l’hypothèse dans la chronique de cette semaine que nous sommes rentrés dans un marché baissier, un vrai (ce que beaucoup de gens n’acceptent pas encore.)

Et c’est là où les choses se compliquent.

En étudiant l’histoire financière -et au travers de ma propre expérience- je me suis rendu compte que dans le fonds il y avait deux sortes de Bear Markets.

- Dans les premiers, que j’appellerai des «ours bruns», l’indice baisse de 20 % à 25 % sur ses plus hauts, et cette baisse dure en général de 12 à 18 mois. Désagréables ces bear markets sont, comme dirait Yoda, mais dans le fonds on s’en remet assez facilement.

- Dans les seconds, que j’appelle des « Grands Grizzlys », c’est une toute autre affaire. La baisse sur les plus hauts en termes réels atteint facilement 50 % et il faut souvent attendre quatre ans ou plus pour retrouver les plus hauts. Et encore, pas toujours : le Nikkei n’a toujours pas retrouvé ses cours de fin 1989…

L’ennui, c’est que les deux commencent de façon similaire et que ce n’est qu’au bout d’un certain temps que l’on se rend compte que l’ours contre lequel on lutte est un Grizzly et non pas un ours brun.

Le fait d’admettre que nous soyons rentrés effectivement dans un marché baissier ne règle donc en rien mon problème.

- Dans le premier cas, celui du gentil ours brun, comme pas mal de titres ont déjà baissé de 20 % sur leurs plus hauts, je dois me préparer ne serait ce qu’intellectuellement à racheter et à augmenter le niveau de risque dans mon portefeuille.

- Dans le second cas, le Grizzly, il faut que je reste bien au chaud le plus longtemps possible et que je n’achète les plus belles valeurs que lorsqu’elles seront «données dans la rue », ce qui est loin d’être le cas encore.

Comment savoir donc au début du mouvement si je vais avoir à faire à un Ursus Minus ou à un Ursus Magnus ? C’est effectivement une question que le lecteur de l’IdL serait à même d’avoir.

Voici un début de réponse, que je propose avec toutes les précautions d’usage, en gardant en mémoire que les articles que je commets en ce lieu, qui est un peu ma tanière de vieil ours de la finance, n’ont aucune vocation commerciale et ne constituent absolument pas une stratégie de placement envers mes fidèles lecteurs amis.

Dans ma classification des bear markets, selon moi, les premiers, les gentils, se passent parce que le marché est un peu cher et qu’il faut le ramener à une valorisation plus normale. L’archétype est bien sur 1987 où les marchés ont baissé de 25 % en une journée, et hop, le bear market était fini.

Les deuxièmes se produisent parce que le Capital, ce bien rare entre tous, a été mal utilisé par ceux qui y ont eu accès. Et il faut donc corriger cette mauvaise allocation, ce qui prend beaucoup plus de temps et cause beaucoup plus de dégâts.

Les fidèles lecteurs du site de l’IdL se souviendront que j’ai souvent écrit que les grands bear markets se produisaient parce que l’une ou plusieurs de ces erreurs de politique économique suivantes avaient été commises par les autorités :

- une guerre,

- une augmentation des impôts,

- une augmentation des réglementations,

- un mouvement vers le protectionnisme et enfin

- une erreur de politique monétaire.

Toutes ces erreurs amènent en effet d’une façon ou d’une autre à une baisse de la rentabilité marginale du capital investi. Dans les années 30, la quasi totalité des gouvernements dans le monde entier se sont laissés aller à commettre toutes ces erreurs à la fois, et chacun se souvient des résultats.

Aujourd’hui, nous semblons être en train de répéter les mêmes erreurs, les dévaluations étant une forme de protectionnisme, la situation de la paix dans le monde étant quelque peu compromise, les réglementations proliférant comme jamais (voir par exemple le code du travail en France) tandis que le poids de l’Etat dans l’économie ne cesse de monter, sauf en Grande-Bretagne et peut-être aux USA.

D’après moi cependant la pire des erreurs a été et reste une erreur de politique monétaire, un peu comme dans les années trente et cette erreur a commencé aux USA.

Comme je l’ai dit et écrit souvent, taux d’intérêts et taux de change sont les deux prix les plus importants dans tout système économique puisque de ces deux prix dépendent tous les autres prix. Si ces deux prix sont faux, tous les autres prix le seront. Et comme le seul système d’information dont dépendent les entrepreneurs sont les prix, tous ces faux prix amèneront à de mauvaises décisions et un jour ou l’autre il faudra que ces mauvaises décisions soient corrigées, ce qui nous créera de toutes pièces un très long et très vilain bear market.

On le voit dans les matières premières et le pétrole en ce moment, mais ce n’est que le début, je le crains.

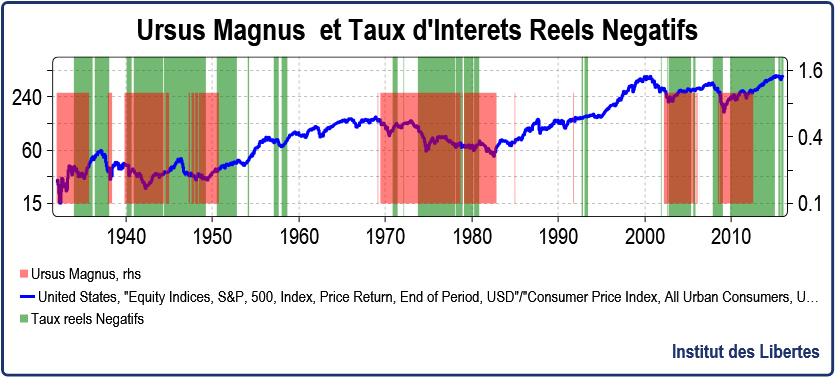

Je vais essayer de montrer cette réalité sous forme graphique comme je le fais souvent.

Ce graphique le voici

(Graphique original soumis à Droit d’Auteur- Aucune reprise sans autorisation expresse spécifique au cas par cas)

- La Ligne bleue, représente l’indice SP 500 en termes réels, c’est-à-dire déflatée de la hausse des prix aux USA (échelle de gauche)

- Les barres rouges représentent les «grizzlys» où il a fallu attendre au moins 4 ans et parfois plus pour retrouver son capital.

- Et enfin, les périodes hachurées vertes sont celles où la banque centrale maintient des taux d’intérêts en dessous du taux d’inflation et donc procèdent à «l’euthanasie du rentier», si chère à Lord Keynes.

Comme chacun peut le voir, les taux réels négatifs sont toujours accompagnés ou suivis par des Grizzlys.

En d’autres termes, les politiques Keynésiennes d’augmentation de la dépense publique accompagnées de l’euthanasie du rentier amènent toujours à un appauvrissement général et à des crises financières.

Et depuis 1998 (ou 2002), nous n’avons cessé de suivre des politiques Keynésiennes et nous avons déjà eu deux Grizzlys.

Je crains donc que le bear market dans lequel nous venons de rentrer ne soit un bon vieux Grizzly, un de plus… Si l’expérience nous a enseigné quelque chose, c’est bien qu’une gestion par des gens omniscients, ou qui se croient tels amène toujours à des désastres. Je pense donc qu’un grizzly est en train d’arriver et que pour la première fois dans leur histoire les banques centrales n’ont plus aucune arme en réserve.

Et donc, pour l’instant, je ne change pas la structure de mon portefeuille.

A mon avis, j’ai tout le temps devant moi…

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Scarabee

31 janvier 2016Très intéressant comme d’habitude. J’ai tendance à penser comme vous pour le grizzly market mais je me suis tant trompé depuis 2011 que je me méfie.

Si je vous comprends pour l’achat des obligation US longues qui monteront dans le cas d’une baisse générale et d’une récession, je comprends moins pour les actions. Autant être le plus liquide possible et attendre des cours plus bas, non ?

Renaud

26 janvier 2016Taureau = donne des coups de cornes vers le haut (envoie les marchés à la hausse).

Ours = donne des coups de pattes vers le bas (envoie les marchés à la baisse).

idlibertes

26 janvier 2016Oui c’est un moyen nemo technique mais si vous avez déja assisté à une corrida, les taureaux grattent très bien le sol vers le bas avant d’entrer dans l’arène en pratique

Franck

25 janvier 2016Ce pays aime plus à parler de gens que d’idée. C’est exactement ce qui m’exaspère au plus au point. c’est très agaçant pour tous ceux et celles qui ont besoin d’informations de qualité (pour gérer son capital ou pour s’instruire comprendre ce qui se passe en faisant le plus possible appel à la raison et à l’esprit d’analyse le tout afin de s’émanciper sur le plan intellectuel.

la faute hélas aussi au paysage fiscal et économique français qui pousse la plupart des concitoyens français à investir dans de l’immobilier ou de l’assurance vie tout simplement parce que prendre des risques cad investir dans des actions coûtent cher au contribuable et surtout ce dernier est incité par la pression fiscale à n’investir que dans des actions française ou européennes. Ce site est un soulagement pour l’esprit tant la quantité d’informations semblent primer sur la qualité.

Un grand merci à vous Monsieur Gaves à jean Jacques Netter et à toute l’équipe.

franck

26 janvier 2016Je voulais à la fin « tant la qualité prime sur la quantité d’information ».

OSIFE

25 janvier 2016Bonjour,

Votre graphique ne me semble pas aussi clair que vous le dites.

Les rouges commencent en période blanches et les périodes vertes sont plus une réponse des banques centrales à l’apparition de la rouge.

Par conséquent rouge et vert s’accompagnent, mais indiquer, à partir de ce graphique, que vert déclenche rouge ne me semble pas correct.

Ceci dit je me demande si le graphique affiché n’a pas eu un souci au moment de sa publication car au vu du graphique je ne voit pas du tout comment les périodes rouges ont été calculées.

Pouvez vous nous dire la méthode de calcul de ces périodes rouge car je ne voit pas de lien logique et visuel entre elles ?

Charles Gave

27 janvier 2016Cher lecteur

Les periodes rouges sont calculees de la facon suivante. je prends l’indice Americain en termes reels et je calcule son taux de variation sur 4 ans

S’il est negatif, je suis dans une periode rouge

Prenons un exemple

Le marche US commence a baisser en termes reels en 1969

en 1973 , le marche est plus bas qu’en 1969 et donc la periode de 1969 a 1973 serait hachuree rouge puisque je n’ai pas gagner d’argent depuis quatre ans.

Et ainsi de suite

En fait, il a fallu attendre fin 1983 pour sorrtir de l’ursus magnus qui avait commence avec les taux reels negatifs des 1970

En fait, ce que j’essaye de montrer, ce que si l’argent n’est pas a son prix, tous les bear markets seront des ursus magnus

Ce qui me donne des inquietudes pour celui qui vient de commencer

Amities

cg

nolife

28 janvier 2016Bonsoir,

Que penser de ça :

– Core Durable Goods Orders (MoM) (Dec) : -1.2 %

– Durable Goods Orders (MoM) (Dec) : – 5.1 % (Enorme non ?)

– Durables Excluding Defense (MoM) (Dec) : -2.9 %

– Goods Orders Non Defense Ex Air (MoM) (Dec) : -4.3 %

Est-ce que cela est biaisé avec la chute des cours du pétrole qui lamine l’industrie du schiste ? L’industrie US hors pétrole se porte-t-elle bien ? Ou comme vous le dites, les USA sont à la veille de rentrer en récession et auquel cas le marché baissier risque de continuer sa chute ?

OSIFE

29 janvier 2016Bonjour,

D’après cette définition, si je l’ai bien compris, l’ndicateur rouge ne me parait pas pertinent car trop en retard hormis justement pour le cas de 69 mais seulement car il y a un plateau de 4 ans juste avant.

Dans tous les autres cas il est en retard en 37, 46, 2000 et 2008.

Peut être que la variation d’une moyenne mobile du cour de l’indice serait un meilleur indicateur, a voir je dis ça comme ça j’ai pas essayé.

Si pour toutes ces dates, et même 69, le vrai point de départ de la baisse les période vertes suivent les rouges et ne peuvent donc pas être les déclencheurs.

Il serait intéressant de voir si les période vertes on ralentit la reprise ou magnifié les ours (les rebond les plus fort sont en période blanche) mais on ne peut pas dire qu’elles les libèrent.

OSIFE

29 janvier 2016En fait au vu du graphique la situation actuelle est vraiment particuliere.

Il n’y a jamais eu une telle hausse des cours en période verte. Si le passage en période blanche se fait et si il déclenche bien un rebond comme il le fait habituellement on pourrait bien voir un auroch.

Ca ne vas pas forcément dans le sens auquel je pense mais c’est une façon de lire le graphique.

Franck Boizard

25 janvier 2016Votre graphique n’est pas du tout parlant. En tout cas, il ne dit pas ce que vous voulez lui faire dire.

Quand on le regarde, on voit que les taux négatifs suivent, et non précèdent, le début du grizzly. On est donc tenté de dire qu’ils sont la conséquence et non la cause du grizzly.

Cordialement

Woiry

25 janvier 2016Je vous remercie pour votre article non pour la qualité de celui ci mais surtout pour votre prise de position claire sans ambiguïté non comme nos politiques démagogues avec leurs langues de bois

AgentDevlin

25 janvier 2016Je sais que je dois être embêtant avec mes questions d’amateur, (j’ai tout de même commandé le guide du Wall Street Journal pour avoir l’air moins bête), mais comment les prix dérivent t-ils des taux de change et d’intérêt?

En vous remerciant d’avance pour votre réponse,

Cordialement.

idlibertes

25 janvier 2016Un début de réponse

https://www.youtube.com/watch?v=iyUsLA6ftl0

Flo

25 janvier 2016Bonjour, je suis un amateur, que l’on me corrige si je me trompe svp :

Dans le calcul du pricing d’une action, il y a la donnée taux d’intérêt, car par exemple pour beaucoup d’arbitrages, il y a emprunt et donc taux d’intérêt.. si l’arbitrage anticipé ne couvre meme pas le taux d’emprunt cest pas la peine…

Plus l’argent est gratuit plus une action vaut cher pour faire simple

Les évolutions d’un taux de change concernent directement les entreprises qui font du biz dans le/les pays en question.. Sans parler de ceux qui investissent à l’étranger et qui subiront donc un double risque de fluctuation, action et taux de change.

En espérant ne pas avoir dis de connerie et avoir éclairé

idlibertes

1 février 2016Bonjour,

aussi en dédicace pour vous et moi pour la mauvaise humeur ()

https://institutdeslibertes.org/10937-2/

idlibertes

25 janvier 2016Alors charles gave doit vous repondre depuis deux semaines que je lui ai demandé.

En gros, les taux d’intérêt fait référence au taux que pratiquent la BCE par exemple. avec des taux inférieurs aux taux de croissance, vous arrivez dans ce que l’on appelle des « trappe à dette » par ex.

Illustration que toute manipulation via des taux d’interets haut ou bas, ont des conséquences sur l’economie réelle.

Le taux de change fait référence à ce qui permettait autrefois de visualiser la force d’une economie sur une autre dans le cours de change franc contre pesetas par exemple. On passe au 35 heures? Oh, le franc est moins fort face aux pesetas par exemple.

Ainsi, une information « remonte »

idlibertes

25 janvier 2016Le taux de change est un PRIX, mais ce n’est pas un prix tout à fait comme un autre.

Si je suis un consommateur, Il me permet de savoir s’il vaut mieux acheter des produits étrangers ou nationaux.

Si je suis un producteur, il me permet de savoir si je dois produire à l’étranger ou à la maison.

Si je suis un investisseur, il me permet d’essayer de comprendre où je dois investir (dans une monnaie sous évaluée par exemple) ou ne pas investir.

Si je suis un emprunteur, ou je dois emprunter (le conseil étant d’emprunter plutôt dans une monnaie surévaluée).

Dans un monde rationnel, ce prix devrait être laissé libre de fluctuer librement, en fonction des besoins et des ressources des uns et des autres, pour que les intérêts du consommateur, du producteur de l’investisseur ou de l’emprunteur se conjuguent harmonieusement. Et pourtant s’il y a UN prix que les hommes politiques s’acharnent à manipuler sans cesse depuis toujours c’est bien le taux de change.

idlibertes

25 janvier 2016Imaginons que dans la Société nous ayons trois groupes d’individus .

-Les gens » pauvres » qui vivent du produit de leur travail,

– les gens « riches » qui vivent de leurs rentes et qui possèdent de nombreux actifs (actions, obligations,, œuvre d’art etc….) auxquels on peut ajouter les gens qui ne pourront jamais être virés de leur travail,

-et enfin les entrepreneurs dont le rôle est d’imaginer et de produire les biens et les services dont les deux autres groupes auront besoin, en se mettant en risque.

Imaginons de plus qu’un banquier central idiot décidé de mettre les taux d’intérêts à zéro.

Qu’est qui va se passer? Et bien c’est tout simple.

Les gens riches vont se mettre a emprunter auprès des banques en donnant leurs actifs en garantie pour s’acheter des actifs les uns aux autres et le prix de ces actifs va monter très fortement.

Tous les prêts bancaires iront aux « riches » qui le deviendront de plus en plus, et les pauvres entrepreneurs ne trouveront plus personne pour leur prêter de l’ argent et donc la croissance commencera à baisser très fortement.

Et tout cela se terminera par un Krach, puisque la richesse ne vient que des entrepreneurs et non pas du prix des actifs soufflé par une politique monétaire insensée.

Du coup , ceux qui vivent du produit de leur travail n’ en trouve plus et de pauvres qu’ils étaient, ils deviennent très pauvres, sans très bien comprendre pourquoi.

L’ explication est cependant très simple.

La politique monétaire suivie par la banque centrale est faite au profit des riches , c’est à dire de ceux qui ont des actifs et un emploi garanti (les fonctionnaires) et au détriment des pauvres et des entrepreneurs .

Il faut bien que le lecteur se rende compte que ce qui a créé l’explosion des différences de richesse, ce n’est pas le capitalisme, mais une politique monétaire suivie par des banques centrales dont les instances dirigeantes ont été capturées par les » rentiers » et qui donc suivent des politiques favorables aux rentiers c’est a dire aux riches et aux fonctionnaires.

AgentDevlin

26 janvier 2016Merci beaucoup!!!!!

Bonne soirée.

hugeus

26 janvier 2016D’une clarté impressionnante !

Je vais pouvoir me glisser dans la peau de Charles Gave au prochain dîner de famille ! (à l’ambiance toujours délicieuse, étant avec ma compagne les deux seuls entrepreneurs parmi 80% de rentiers (fonctionnaires/retraités)

nolife

25 janvier 2016http://www.dailymotion.com/video/x2gxsfb

Sinon, il faut demander à l’encyclopédie humaine de l’Histoire économique, Jean-Marc Daniel, il pourrait éclairer notre lanterne.

John

25 janvier 2016Merci pour cet article très instructif.

Une petite remarque au sujet d’un mot omis, me semble-t-il :

« Dans le second cas, le Grizzly, il faut que je reste bien au chaud le plus longtemps possible et que je n’achète que LORSQUE les plus belles valeurs seront «données dans la rue », ce qui est loin d’être le cas encore. »

idlibertes

25 janvier 2016merci beaucoup

Homo-Orcus

25 janvier 2016Randonneurs, votre attention !

Vous entrez dans le domaine des ours, de l’ours brun et du grizzly. Si l’ours brun s’effarouche facilement à votre arrivée il n’en est pas de même du grizzly et nous vous conseillons d’avoir un sifflet au tour du cou et d’une bombe au poivre. Pour savoir à quel ours vous avez à faire il vous suffit d’analyser ses excréments. Si vous y trouvez des baies rouges, des os de petits rongeurs, c’est un ours brun. Si par contre vous sentez une forte odeur de poivre et vous y trouvez des sifflets, c’est un grizzly !

sanz

25 janvier 2016:-))))

Aljosha

25 janvier 2016Peut-on dire que la bulle est au taureau ce que le grizzly est à l’ours brun ?

nolife

25 janvier 2016Une légende explique que le coup de patte de l’ours va du haut vers le bas tandis que le coup de corne du taureau va du bas vers le haut.

sassy2

25 janvier 2016pas mal!

je pensais sans vraiment réfléchir à :

ours hiver (caverne yukon) yin defensif

taureau ete (texas) yang offensif