Tous ceux qui ont un âge certain âge, voire un âge certain (comme moi) se souviennent avec terreur des problèmes de baignoires et de robinets, avec une andouille qui avait laissé la bonde ouverte tandis que les robinets coulaient… et il fallait calculer quand la baignoire allait déborder compte tenu des flux venant des robinets et des pertes venant de la bonde.. J’en ai encore des sueurs froides.

Eh bien, je pense que le même problème va se présenter aux marchés obligataires mondiaux.

Je m’explique.

Revenons à la fin du siècle précèdent.

Une crise financière épouvantable ravage l’Asie.

Thaïlande, Corée du Sud, Indonésie, Malaisie voient leurs taux de change plus ou moins fixés sur le dollar « sauter » et le FMI est appelé à la rescousse.

Cette institution financière fait ce pour quoi elle a été créée ,c’est-à-dire protéger les grandes banques internationales contre leurs propres erreurs en appauvrissant ceux qui avaient eu la mauvaise idée d’emprunter des dollars auprès de ces banques, et les niveaux de vie en Asie s’écroulent.

Notons au passage que cette pratique apermet aux créditeurs americains d’acheter des actifs dans ces pays à des prix défiant toute concurrence, avec des dollars qui sont soudain devenus très chers, mais après tout le FMI a son siège à Washington.

Ceux qui n’ont pas vécu cette crise ne peuvent pas imaginer le traumatisme qu’elle a représenté pour l’Asie.

Et du coup, cette crise a entraîné des conséquences profondes sur l’économie mondiale depuis deux décennies.

La thèse que je vis défendre est donc la suivante : le seul but de toutes les politiques économiques en Asie depuis 1998 a été de ne plus jamais revoir le FMI.

- Ce qui amène à une première question : comment ne plus jamais revoir le FMI, et à cela la réponse est simple : ne plus jamais être débiteur en dollar.

- Ce qui m’amène à la seconde question , que le lecteur attentif aura anticipé : comment ne plus jamais être débiteur, c’est-à-dire comment avoir des comptes courants excédentaires sans arrêt ?

- Le même lecteur, toujours aussi attentif, va répondre : en ayant des monnaies sous évaluées perpétuellement , c’est-à-dire en suivant des politiques « mercantilistes « Car le but de toute politique mercantiliste est d’accumuler des réserves de change suffisamment importantes pour ne plus jamais avoir besoin d’emprunter à l’étranger.

- La dernière question est bien sûr : comment et où ces resserves de change excédentaires vont-elles être investies par les pays qui les ont accumulées ? Dans le passé lointain, et peut être dans le futur proche, en or. Depuis 1945, en obligations du trésor US , puisque l’énergie dominante, le pétrole, doit être payé en dollar US.

Résumons-nous.

- L’Asie est importatrice de pétrole, qu’elle paye en dollars.

- Tous les pays asiatiques commercent entre eux en réglant les soldes en dollar US.

- Les besoins en dollar de ces pays sont donc gigantesques.

- Pour se procurer ces dollars , chaque pays asiatique doit donc avoir des balances commerciales avec les USA, seul fournisseur de dollars, l’alternative étant d’en emprunter en cas de besoin, ce que plus personne ne veut faire depuis le désastre de 1997.

- Pour être certain, d’avoir des excédents, il faut maintenir un taux de change sous-évalué sans arrêt.

- Ces excédents perpétuels amènent automatiquement à une hausse considérable des réserves de change pour les pays qui suivent ces politiques.

- Mais cela veut dire aussi que la croissance économique en Asie n’est pas optimale puisque le commerce entre nations asiatiques n’est pas fonction de la rentabilité marginale du capital dans la région mais fonction de la nécessité d’avoir des dollars.

- Cela veut dire aussi que dans les pays hors Asie, la croissance de la consommation a été plus forte et l’investissement plus faible.

Ce qui nous amène à l’objet de ce papier : comment ces réserves « indispensables » ont-elles été investies depuis vingt ans mais aussi, comment vont-elles être investies dans les années qui viennent et quelles seront les conséquences d’un changement de pratique des banques centrales dans leurs investissements si elles décident de changer.

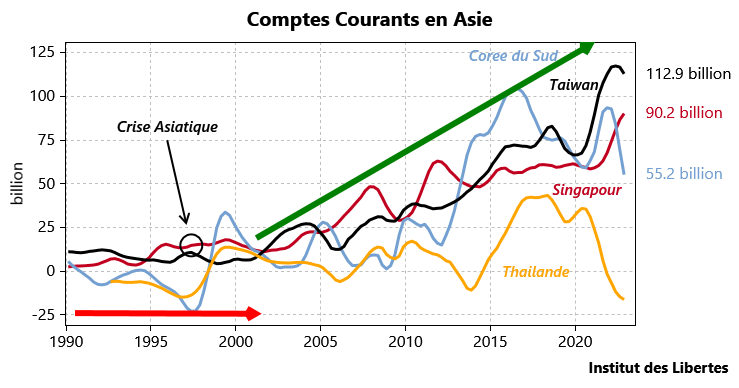

Commençons par le passé et la recherche éperdue de comptes courants excédentaires par tous les pays asiatiques.

On voit bien le virage du début du siècle, consécutive à la crise asiatique.

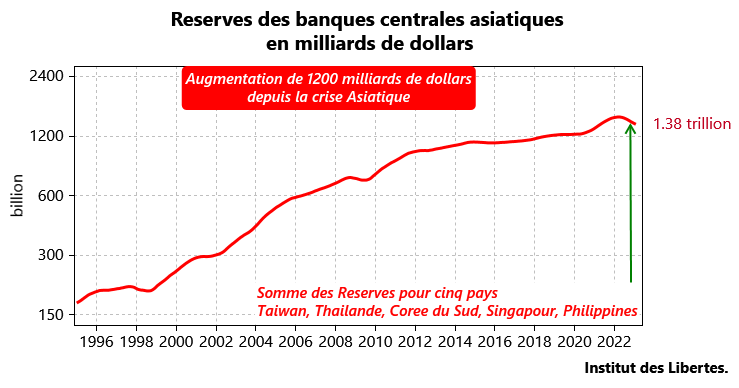

Ces comptes courants perpétuellement excédentaires amènent à une explosion à la hausse des réserves de change, les réserves de change n’étant que la somme historique des comptes courants (pour faire simple).

CQFD.

La politique mercantiliste suivie par tous les pays d’Asie a donc amené à une hausse des réserves de change d’environ 1200 milliards de dollars depuis 1997, ce qui est gigantesque.

Rappelons ici qu’avoir des réserves abondantes dans la monnaie américaine était vital pour ces pays puisqu’ils avaient tous besoin de dollars d’abord pour acheter du pétrole, et ensuite pour commercer entre eux. Il n’est donc pas question de prendre le moindre risque avec ce trésor de guerre. Environ 70 % de ces réserves ont donc dû être investies en obligations US et le reste en Euro.

Revenons à notre problème de baignoire et de flux entrants et de flux sortants.

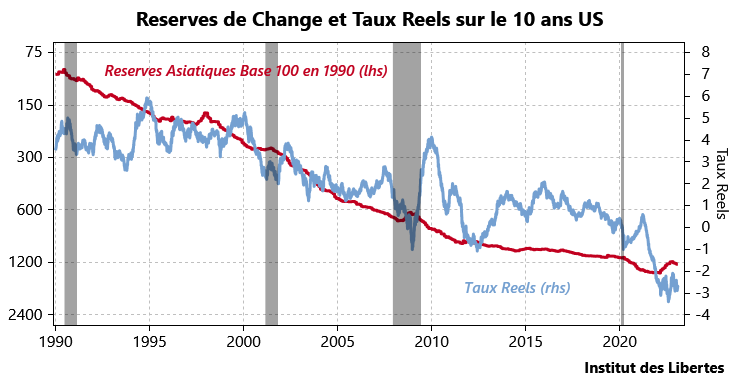

Normalement, le taux d’intérêt, c’est ce qui équilibre l’offre et la demande d’épargne dans un pays . Chacun comprendra que si, d’un seul coup, l’Asie se met à épargner comme une folle et place cette épargne en dollar, l’offre d’épargne va augmenter sur le marché des taux aux USA tandis que la demande restera la même.

Ce qui veut dire que le prix de l’épargne, c’est-à-dire le taux d’intérêt aux USA, a dû baisser aux USA mais aussi en Europe

Et de fait, de 2000 à 2020, nous avons eu une baisse profonde des taux d’intérêts réels en Europe et aux USA.

Et ce mouvement fut accentué bien sur par les folies des banques centrales européennes ou américaines pendant la dernière décennie, achetant les obligations d’état comme s’il n’y en allait pas y en avoir assez pour tout le monde (ce qui arrive assez rarement).

Nous avons donc eu dans nos pays une baisse des taux d’intérêts réels ininterrompue depuis près de vingt ans sous le triple effet de banques centrales jetant leurs bonnets par-dessus les moulins, de monnaies asiatiques sous évaluées, empêchant toute hausse des prix chez nous et d’un prix du pétrole sous contrôle en raison du pétrole de fracking aux USA.

Et en Asie l’inverse.

Mais, en ce qui concerne l’Asie, les choses sont en train de changer.

- Il apparait de plus en plus que le dollar va perdre son monopole sur les transactions pétrolières. Chacun va pouvoir acheter le pétrole dont il a besoin en se servant de sa monnaie nationale.

- Comme je n’ai cessé de l’écrire depuis quelques années, un nouveau système monétaire est en train de voir le jour en Asie et ce système fera l’impasse sur le dollar, ce qui veut dire que les pays asiatiques n’auront plus besoin de dollars pour commercer entre eux..

- Pour les gens riches d’Asie ou du Moyen Orient, il apparait de plus en plus que la sécurité juridique de nos pays ne vaut pas tripette et que leurs droits de propriété sont loin d’être garantis s’ils investissent en Europe ou aux USA.

En termes clairs, l’impérialisme du dollar, c’est fini, et continuer à accumuler des réserves de change, « au cas où » LE FMI reviendrait, ne sert plus à rien, d’abord parce que ces réserves sont déjà gigantesques et ensuite parce que le dollar ne sert plus à grand-chose.

Ce qui veut dire que les monnaies asiatiques vont monter puisque la bonde a été refermée, et que le dollar et l’euro vont baisser contre elles. Mais cela veut dire que les taux d’intérêts aux USA et en Europe vont monter puisque le robinet est fermé tandis qu’ils vont baisser en Asie.

Conséquence :La consommation va monter en Asie et baisser en Europe et aux USA. Il va falloir travailler plus pour toucher moins en Europe et aux USA, tandis qu’en Asie ce sera l’inverse, ce qui rend le débat sur les retraites quelque peu surréaliste.

Ce qui revient aussi à dire une fois de plus, qu’il ne faut avoir de placements obligataires ni en Europe ni aux USA, mais uniquement en Asie, et peut être en Amérique Latine. Accessoirement, vendez votre immobilier à Paris (si vous trouvez un acheteur) et achetez à Singapour ou à Seoul…. J’y reviendrai dans les mois qui viennent, sans aucun doute.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

eric gomez

19 mars 2023Mr Gave; j’ai pour vous de l’admiration, de la reconnaissance, de l’affection, de la tendresse (en »tout bien tout honneur » pour les deux derniers). Vous me rappelez mon bien-aimé grand-père (que le Miséricordieux le protège). Mes plus sincères remerciements pour l’admirable travail de vulgarisation que vous nous offrez, votre fille, votre équipe et vous même … ps : caresse au DAF …

Dominique

18 mars 2023Chers Charles et Emmanuelle,

Voici, si vous le voulez, votre prochain invité. Il a inventé le Franc Libre et pour cela il vient de passer 111 jours en prison :

https://odysee.com/@MagazineNexus:b/(exclusif)-alexandre-juving-brunet-fait:3

Olivier

10 mars 2023L’Asie, il y a déjà pas mal d’occidentaux qui y vont, notamment en Thaïlande. Les filles sont manifestement plus intéressantes que l’immobilier.

CAUCHET

11 mars 2023Je connais bien le Vietnam, et ai parlé avec des expatriés français et allemands, mariés avec des asiatiques, et ils recherchent plutôt à refaire leur vie avec des occidentales car selon eux, car leur conjointes semblent très « intéressées ».

Steve

9 mars 2023Cher Monsieur Gave

Vous nous apportez tant d’excellentes explications sur l’économie que je me sens obligé de vous apporter mon aide en ce qui concerne vos sueurs froides relatives aux robinets qui menacent de remplir votre baignoire.

Tout d’abord, rassurez vous, en France les baignoires sont pourvues d’un « trop plein » qui empêche les débordements -( je connais un très bon plombier à Bercy, du nom de Bruno, qui vous en installera un si besoin est ) Et chez nous, le problème serait plutôt de voir votre baignoire presque toujours vide en raison de l’absence de bonde justement ( d’ailleurs, les lois d e finances se proposent toujours d’abonder les comptes, ce qui n’arrive jamais en raison de ce qu’en France depuis quelque temps, le débit des bondes est toujours supérieur au débit des robinets ( dépense publiques > 50% PIB)

D’ailleurs je me demande si les fameuses Caisses de l’Etat, que l’on ne peut même pas voir lors de la Journée du Patrimoine ne seraient pas en fait des baignoires recyclées.

Votre aversion pour les robinets occidentaux vous pousse à nous conseiller de cesser de prendre des bains en Europe pour aller les prendre en Asie. Vous conseillez même de vendre nos salles de bains à Paris pour en acheter une à Singapour. Tout de même, pour 1 million de dollars vous en avez une de 43m2 à Paris et une de 34 m2 à Singapour ( cf Statista) Comme quoi avoir de l’argent bien blanc au paradis ça coûte quand même cher.

Il y a bien pour le même prix des salles de bains de 238m2 à Sao Paulo , mais là, trouver un bon plombier me semble plus aléatoire …

De toute façon, vu la raréfaction de l’eau qui nous menace, il se pourrait que l’on doive bientôt renoncer aux robinets et aux baignoires. Et dans 500 ans, un historien retrouvant un vieil énoncé de problème de robinet dans les archives de la BNF se demandera s’il n’a pas affaire à un texte codé échangé entre banquiers centraux.

Avec mes cordiales salutations.

le chinois

10 mars 2023Les banquiers centraux en Occident , ne sont que des illusionnistes,

particulièrement du FED qui tente sans illusion d’acheter encore un peu de temps.

bill cylko

12 mars 2023Il ne faut pas confondre liquidités venant de l’excédent commercial à celui de la moulinette des BC et ceux des créanciers off shore. Quant aux bondes, nous ignorons pourquoi les états occidentaux en particulier la France les ont laissé grandes ouvertes dans la gabegie au lieu de l’investissement pertinant pour renouveller le robinet de l’excédent commercial au lieu de celui des BC et celui et c’est pas mieux du créancier exogène.

Pef

13 mars 2023@bill cylko

« nous ignorons pourquoi les états occidentaux en particulier la France les ont laissé grandes ouvertes dans la gabegie au lieu de l’investissement pertinant »

C’est ce qu’on appelle le ‘populisme’ mais le vrai, pas celui qu’on nous vend a la TV …

Karl DESCOMBES

9 mars 2023Je suis on ne peut plus d’accord avec l’analyse macroéconomique.

Mais pratiquement impossible à mettre en oeuvre pour nous autres petits poissons.

L’Asie, c’est bien mais c’est loin !

Protection juridique:

Si les asiatiques riches n’ont pas confiance dans le système juridique occidental. L’inverse est vrai.

Simplement impossible de faire valoir son bon droit en Asie: système légal opaque et/ou frais juridiques disproportionnés sans un très gros capital.

Risque politique:

Il y a une guerre économique entre Asie et occident pour l’accès aux ressources. On a vu ce qu’il est advenu des avoirs russes. Quid dans l’autre sens, si la Chine fait monter la pression?

Et puis, l’UE pourrait aussi réglementer/imposer les investissements en Asie, en cas de crise de l’Euro.

Culture:

Le gap culturel est bien présent.

On ne sera jamais vu comme des locaux. Toujours comme des colons, portefeuilles-sur-pattes.

Pour ma part, je ne fais pas.

Je mise sur des pays biens ciblés d’Amérique latine. Pas parfait, mais:

1) Proximité culturelle et linguistique

2) Protectorat US

3) Même si protection juridique « à trous », trop de capitaux de petits investisseurs US pour spolier purement et simplement.

4) Exportateurs de pétrole et matières premières.

5) Au pire, capacité d’aller y habiter de manière agréable, si mon capital est bloqué dans le pays.

Abdoul

9 mars 2023Pourquoi la monnaie des pays du golf est dévaluée alors qu’ils n’ont pas besoin d’importer le pétrole contrairement aux pays d’Asie.

Cedric F

8 mars 2023A noter que la Chine a déjà commencé à réduire ses réserves de change depuis quelques années…

Nanker

7 mars 2023« vendez votre immobilier à Paris (si vous trouvez un acheteur) »

Comme l’a rappelé un article récent du « Parisien » il y a des c… pour payer 3 millions d’Euros un pavillon dans le 19ème ou le 20ème (arrondissements au coeur de la poudrière diversitaire multicolore) vous avez donc une bonne chance de trouver un gogo qui vous débarrassera de vos mètres carrés parisiens…

champar

7 mars 2023« Il apparait de plus en plus que le dollar va perdre son monopole sur les transactions pétrolières »

Pour reprendre votre exemple du robinet et de la baignoire qui fuit, cela rappelle la phrase de l’humoriste Jacques Bodoin « et il y a des jours où ça s’évapore » !

Floris Fossey

7 mars 2023ça veut dire aussi que l’or a de très beaux jours devant lui

le chinois

7 mars 2023Bjr,

Tout les pays d’Asie sauf HK, Singapour, Chine sont les les pays majoritairement

paysans ruraux soumises aux saisons. Une mauvais saison et ils sont a l’extrême

fin de leurs possibilités . L’Etat doit immédiatement puiser dans sa réserve de devises

comme récemment a Ceylan.

Il faudrait avant de s’en passer du sécurité du Dollar, déplacer leurs populations en

villes vers industrie/service.

HK et Singapour, Japon, Corée Sud sont des pays de vieux avec 35 % de plus de 65 ans,

HK aura 50 %de retraités a 2050 ! ..un peu en avance sur Italie, la Finlande

…Donc tous ces pays iront vers plus de sécurité, pas de vagues, des mais tremblantes.

Investir dans ces pays ?

Charles Heyd

7 mars 2023Hé #le chinois, et tous ces pays n’ont pas déjà la retraite à 64 ans?

Jean

10 mars 2023Ceylan ou plutôt le Sri Lanka a appliqué la recette miracle du WEF qui devait apporter richesse et greenwashing. Ça n’a pas fonctionné…

Bizarre non ?

Du coup, votre propos est totalement hors sujet.

Dominique

7 mars 2023Cher Charles

Dernièrement, vous avez évoqué le diable au cours d’un entretien. Vous écouterez avec intérêt l’archevêque Vigano qui a parlé en ce sens :

https://odysee.com/@BERNARDGEFFARD:4/Mgr-Vigano-dernier-discours-2023:5

Gilles

6 mars 2023En amont de ce qu’écrit Charles Gace, l’interview de Aaron Russo en 2007 (il est décédé la même année) laisse des informations très précises sur les plans du gouvernement mondial. Très instructif

Part. 1 https://youtu.be/owXtjrWACLg

Part. 2 https://twitter.com/dr_steph_gayet/status/1632352871046889475?s=51&t=1PcMrst6dRZR7W1ZpiD2DQ

JOLY B

6 mars 2023Comme le signal ALBAN en commentaires, il semblerait que les périodes erratiques au plan financier, mais pas seulement, se terminent toujours par une guerre ! Dans cette hypothèse, certes terrible, tout est remis à zéro.

Cruat bernard

6 mars 2023. En asie du sud Est et pour le moment le Dol est toujours la reference avec l.or. Au Cambodge dans les zones touristiques seul le us est accepté. Au Vn pour acheter une maison il faut de l.or et du us et un peu de dong. ( 100 K US EN DONG = 10 valises de biftonS) Sur le terrain ça ne change pas. Vous avez probablement raison concernant les achats d.energie entre pays…

1) vous conseiller d.investir sur des obligations made in china. Je ne doute pas de la pertinence de vos analyses Ma questions est ou ? Banque, neo bank, broker ? ETF ? Concrètement j.ai pas trouvé la solution…

2) une action ex « air solide » est un titre de propriété ok, mais est ce vrais si je les achètent dans une banque type credit a bricole ? Ou est ce comme un btc chez Revolut ou au final le bi coin appartient a la banque?

Un grand merci a vous de partager ainsi compétences et expérience.

Bernard

Arsene Holmes

6 mars 2023Pour Info:

L’investisseur milliardaire Mark Mobius dit qu’il ne peut pas retirer d’argent de Chines

https://www.reuters.com/markets/billionaire-investor-mark-mobius-says-he-cannot-take-money-out-china-fox-2023-03-05/

le chinois

6 mars 2023il faudrait leur écrire, aux asiates…

Stephane Erler

6 mars 2023Durant la dynastie Song du nord, chaque année, la Chine paie une somme de ‘protection’ aux barbares du nord pour qu’ils ne lui fassent pas la guerre. Elle envoyait de la soie, du thé, des lingots d’argent et d’or. D’ailleurs, une grande partie de ces métaux précieux revenaient en Chine par le commerce et cet arrangement était moins coûteux que la guerre qu’ils firent un jour. On peut se demander si les investissements en Bons du Trésor Américain ne sont pas aussi une forme de ‘protection’: l’Asie paie pour la pax Americana en envoyant ses produits contre des reconnaissances de dettes d’un Etat à la limite de l’insolvabilité!

Gildas

6 mars 2023Question impertinente :

A combien s’élèvent les réserves de change des USA, et dans quelles devises sont-elles placées ?

Palm

6 mars 2023Enfin quelqu’un qui nous dit la vérité, nous sommes gouverné par des incapables qui ne pensent qu’à leurs profits et n’en n’ont rien à faire de la réussite de la France !

breizh

6 mars 2023il y a effectivement des soucis sur les obligations d’Etat européennes…

« L’IVASS, l’autorité de régulation de l’assurance-vie en Italie, a décidé le 22 février de placer Eurovita, l’un des leaders du secteur, en redressement judiciaire. Le propriétaire, le fonds d’investissement britannique Cinven, a en effet refusé toute recapitalisation. Il s’est ravisé au dernier moment et a accepté d’injecter 100 millions d’euros dans la société. Mais cela ne change rien, cette somme est insuffisante. Il en faudrait au moins quatre fois plus.

Comme l’indique l’agence Reuters, “pour endiguer les flux sortants, Eurovita a interrompu les rachats anticipés de ses polices d’assurance jusqu’à la fin du mois de mars.” Les 350 000 clients se retrouvent coincés, pour un montant total d’environ 15 milliards d’euros. Ils ne peuvent plus retirer le moindre euro ! En effet, cela est possible en vertu d’une directive européenne, transcrite dans tous les pays de l’UE, et dans le droit français en 2016 à l’occasion de la “loi Sapin 2”. Nous avions alerté à l’époque : les contrats d’assurance-vie peuvent être légalement bloqués.

L’assureur Eurovita a-t-il réalisé des placements hasardeux ? Pas le moins du monde. Ce sont les obligations d’État, essentiellement françaises et allemandes, qui font chavirer son bilan. C’est le problème des taux zéro et négatifs, dont nous sortons avec l’inflation et le resserrement monétaire des banques centrales, ici en l’occurrence de la Banque centrale européenne (BCE) : la valeur de ces obligations s’effondre.

En effet, les prix des obligations évoluent de manière inverse aux rendements : le coupon est un montant fixe en euros, et en le rapportant à la valeur de l’obligation, on en déduit un taux d’intérêt, un rendement. Lorsque nous étions en période de taux zéro, ce coupon était très faible. Désormais, avec la remontée des taux d’intérêt initiée par la BCE, la valeur de ces obligations chute (jusqu’à ce que le coupon rapporté à cette valeur s’établisse au taux du marché, de l’ordre de 3% actuellement).

Il n’y a pas moyen d’écarter cette dévalorisation. Les obligations comptables internationales obligent les assureurs (et les banques) à présenter leur bilan à la valeur du marché. Eurovita n’est que le premier domino à tomber, qui seront les suivants ?

En attendant, l’administrateur judiciaire doit trouver un ou plusieurs repreneurs afin de recapitaliser la société. Les banques qui distribuent les polices d’Eurovita ainsi que d’autres assureurs italiens pourraient être appelés à la rescousse de façon à préserver la confiance des épargnants dans le secteur de l’assurance-vie. C’est l’urgence aujourd’hui, sinon les souscripteurs italiens pourraient déclencher un “insurance run” (par référence au bank run) qui serait catastrophique pour le système financier, l’assurance-vie constituant le premier placement financier des ménages, et l’un des principaux acheteurs d’obligations souveraines, justement. Et ne parlons même pas des répercussions en Europe…

C’est tout l’édifice du financement de la dette publique dans la zone euro et la confiance des épargnants (accessoirement électeurs) qui est en jeu. Ça doit s’activer en coulisses en Italie, à Francfort (siège de la BCE) et dans les capitales européennes, pour éviter que d’autres assureurs ne se retrouvent la tête sous l’eau. Cependant, les taux zéro ou faibles ont duré tellement longtemps qu’il est difficilement envisageable qu’une crise de l’assurance-vie ne se déclenche pas. Méfiance…

Nous comprenons tous depuis bien longtemps que les assurances vie sont en danger en Europe .et cela va arriver en France malheureusement .

Bientôt les banques appliqueront la loi Sapin II car la crise de l inflation ne va pas atténuer le marché de la dette à cause essentiellement de la hausse des taux d intérêts.

La hausse des taux à fait baisser le capital des obligations et donc le marché de la dette souveraine française de 20 % en 2022 ( combien en 2023 ? ), si les taux montent encore, en Europe on va vers de graves problèmes bancaires avec les obligations …..( qui représentent 5 fois le marché mondial des actions )

Les derniers qui retireront leur épargne seront piégés….!!!! ce n’est pas faute d’ avoir prévenu depuis 5 ans.

Si la BCE n’avait pas acheté en dernier ressort, les obligations d’ état à taux zéro ou 1 % , que personne ne veut acheter aujourd’hui , on aurait déjà connu le crash obligataire que tout le monde redoute. »

Mantelier

7 mars 2023Et oui, quand la loi Sapin est sortie, les médias financiers ont curieusement passé sous silence la possibilité que le non remboursement des fonds euros pourraient être appliqué.

Et pourtant, si le législateur le prévoit, c’est qu’il y a une bonne raison.

Jean-Marie GLANTZLEN

6 mars 2023Petit rappel : les habitants du Moyen-orient vivent sur le continent asiatique 🙂

Ceci dit quels sont les pays asiatiques éthiques à propos desquels il n’est pas immoral d’avoir des obligations, si vous voyez ce que je veux dire ?

Philippe

6 mars 2023Sur la tendance lourde entiérement d’accord avec Mr Gave mais sur le tempo je suis tres dubitaif pour 2 raisons :

Le Japon maintient encore son Yen sous-evaluè et ne semble pas vouloir passer a un taux d’interet meme legerement positif ( ce qui allégerait ses importations d’energie et de nourriture qui pésent sur le japonais de base ). Vu le sens du sacrifice collectif des japonais qui triment 11 h par jour pour un niveau de vie rogné par l’inflation , le Yen va rester sous-evaluè sauf coup de theatre a la Bank of Japan mais Mr ueda a confirmè qu’il maintient le cap du Yen faible .

La guerre en Ukraine renforce le statut de refuge du US$ et c’est parti pour 5 a 10 ans .

Si les BRICS + L’OPEP s’entendent pour créer un pool monétaire cela peut tanguer pour le USD .

Cela fait 3 conditions qui ne sont pas encore remplies pour constater que la dedollarisation est enclanchée.

Robert

6 mars 2023Le risque de la dédollarisation est un des aspects, et non des moindres, qui dicte la politique suivie par les américains. Ce risque est concomitant à celui de perdre le leadership mondial face à la Chine, dont la guerre Russie-Ukraine est un avatar.

Il faut d’ ailleurs prendre garde à ce que cette dernière ne devienne pas ce qu’ à été la guerre d’ Espagne par rapport à la seconde guerre mondiale : un préliminaire.

A cet égard, l’ attitude de la Chine sera déterminante…

Gildas

6 mars 2023Les sanctions contre la Russie consistant à confisquer leurs réserves de change en $ et € vont accélérer la dédollarisation.

Soufiane

7 mars 2023Je suis d’accord avec vous. L’idee est la, mais par contre attention au timing !

Il suffit de voir ce qui s’est passe l’annee derniere, au moindre « risque » le dollar monte. Bref parier maintenant sur la baisse du dollar et la hausse des monnaies asiatiques me parait hautement risque. Cela va-t-il se passer dans 1 an, dans 3, dans 5, dans 10, plus ? Si cela se met en place dans une dizaine d’annee, l’investisseur qui commence a parier dessus aujourd’hui risque de perdre ses plumes. Par contre la baisse l’euro peut etre joue des maintenant je pense. La tendance de la baisse de l’euro par rapport aux monnaies asiatique est deja a l’oeuvre depuis un moment.

Philippe

8 mars 2023Par prudence , le panier » crise-chute de confiance – guerre » serait a 20% Or physique + 30% en Fonds ETF en Francs Suisses sur Energie-Petrole + Agriculture + métaux de base + les incontournables Air Liquide – Cap Gemini

gastoche

12 mars 2023Soufiane a raison: trop tôt pour US, largement temps pour EUR.

Robert

6 mars 2023Le débat sur les retraites est certes surréaliste, dû notamment au fait qu’ aucun politique n’ a le courage de dire aux Français que la réforme du régime des retraites nous est imposée par nos créanciers qui nous mettent en demeure de baisser nos dépenses sociales… faute de quoi c’est un avenir » à la grecque » qui nous attend.

Chaque année, de septembre à décembre, la France vit totalement à crédit, les caisses étant vides…

Guillaume

20 mars 2023Non, elle est imposée par la réalité. Dans aucun village du monde ancien ou à venir, 1,3 actifs n’ont pu payer des gens a ne rien f… une moitié de leur vie (de 0 à 25 ans et de 60 à 84).

De plus, un travail quel qu’il soit (sauf ceux payés par l’état) rend service à la communauté. Il donne un sentiment d’utilité à une personne et permet de nombreux échanges sociaux, même quand on est vieux.

Il n’y a que les gauchistes pour vous dire que rester le c… posé devant netflix fera de vous une personne accomplie, mais les mêmes vous expliquent que l’islam est un « richesse » et des tas d’autres âneries.

Si un jour je deviens croyant, ce sera par la certitude que Satan existe et qu’il s’est emparé de l’âme des gauchistes tellement ils font de mal partout ou ils passent.

Du goudron et des plumes

6 mars 2023Si les taux montent le poids des intérêts de la dette va poser un problème dans certains pays de l UE

Alors que faisons-nous ?

Restons nous avec l euro en dévaluant notre monnaie avec la bénédiction des allemands

Ou assisterons nous à l explosion de l euro avec la bénédiction des allemands ?

Cyrille jubert a écrit un très bon article sur le renversement en cours au niveau monétaire

Les usa vont ils provoquer leur chute en accusant pekin d aider la Russie

Quelle sera la vitesse de la montée des taux

L année 2023 devrait être un cru exceptionnel

john smith

6 mars 2023Sans l’aide des américains, l’Arabie Saoudite s’écroule… Il me semble que l’AS continuera donc à vendre son pétrole en dollars…quelque soit son client…

en revanche Putine fera payer cher les 200 000 morts de son peuple aux occidentaux et vendra son pétrole en or…ou en juan

alban

6 mars 2023Je crois que voilà l’analyse géopolitique la plus censée que j’ai lu depuis des décennies. Bravo pour la profondeur de votre pensée, qui en peu de mots, explique autant que bien des livres qui se veulent savant.

Sinon, le bilan des pertes russes, établi par le mossad (des amateurs certes) est de 17 000 décès.

Bien à vous et au plaisir de relire vos pertinentes analyses.

Dame Ginette

6 mars 2023Merci Mr Gave, je crois que j’ai compris.

Comment faire pour moi, petite épargnante de province pour avoir accès à des obligations asiatiques ?

Cordialement,

Robert

6 mars 2023@ Dame Ginette : Si vous êtes une « petite épargnante », remplissez les livrets défiscalisés et oubliez les obligations asiatiques et autres produits boursiers… Vous y gagnerez en tranquillité d’esprit.

Cordialement.

Sys ATI

6 mars 2023Question d’un néophyte….

En admettant que Charles ait raison (comme souvent)… Comment fait-on pour investir en obligations asiatiques ?

Par exemple en bonds du trésor de pays asiatiques. Outil parfait pour cela le fond IGEA de Blackrock…

Oooouuuuppps il est libellé en $$$

Question annexe, comment fait-on pour investir dans n’importe quoi en autre chose que du $ américain ???

Je me vois mal aller en Malaisie/Philippines/etc, ouvrir un compte en banque pour acheter des bonds d’état 🙁

TOUS les fonds ou presque sont libellés en USD 🙁

Je suis convaincu comme Charles que l’on va vers une dédolarisation plus ou moins générale et rapide avec comme conséquence une baisse de la valeur du $. Mais je ne vois pas vraiment comment investir en autre chose que le $ 🙁

CharlesM

6 mars 2023qu’un fond soit libellé en $ ou € n’a pas d’importance s’il n’est pas « hedged » (couvert en devise). Si le $ ou € baissent par rapport aux devises asiatiques , la valeur du fond en $ /€ montera automatiquement. En général, le « hegded » ‘est signalé dans le nom du fond,

alban

6 mars 2023Il me semble que le taux de change ajustera automatiquement la parité de vos obligations en dollar.

Reste un sujet peu abordé ici, mais que des gens comme Martin Armstrong mettent en avant, c’est le risque de guerre chaude avec les compétiteurs de l’Occident.

Si on considère que la seule possibilité envisageable politiquement, c’est la fuite en avant dans la dette, que ceci va amener de très grave problèmes en interne dans nos démocraties et qu’on se souvient que notre système politique, confronté aux contestation, ne trouve généralement qu’une solution, à savoir la guerre, alors la réponse coule d’elle même