Comme les lecteurs de l’Institut le savent, je ne suis pas un partisan inconditionnel de l’or.Il y a environ 18 mois, j’avais même consacré l’une de ces chroniques à la nécessité de vendre le métal jaune alors que son cours était aux alentours de $ 1800 par once.

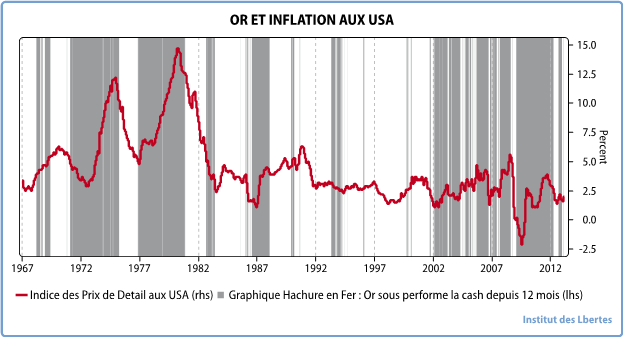

Je devrais donc être satisfait de le voir baisser, et pourtant, je ne le suis pas, pour une raison très simple: Comme le graphique ci dessus le montre, chaque fois que l’or a baissé dans le passé (périodes hachurées en blanc sur le graphique), cela a correspondu à une baisse du taux d’inflation aux Etats-Unis.

Quelques explications

La ligne rouge, échelle de droite, correspond à la variation de l’indice des prix de détail aux USA sur les 12 derniers mois

Le hachurage gris correspond aux moments où le cours de l’or fait mieux que le cash en dollar, ajusté pour les taux d’intérêts que l’on peut recevoir sur ce cash.

Quand l’or fait mieux que le cash, cela veut dire en général que la politique monétaire Américaine est quelque peu « incontinente », ce qui dans le passé a toujours déclenché une hausse de l’inflation.

Fort bien, mais va me demander le lecteur, mais qu’est qui vous ennuie en ce moment?

Une chose: de l’avis général, la politique monétaire serait éminemment laxiste en ce moment et donc l’or devrait monter, or il baisse, et à cela il y a deux explications.

- Celle du grand complot international, à laquelle je ne prête pas d’attention.

- Celle d’un écroulement de la vélocité de la monnaie (trou noir financier) quelque part dans le système, qui m’ennuie beaucoup plus, et que je vais développer ci dessous

Revenons à MV=PQ, ou M est la quantité de monnaie dans le système, V la vélocité de cette monnaie , c’est à dire le nombre de fois où un signe monétaire change de mains en une année (par exemple) et PQ (prix * volume) l’activité nominale dans un pays (le PIB par exemple, bien que je n’aime guère cette mesure)

Comme nous le savons tous, M augmente de façon plus rapide aux USA qu’ à n’importe quel autre moment dans l’histoire, et pourtant l’or baisse.

Cela veut sans doute dire que quelque part la vélocité de la monnaie est en train de s’écrouler et ce quelque part est sans doute l’Europe après Chypre .

Je m’explique. Imaginons un déposant dans n’importe quelle banque en EuroLand qui aurait plus de 100000 euro de cash sur son compte.Sauf s’il est complètement idiot, avec ce qui s’est passé a Chypre et ce qu « ils » nous préparent à Bruxelles, il ne doit pas les garder en cash et notre déposant doit donc choisir entre les 2 solutions suivantes.

1. Soit il envoie son cash en dehors de la zone Euro, dans une banque à New-York , Montréal, Singapour ou Hong-Kong.

2. Soit il reste là ou il est, et achète par exemple des bons du Trésor Allemands avec ses dépôts, ce qui lui coutera un peu d’argent , mais beaucoup moins que si on lui en prenait 60% pour sauver sa banque- ou celle d’à coté.

De ce fait, les dépôts des banques Européennes doivent être en train de littéralement s’écrouler.

Et comme les banques prêtent leurs dépôts, cela veut dire que le taux de croissance des prêts bancaires va non seulement baisser, mais se contracter, déclenchant une récession/dépression gigantesque en Europe du Sud d’abord, et partout en Europe ensuite. Cette dépression en Europe va faire que l’inflation aux USA , à la place de monter comme tout un chacun s’y attend va baisser…d’ou la chute de l’or.

Ce qui est embêtant c’est que si l’inflation baisse sèchement aux USA, le risque est réel de voir la déflation générale s’installer aux USA , ce qui est rarement une bonne nouvelle.

Si cette analyse est la bonne, les Européens privés de prêts bancaires vont devoir vendre leurs actifs liquides pour se procurer du cash, d’ou (peut être), la baisse de l’or actuellement.

Ensuite ,ils vendront leurs actifs à l’étranger et convertiront en Euro, ce qui fera monter la monnaie Européenne, à la surprise générale

Et bien sur , le cours des banque se ratatinera.

Si donc je vois, (et ce n’est pas la première fois que je le dis): l’or baisser, l’Euro monter et les financières baisser alors que les taux longs baissent sur les obligations d’Etat , je me mettrai volontiers à hurler « Timber », le cri que pousse les bucherons Canadiens quand un très gros arbre va tomber

Je me demande d’ailleurs si ce n’est pas le titre que j’ai donné à cet article?

Charles Gave

Le 14 avril 2013

Petit Rappel:

Réflexions monétaires

Philosophiquement, on ne sait donc pas pourquoi les gens acceptent la monnaie comme moyen de paiement, mais, pratiquement, on connaît très bien les conditions qui garantissent que cette monnaie sera acceptée. Elles sont au nombre de trois.

1. La Banque centrale qui émet la monnaie doit être indépendante des pouvoirs politiques et ne pas financer les déficits budgétaires de l’Etat.

2. Les déficits budgétaires doivent être sous contrôle.

3. Le système de distribution du crédit (banques commerciales) doit être possédé par le secteur privé, bien capitalisé et encore mieux réglementé par la Banque centrale.

Comme chacun peut le voir, ces trois conditions se sont effondrées depuis trois ans un peu partout, surtout aux Etats-Unis.

De ce fait, un certain nombre de commentateurs expliquent que les démocraties sont incapables de gérer leur monnaie et que la seule solution est, pour chacun, afin de se protéger contre l’écroulement inéluctable de nos signes monétaires, d’acheter de l’or, des matières premières, de l’immobilier… Fort bien. Mais comme ce raisonnement « traîne » dans les marchés depuis trois ans au moins, il est probable qu’il est déjà, au moins partiellement, dans les prix.

Prenons l’or : le coût marginal de production d’une once d’or est sans doute de 600 $. Le prix de marché est supérieur à 1.700 $ l’once. En termes clairs, cela veut dire que le prix de l’or a deux composantes aujourd’hui : son coût marginal de production, auquel il faut ajouter une espèce de prime de crainte sur la capacité des Etat-Unis, qui contrôlent la monnaie de réserve du monde, à gérer leur monnaie. Et cette prime existe sans doute sur le pétrole, la plupart des matières premières, le cours de l’euro contre le dollar…

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Phoenix

6 décembre 2013Monsieur Gave,

Nous sommes aujourd’hui le 6 décembre 2013 et je vois depuis quelques jours:

L’or qui baisse,

L’euro qui monte,

Les financières qui baissent,

Et concernant les taux longs sur obligations d’état, je ne suis pas sur de savoir lesquels regarder.

Pourriez vous faire une sorte de mise à jour de ce billet avec les données actuelles et nous dire si vous pensez que le « tiiiiimber » est pour bientôt ?

Merci.

Bien à vous,

idlibertes

7 décembre 2013Cher Monsieur,

Charles a écrit un billet il y a, un mois je dirais (mal à l’aise), qui disait en gros, « j’ai eu tort, le smarchés me donnent tort donc je suis en moitié actions moitié obligations car en 25 ans de marchés, il n’a jamais « lu » une situation qui ne se déroulait pas comme il devrait, preuve en est qu’un agenda occulte est quelque part car rien n’est rationnel. L’or n’est jamais préconisé par Charles et c’est un bearish mais quand même…

cdlt

Idl

Phoenix

9 décembre 2013Suite à votre réponse, je suis allé consulté les derniers billets de Charles Gave afin de trouver cette information que j’ai laissé passer, mais je n’ai pas pu trouver le billet en question.

Vous rappelleriez vous du titre de celui-ci ou pourriez vous m’indiquer où le trouver ?

Je vous remercie.

idlibertes

9 décembre 2013Ah, les hommes, ça ne sait pas chercher

https://institutdeslibertes.org/mal-a-laise/

Phoenix

10 décembre 2013Si les hommes parfois ça sait chercher… mais n’étant pas souscripteur, je ne pouvais avoir accès au billet.

Merci.

idlibertes

11 décembre 2013Si, si il est en accés libre

Phoenix

12 décembre 2013Ah bon ? Pourtant quand je vais sur le lien que vous avez fourni, voici ce qui est affiché :

« Cette publication est réservé aux souscripteurs. Pour nous rejoindre, souscrivez à une offre de compte »

idlibertes

12 décembre 2013Et bien, je ne sais pas quoi vous dire. Un probléme avec votre finder?

Phoenix

12 décembre 2013Ok, je vais voir quel est le problème. Merci encore.

David

20 juin 2013Bon, l’or prend encore une claque.

Les taux de crédit interbancaires en Chine s’envolent.

Le $ s’envole.

ça fait sérieusement penser à un secteur bancaire (surtout Chinois ?) en quette urgente de $

la monnaie semble cruellement manquer.

Philippe

28 avril 2013Entièrement d’accord avec le scenario de Mr Gave sauf le dernier point ( les europèens vendront leurs actifs detenus a l’etranger pour les rapatrier et les convertir en euros ) .Si j’avais des actifs a l’ etranger , je les tiendrai soigneusement a l’etranger ou encore si je devais les rapatrier je les conserverai en US $ – GBP – SEK -NOK – Yen – et surtout pas en Euros.On peut (encore ) avoir un compte en devises etrangères , donc je vois mal l’euro remonter durablement.Au contraire la politique STEP de la BCE ( analogue a celle de Bernanke avec l’achat par celle-ci des TARP (toxic assets ) aux banques va diluer la valeur de l’Euro.Ceci dit rester en cash, c’ est pas folichon.Alors ma question a Mr Gave: » Que faire du cash ?? « . Les obligations en Renminbi des grandes sociètès ( Caterpillar-MSFT-Intel – JNJ – etc..) qui raflent la mise sur les marchès chinois sont attirantes.Qu’en pensez-vous Mr Gave ??

Charles Gave

28 avril 2013Cher Philippe

Bien evidemment, nulle personne qui aurait le choix ne rapatrierait de l’argent en Europe.

Mais beaucoup d’institutions n’ont pas le choix.

Prenez l’exemple d’une compagnie d’assurances Francaise, qui aurait des actions Nestle. contre lesquelles elle doit mettre 38 % de reserves obligatoires.

Si elle a un gros sinistre a regler elle peut soit vendre des obligations Francaises sur lesquelles elle n’a aucune reserve obligatoire a mettre, tirer sur son capital (a ne faire qu’en dernier recours) ou vendre ses Nestle. Son capital, dans ce dernier cas, augmente de la plus value et elle libere des reserves bloquee en face des actions Nestle. Avec le cash libere elle achete des obligations Francaises.

Que croyez vous qu’elle fera?

Toutes les banques et les compagnies d’assurance sont dans ce cas de figure qui les force a VENDRE leurs bons actifs a l’etranger pour ACHETER une saloperie comme les obligations du gouvernement Francais.

De ce fait , la qualite des portefeuilles de ces institutions ne cesse de baisser,tandis que les taux Francais baissent ce qui est le resultat normal de la reglementation imposee par l’Etat Francais a qui personne n’acheterait son papier en l’absence d’une telle reglementation et comme elles rapatrient toutes le produit de la vente de leurs Nestle, l’Euro monte.

Bien entendu, il ne faut avoir aucune financiere en Europe, ce que je dis depuis des annees

Les obligations en Renminbi me semblent une tres bonne position d’attente

Amicalement

cg

Vlad XXII

27 avril 2013« Celle du grand complot international, à laquelle je ne prête pas d’attention. »

Cela aurait tout de même intéressant d’au moins mentionner en quoi ce dernier consiste.

Parce que j’ai malheureusement un peu l’impression que, dans le monde des experts, « le complotiste, c’est l’autre ».

Pour les socialistes, par exemple, M. GAVE, en tant que libéral, vous faites partie du grand complot international.

Il y a une manipulation des marchés, y compris de celui de l’or, et il y a des centaines d’articles qui le démontrent. Si c’est bien cela que vous nommez le « grand complot », je trouve alors vraiment dommage de ne pas y prêter attention.

Peut-être que, finalement, la seule différence entre un « conspirationniste » et M. GAVE, c’est que si les deux pensent à juste titre que nous sommes dirigés par des incompétents, seul le premier est persuadé que lesdits incompétents sont prêts à tout pour garder leur poste.

BA

22 avril 2013Lundi 22 avril 2013 : chiffres de la dette publique pour le quatrième trimestre 2012.

La dette publique de plusieurs Etats européens atteint des sommes inimaginables.

La dette publique de plusieurs Etats européens est devenue hors de contrôle.

L’Union Européenne, la BCE et le FMI ont échoué dans leurs soi-disant « plans de sauvetage ».

Tous les « plans de sauvetage » sont un échec total.

En Europe, plus personne ne contrôle quoi que ce soit.

1- Médaille d’or : la Grèce. Dette publique de 303,918 milliards d’euros, soit 156,9 % du PIB.

Le premier défaut de paiement de la Grèce avait effacé 107 milliards d’euros de dettes. Mais depuis, la dette publique continue à augmenter, à augmenter encore, à augmenter toujours. La Grèce va de nouveau se déclarer en défaut de paiement.

2- Médaille d’argent : l’Italie. Mario Monti laisse derrière lui une dette publique de 1988,658 milliards d’euros, soit 127 % du PIB. Mario Monti a fait la preuve de sa nullité. Mario Monti a fait la preuve de son incompétence.

3- Médaille de bronze : le Portugal. Dette publique de 204,485 milliards d’euros, soit 123,6 % du PIB. Là encore, le soi-disant « plan de sauvetage » a échoué. La dette publique du Portugal continue à augmenter.

4- Irlande : dette publique de 192,461 milliards d’euros, soit 117,6 % du PIB. Là encore, le soi-disant « plan de sauvetage » a échoué. La dette publique de l’Irlande continue à augmenter.

5- Belgique : dette publique de 375,389 milliards d’euros, soit 99,6 % du PIB.

6- France : dette publique de 1833,810 milliards d’euros, soit 90,2 % du PIB.

7- Royaume-Uni : dette publique de 1387,436 milliards de livres sterling, soit 90 % du PIB.

8- Chypre : dette publique de 15,350 milliards d’euros, soit 85,8 % du PIB.

9- Espagne : dette publique de 883,873 milliards d’euros, soit 84,2 % du PIB.

10- Allemagne : dette publique de 2166,278 milliards d’euros, soit 81,9 % du PIB.

http://epp.eurostat.ec.europa.eu/cache/ITY_PUBLIC/2-22042013-AP/FR/2-22042013-AP-FR.PDF

jemapelalber

22 avril 2013Le moins que l’on puisse dire ,c’est que l’or fait beaucoup parler.

Honnêtement, je pense qu’il y aura des surprises mais dans quelle direction ?

Qui sait ou sont réellement les stocks ?

Qui peut analyser correctement la situation actuelle ?

Je ne sais pas quels conseils suivre mais je sais ceux qu’il ne faut surtout pas suivre !

Merci à tous pour vos éclaircissements.

idlibertes

22 avril 2013Cher monsieur,

Cela fait un moment que CG dit de ne pas conserver l’or.

Cdlt

Idl

BA

21 avril 2013Quelle est la différence entre un Allemand et un Français ?

Réponse :

Schäuble en faveur d’une action de la BCE pour réduire les liquidités.

Le ministre allemand des Finances verrait d’un bon oeil une action de la Banque centrale européenne (BCE) pour réduire les liquidités en circulation dans la zone euro, selon un entretien à WirtschaftsWoche, mais juge que cela est difficile dans la situation actuelle.

« Il y a beaucoup d’argent sur le marché, selon moi trop d’argent », a déclaré Wolfgang Schäuble dans un entretien au magazine allemand à paraître lundi, mais dont des extraits ont été publiés vendredi.

Donc « si la BCE essaie d’utiliser sa liberté d’action pour réduire un peu cette grande quantité de liquidités, je ne pourrais que le saluer », a-t-il ajouté.

Mais un Français dit exactement le contraire !

Un Français dit ceci :

Trop d’austérité tue la croissance. C’est un des messages que Louis Gallois, commissaire général à l’investissement, a tenté de faire passer ce dimanche lors du Grand rendez-vous Europe 1 – I>Télé – « le Parisien-Aujourd’hui en France ».

L’ancien dirigeant de la SNCF et de EADS préconise trois moyens pour relancer la croissance en Europe : « desserrer le calendrier de retour aux équilibres des finances publiques, une politique plus accommodante de la BCE en mettant plus de liquidités dans l’économie, savoir ce que l’Europe peut faire pour relancer sa croissance. »

http://www.leparisien.fr/economie/louis-gallois-l-addition-des-politiques-d-austerite-conduit-dans-le-mur-21-04-2013-2745391.php

La France et les autres pays d’Europe du sud veulent que l’alchimiste Mario Draghi continue à :

– recevoir dans les coffres de la BCE tous les actifs pourris, toutes les merdes des banques privées d’Europe du sud ;

– déverser en échange des dizaines de milliards d’euros vers les banques centrales d’Europe du sud ; ces liquidités sont ensuite transmises aux banques privées ;

– transformer la merde en euros.

L’Allemagne et les autres pays d’Europe du nord veulent que l’alchimiste Mario Draghi arrête de :

– recevoir dans les coffres de la BCE tous les actifs pourris, toutes les merdes des banques privées d’Europe du sud ;

– déverser en échange des dizaines de milliards d’euros vers les banques centrales d’Europe du sud ; ces liquidités sont ensuite transmises aux banques privées ;

– transformer la merde en euros.

Pierre

21 avril 2013Le pire n’est jamais certain mais nous allons très probablement vers des lendemains qui déchantent. Que va faire notre classe dirigeante avec sa caisse à outils qui permettait si bien de réparer les diligences.

Rolf Lug

21 avril 2013@tous.

Où investir son argent en période déflationniste????C’est ça la véritable question en ce moment.

charlesM

21 avril 2013Si on croit à une déflation durable, il faut désinvestir en immobilier et matières premières, garder ses actions de qualité , se diversifier en obligations corporate du monde entier, et surtout garder du cash en $ en attendant des opportunités d’entrée sur les actions. Pas très excitant, c’est vrai.

idlibertes

22 avril 2013Actions schumpetérienne hors secteur de l’ état ? :-))

goufio

20 avril 2013Charles vous écrivez un coût de production de l’once d’or probablement à 600 $, or le site Prim-finance.com propose plus de 1 600 $, même si l’article a été publié en juin 2012

http://www.prim-finance.com/actualites-prim-note-commodities-prim-finance-juin-346-.html

idlibertes

20 avril 2013Gouffio,

l’article n’est pas clair. il commence par dire 700% puis affirme (sources) des « taxes » qui ameneraient à 1200 % . Charle tient ses sources d’Ymeris entre autres et ne vous inquiétez pas, les cotations, ils conaissent. Ce plus, cela ne change rien au raisonnement qui est:

pourquoi l’or n’a t- il pas la valeur de son cout de production?

Rihour

20 avril 2013Un prix n est determine que par la rencontre d une offre et d une demande .Dans le cas de l or sa vocation d instrument de reserve universel et intemporel rend la relation prix cout de production tres particuliere .Sur un plan theorique la totalite de l or stocke sous toutes ses formes y compris bijouterie peut etre mis en face de la demande.De toute evidence l or n est pas une marchandise ordinaire et cela ne date pas d aujourdhui .

idlibertes

22 avril 2013Et bien si justement. Personne ne peut vraiment dir pourquoi l’or a une valeur, pourquoi il a cette valeur puisque cette derniére n’est pas celle de son cout de production.

Cdlt

Idl

iclair

20 avril 2013Desole d’etre tardif a ecrire ce posting. Bill Gates a dit que pour reussir il faut etre obsede dans ce que l’on fait. C’est pour cela que je pense que M. Gave lira ce poste tardif car il a cette qualite. M. Gave je pense que vous avez mis le doigt sur la chose primordiale qui explique le quasi effondrement economique mondiale: LA VELOCITE DE L’ARGENT DEGRINGOLE, et comme pratiquement personne en mesure d’y faire quelque chose ne le realise, la chute va continuer.

Merci M. Gave pour votre intelligence et pour ne pas avoir peur de la critique.

Bien a vous

BA

19 avril 2013Dans l’Antiquité et au Moyen Age, les alchimistes essayaient de transformer le plomb en or.

Les alchimistes sont des petits joueurs.

Mario Draghi, lui, a fait plus fort : il a transformé la merde en euros !

Les banques françaises ont dans leurs livres des centaines de milliards d’euros d’actifs pourris, de créances irrécouvrables, bref des merdes, … mais des merdes françaises.

Pour s’en débarrasser, les banques françaises donnent leurs merdes à la Banque de France.

Ensuite, la Banque de France donne à Mario Draghi ces merdes françaises … et Mario Draghi lui donne en échange des milliards d’euros, tout beaux, tout neufs, tout propres.

Ensuite, la Banque de France donne ces milliards d’euros aux banques privées françaises, qui les utilisent pour acheter les obligations de l’Etat français.

Et tout le monde est content !

Les banques espagnoles font pareil avec la Banque d’Espagne, les banques italiennes font pareil avec la Banque d’Italie, etc, etc, Mario Draghi est un très grand alchimiste !

Bon, évidemment, les journalistes allemands et les hommes politiques allemands disent que la BCE a tort de recevoir toutes ces merdes et de donner en échange tous ces milliards d’euros aux pays européens du sud : France, Espagne, Italie, etc.

Schäuble en faveur d’une action de la BCE pour réduire les liquidités.

Le ministre allemand des Finances verrait d’un bon oeil une action de la Banque centrale européenne (BCE) pour réduire les liquidités en circulation dans la zone euro, selon un entretien à WirtschaftsWoche, mais juge que cela est difficile dans la situation actuelle.

« Il y a beaucoup d’argent sur le marché, selon moi trop d’argent », a déclaré Wolfgang Schäuble dans un entretien au magazine allemand à paraître lundi, mais dont des extraits ont été publiés vendredi.

Donc « si la BCE essaie d’utiliser sa liberté d’action pour réduire un peu cette grande quantité de liquidités, je ne pourrais que le saluer », a-t-il ajouté.

Mais la liberté d’action est minime actuellement en raison de la crise qui frappe nombre de pays de la région, a-t-il aussi souligné. « Nous ne devons pas oublier en Allemagne que beaucoup de pays européens sont encore dans une situation de croissance précaire ».

http://www.lesechos.fr/economie-politique/monde/actu/afp-00515597-schauble-en-faveur-d-une-action-de-la-bce-pour-reduire-les-liquidites-560016.php

Alexandre M.

18 avril 201320% économie tribale (or, métaux, armes, médicaments etc.).

40% analyse technique.

20% économie de la connaissance (physique fondamentale etc.).

De la fin du monde ou du nouvel age d’or… mon portefeuille balance…

BA

18 avril 2013Mardi 12 février 2013 :

François Leclerc écrit :

« Une deuxième porte est en train d’être fermée, avec pour ferme intention de continuer à faire porter le poids de la crise bancaire sur des États sommés de réduire leurs déficits. Ernst & Young éclaire cette perspective en rendant publique une étude selon laquelle le montant des actifs douteux détenus par les banques de l’Union européenne a atteint 920 milliards d’euros fin 2012, en progression de 80 milliards d’euros sur l’année passée, prévoyant comme avenir pour ces actifs de se retrouver dans des bad banks, dont le poids financier reposera sur les États, peut-on rajouter. »

http://www.pauljorion.com/blog/?p=50000

En ce moment, le mécanisme STEP fonctionne comme une énorme machine à laver :

1- Première étape. Fin 2012, les banques privées de la zone euro ont dans leurs livres 920 milliards d’euros d’actifs pourris.

2- Deuxième étape. A l’intérieur de chaque nation européenne, les banques privées refilent des milliards d’euros d’actifs pourris, d’obligations pourries, de créances irrécouvrables, de papier sans aucune valeur, … à la banque centrale nationale.

3- Troisième étape. Ensuite, les banques centrales nationales refilent ces milliards d’euros d’actifs pourris à la Banque Centrale Européenne.

4- Quatrième étape. En échange, la Banque Centrale Européenne fournit des milliards d’euros « propres » aux banques centrales nationales.

5- Cinquième étape. Ensuite, les banques centrales nationales fournissent ces milliards d’euros « propres » aux banques privées. Par exemple, la Banque de France fournit des dizaines de milliards d’euros « propres » aux banques privées françaises.

6- Sixième étape. Avec ces dizaines de milliards d’euros « propres », les banques privées achètent les obligations d’Etat de leur nation. Par exemple, les banques privées françaises achètent des dizaines de milliards d’euros d’obligations de l’Etat français.

Conséquence :

– Les Etats européens du sud (France, Espagne, Italie, etc) sont contents. Leur taux d’emprunt s’effondre. POUR LE MOMENT, les Etats européens du sud parviennent à emprunter.

– Les banques privées françaises, espagnoles, italiennes, etc, sont contentes. Elles se sont débarrassées de dizaines de milliards d’euros d’actifs pourris. Par exemple, POUR LE MOMENT, les banques françaises ont réussi à éviter la faillite. POUR LE MOMENT, les banques françaises ne se sont pas effondrées.

– Les dirigeants de la BCE ne sont pas contents. La BCE est devenue une gigantesque fosse à purin. Mais POUR LE MOMENT, la zone euro n’a pas explosé.

– Les journalistes allemands ne sont pas contents. Les journaux allemands dénoncent ce scandale :

Le journal Deutsche Wirtschafts Nachrichten : « Opération secrète : Draghi a donné à la France l’autorisation d’imprimer de l’argent »

http://deutsche-wirtschafts-nachrichten.de/2013/04/14/geheim-operation-draghi-erteilt-frankreich-lizenz-zum-gelddrucken/

Le journal Wirtschaftswoche : « L’éminence grise derrière la BCE. La BCE a perdu le contrôle exclusif de la politique monétaire dans la zone euro. Une partie de la politique monétaire est déjà contrôlée à Paris par la Banque de France, comme le montrent aujourd’hui les machinations du marché STEP. »

http://www.wiwo.de/politik/europa/banque-de-france-die-graue-eminenz-hinter-der-ezb/7599876.html

Le journal Die Welt : « La planche à billets européenne est hors de contrôle »

http://www.welt.de/finanzen/article112420942/Die-europaeische-Notenpresse-geraet-ausser-Kontrolle.html

BA

18 avril 2013Jeudi 18 avril 2013 :

L’euro n’est plus une monnaie unique !

Ce sont deux articles dans des journaux allemands qui ont révélé l’affaire : Die Welt a publié dimanche 14 avril un article intitulé « La planche à billets incontrôlable », alors que son confrère l’hebdomadaire Wirtschaftswoche accuse la Banque de France d’être l’éminence grise qui a incité la BCE à violer ses règles de fonctionnement.

De quoi s’agit-il exactement ?

La BCE a mis en place un marché baptisé STEP qui permet aux banques centrales nationales, comme la Banque de France, d’échanger avec la BCE des actifs toxiques contre de l’argent frais.

En clair, cela veut dire que la Banque de France transforme dans ses comptes des titres qui ne valent potentiellement plus que des clopinettes en de bons vrais Euros bien réels.

Les journalistes allemands accusent la Banque de France d’avoir transformé cette lessive artisanale du linge sale des banques françaises en une lessiveuse industrielle, afin d’épurer les actifs toxiques qui plombent les comptes des quatre plus grandes banques françaises, notamment le Crédit Agricole, dont les bilans seraient gravement dans le rouge.

Pour les Allemands, transformer du papier sans valeur en Euros, c’est faire fonctionner la planche à billets, chose qui reste leur pire cauchemar depuis l’hyper-inflation de la république de Weimar.

Mais au delà des réticences de l’Allemagne, cette planche à billets franco-française qui contourne les règles de la BCE, avec sa complicité, sonne le glas de la monnaie unique Européenne.

En effet, il y a désormais plusieurs Euros.

Pour les Grecs et les Chypriotes, c’est l’Eurodrachme, une monnaie forte imposée par l’Allemagne. Pour sauver leurs banques, on ruine le pays, on se sert dans les comptes des particuliers, mais pas question de faire marcher la planche à billets.

Pour sauver le Crédit Agricole, on invente l’Eurofranc, une monnaie qui faiblit puisqu’on en produit des masses à partir de rien.

Evidemment, l’Euro reste la monnaie commune, mais ce n’est donc plus une monnaie unique. C’est comme si le taux de change entre l’Eurofranc, l’Euro-drachme était fixé arbitrairement comme le fait la Chine pour le Yuhan, un équilibre fictif. Voilà donc que réapparait une sorte de « serpent monétaire européen » où chaque pays fait fluctuer le volume de monnaie dans son coin.

Si on en est venu là, c’est pour une raison simple : le système de l’Euro fort n’est pas viable car il ruine les pays du sud dont l’économie n’est pas capable d’équilibrer les échanges avec l’Allemagne.

Jusqu’à présent, l’Allemagne a imposé sa vision d’Euro fort en écrasant les pays du sud sans pitié, mais elle ne peut pas se permettre de se comporter avec la France comme elle l’a fait avec la Grèce, le Portugal ou Chypre. Imagine-t-on une troïka venir à Paris donner des ordres au peuple français ? Ca serait la révolution. Aussi, l’Allemagne a bien dû accepter que la France fasse ce qu’elle a interdit à Chypre et à la Grèce : jouer les faux-monnayeurs aux dépens des autres pays de l’Eurozone.

Mais cette situation nouvelle n’est pas moins intenable que la précédente. La France évitera à moindre coût la faillite des ses quatre grandes banques en transférant leurs actifs toxiques à la BCE, c’est-à-dire en nationalisant les pertes, mais on ne peut pas imaginer que la France utilise indéfiniment son monopole de faire de la planche à billets sans que l’Eurozone n’explose, soit à cause de la révolte des autres pays qui jouent le rôle de vaches à lait, soit à cause des tensions au sein de ce « serpent monétaire européen » nouveau genre.

Tout va très bien madame la marquise.

Tout va très bien, tout va très bien !

http://www.agoravox.fr/tribune-libre/article/l-euro-n-est-plus-une-monnaie-134470

BA

18 avril 2013Mercredi 17 avril 2013 :

A propos de la banque Crédit Agricole, lisez cet article :

Nouveau : la BCE de Draghi donne pouvoir à la France de battre monnaie.

Mais que se passe-t-il ? Voici que notre Mario Draghi, président de la Banque centrale européenne (BCE), vient en catimini, il y a quelques jours, de donner à un pays de la zone euro le droit de battre lui-même monnaie. Et qui plus est de façon quasi « illimitée » (le mot à la mode pour la finance internationale).

Mais attention, pas à Chypre, pas à la Grèce, pas à l’Espagne, pas au Portugal, pas à l’Irlande, pas à l’Italie. Non, à la France. A nous tout seuls ! Et, attention encore, pas dans n’importe quelle monnaie, pas en francs. Non, en euros sonnants et trébuchants (c’est le cas de le dire, comme on va le voir).

Certains observateurs avisés y ont (ironiquement) vu un signe plutôt positif. Paul Krugman, prix Nobel (forcément, un prix Nobel !) :

« La France a de nouveau sa propre monnaie. »

Figurez-vous, je ne suis pas prix Nobel (du moins pas encore), mais je serais presque d’accord avec l’éditorialiste nobelisé du New York Times : enfin un retour aux monnaies nationales dans l’Union européenne !

Sauf que, hum, toujours en euros, pas dans tous les pays membres… Vous seriez aspirant prix Nobel, vous vous demanderiez doctement tout ce que cela cache, n’est-ce pas ?

Eh bien, les Nouvelles économiques allemandes – Deutsche Wirtschafts Nachrichten (DWN) – ont, elles, des idées bien plus vicieuses, bien plus perverses sur la question :

« Cette action doit empêcher qu’une banque française ne s’écroule. »

Les DWN indiquent qu’une banque française serait particulièrement dans le collimateur, mais sans que son nom soit officiellement indiqué. Les DWN citent trois banques françaises systémiques (BNP Paribas, Société générale, Crédit agricole), avec mention particulière pour le Crédit agricole (qui a terminé l’année 2012 dans le rouge).

Quelques économistes de forums ont au contraire voulu y voir un camouflet… pour « les tenants de la sortie de l’euro » :

« Leur principal argument [celui des europhobes, ndlr] s’effondre : la BCE se comporte comme la BdF [Banque de France] et on peut maintenant jouer sur la monnaie sans qu’en plus cela entraine forcément une dévaluation. »

Bon, ok, façon très originale de voir (ces savants tout de même !). Mais donner tout pouvoir monétaire apparent à un pays membre contredit pourtant sérieusement les règlements européens. Et si une institution comme la BCE viole ainsi ses propres prérogatives, c’est qu’il y a forcément anguille tortueuse sous roche.

Un petit péril en la demeure à propos de la défaillance prévisible d’une banque française systémique, par exemple ? Une urgence incontinente à agir séance tenante ? Et empêcher en passant l’Allemagne de mettre son nez dans le sauvetage d’un nouveau coq boiteux de cette maudite zone pour laquelle tout irait si magnifiquement bien sans toutes ces fichues emmerdes ?

C’est en tout cas ce qu’insinuent méchamment et sans détour nos DWN qui dénoncent un complot (contraint et forcé par leur triste état) des pays éclopés du Sud contre l’impuissante Allemagne :

« Il se développe en France, sous les radars, une gigantesque bulle financière. L’Allemagne doit, impuissante, assister à ce qui se produit. Le chef de la Bundesbank, Jens Weidmann, peut tenir à ce sujet des prêches dominicaux. C’est tout. Cette action montre que la fraction Sud, dans les coulisses de la BCE, a déjà largement pris le contrôle sur la structure de l’Europe. »

Autrement dit, dans le sauve-qui-peut général, un meurtrier coup de canif vient d’être porté à l’intégrité de la monnaie unique.

Mais chut, tout va pour le mieux dans le meilleur des mondes européens unis possible. Et qui diantre ose ici parler de fébrilité et de panique ambiantes ?

http://blogs.rue89.com/yeti-voyageur/2013/04/17/nouveau-la-bce-de-draghi-donne-pouvoir-la-france-de-battre-monnaie-230142

A.R.

17 avril 2013Bingo!

Merci Charles Gave pour la confirmation. Je dors sur mes deux oreilles.

Trotinette

17 avril 2013Vous dites « Ensuite ,ils vendront leurs actifs à l’étranger et convertiront en Euro »

Euh.. pourquoi en Euro ?

Marius

16 avril 2013Je suis peut-être stupide mais je ne comprends pas, le QE est en roue libre, le Japon imprime a tout va, L’UE est en crise sur laquelle il faut rajouter l’épisode chypriote. ET AVEC TOUT ÇA L’OR BAISSE ?!

Qu’est-ce qui a changé depuis 2 ou 3 ans ? Rien.

Vous nous dîtes que l’or va baisser, d’accord, mais combien de temps ? Ne va-t-il pas fatalement augmenter fortement le jour où le QE US s’arrête, entraînant une crise financière ?

Pour moi ça n’a aucun sens que l’or baisse au vue des politiques monétaires actuelles et de la crise. Ou si, périodiquement si les marchés lâchent l’or pour aller profiter des actions qui montent sous l’impulsion de la FED, mais encore une fois est-ce que ça peu durer longtemps ? Ou encore si les tenants de d’or-papier vendent se rendant compte qu’il n’y a pas assez d’or pour tous.

Je suis perdu, s’il y a vraiment une situation où je ne voyais pas l’or baisser de ci-tôt, c’est bien la situation actuelle. -_-«

iclair

16 avril 2013Je suis d’accord avec les conclusions macroeconomiques de cet article. Il y a seulement un aspect technique qui me tracasse: MV=PQ Si M augmente enormement et que PQ stagne ou baisse, ce qui est le cas, V tombe bien sur. Si l’or est une composante de PQ ainsi que tous les assets existants, une deflation nous attend. Mais comment peut-on estimer que l’or va baisser mais par contre que les actions titres vont grimper celon vous? Tout devrait baisser dans cette logique.

Bien a vous

PAO

19 avril 2013bonne observation. Peut etre c’est pour bientot.

BA

16 avril 2013Mardi 16 avril 2013 :

Le FMI abaisse sa prévision de croissance mondiale, plombée par la zone euro.

Le FMI a abaissé mardi sa prévision de croissance mondiale et prédit une reprise économique semée d’embûches, plombée par l’incertitude dans la zone euro, notamment à Chypre et en Italie.

Le produit intérieur brut (PIB) mondial devrait finalement progresser de 3,3% en 2013, contre 3,5% attendus jusque-là, avant de prendre de l’ampleur l’année suivante, a indiqué le Fonds monétaire international en prélude à son assemblée générale à Washington.

http://www.romandie.com/news/n/_ALERTE___Le_FMI_abaisse_sa_prevision_de_croissance_mondiale_plombee_par_la_zone_euro52160420131503.asp

Remarquez l’euphémisme : « une reprise plombée par l’incertitude dans la zone euro, notamment à Chypre et en Italie » !

Italie : la dette publique atteint un nouveau record historique : 2022,7 milliards d’euros.

La dette publique italienne dépasse le seuil des 2000 milliards d’euros, marquant un nouveau record historique en Janvier à 2022,7 milliards d’euros, soit une augmentation de 34 milliards d’euros par rapport à décembre, augmentation en grande partie due à la contribution de l’Italie au Fonds Européen de Stabilité Financière.

http://www.corriere.it/economia/13_marzo_15/debito-record-Fitch-taglia-stime-Pil_6141a096-8d5a-11e2-b59a-581964267a93.shtml

Chypre : la Troïka vient de publier ses prévisions.

2012 : dette publique de 86,5 % du PIB.

2013 : dette publique de 109 % du PIB.

2014 : dette publique de 123 % du PIB.

2015 : dette publique de 126,3 % du PIB.

FaLLaWa

16 avril 2013Bonjour M. Gave & merci pour cet article.

En relisant votre addendum sur la monnaie, j’ai une petite question!

Vous etes-vous renseigné sur le bitcoin?

Si oui avez-vous une opinion sur le sujet?

Amicalement

idlibertes

22 avril 2013La réponse est : soyons sérieux, que se passe-t il si on debranche les ordinateurs?

Vlad XXII

27 avril 2013Soyons sérieux, en effet : vous pensez que votre compte bancaire est rempli de cash ?

Pardonnez-moi, mais à l’heure où les marchés sont gérés par des algorithmes et où l’argent injecté dans l’économie est purement virtuel (la fameuse planche à billets), cet argument contre Bitcoin est assez risible.

Et pourtant, je suis moi-même loin d’être convaincu par cette monnaie !

eheime

16 avril 2013Une chose me chagrine :

« Si cette analyse est la bonne, les Européens privés de prêts bancaires vont devoir […] »

En quoi la disparition des dépôts empecheraient la BCE de prêter aux banques, d’augmenter les ratios, et de remettre de la liquidité comme elle l’a déjà fait depuis quelques mois ? Puisqu’on le sait, la BCE fera tout pour assurer la liquidité. Elle l’a dit et repété ..

Le phénomène de deleveraging n’est pas nouveau. C’est même la raison du quantitative easing (je n’ai pu le terme qu’emploi la BCE en tete ) de la BCE initié par Draghi.

eheime

16 avril 2013ok, il y a Bale 3.. Mais en cas de crise à ce niveau, il sera facilement justifiable de ne pas le respecter.

BA

16 avril 2013Jeudi 11 avril 2013 :

Plusieurs Etats de la zone euro foncent vers le défaut de paiement :

1- Grèce : dette publique de 301,193 milliards d’euros, soit 152,6 % du PIB.

2- Italie : dette publique de 1995,143 milliards d’euros, soit 127,3 % du PIB.

3- Portugal : dette publique de 201,003 milliards d’euros, soit 120,3 % du PIB.

4- Irlande : dette publique de 190,954 milliards d’euros, soit 117 % du PIB.

5- Belgique : dette publique de 380,923 milliards d’euros, soit 101,6 % du PIB.

6- France : dette publique de 1818,147 milliards d’euros, soit 89,9 % du PIB. Prévision : la dette publique de la France dépassera 94 % du PIB en 2014.

7- Chypre : dette publique de 86,5 % du PIB. Prévisions de la Troïka : 2013 : dette publique de 109 % du PIB. 2014 : dette publique de 123 % du PIB. 2015 : dette publique de 126,3 % du PIB.

L’ex-commissaire européen Bolkestein veut une monnaie parallèle à l’euro.

Une monnaie parallèle à l’euro pour les pays solvables comme les Pays-Bas et l’Allemagne doit voir le jour, a déclaré Frits Bolkestein, ancien leader des libéraux néerlandais du VVD et ancien commissaire européen au marché intérieur au début des années 2000. Frits Bolkestein a lancé son appel sur une chaîne de télévision néerlandaise.

Pour l’homme politique néerlandais, la France ne peut être concernée par cette monnaie parallèle car elle est « pratiquement en faillite » et « mal dirigée ».

La réalisation d’une autre monnaie pour les pays solvables (« appelée mark ») devrait venir de la banque centrale allemande. Pour Bolkenstein, si ce n’est pas pour tout de suite, cela finira bien par devenir une réalité. « Dans cinq ans, ils auront un autre discours », dit-il.

Selon lui, nous n’en serions qu’au début des problèmes. « Il est grand temps de mettre de l’ordre dans le chaos ».

Grâce à une autre monnaie, les pays solvables sont en position de déterminer leur propre politique financière. « Les pays déficitaires vont résister comme le diable à de l’eau bénite », prévoit Bolkestein.

Mais, au final, une « monnaie des pays du nord » plus chère sera une bonne chose pour leur propre concurrence.

http://www.rtbf.be/info/monde/detail_l-ex-commissaire-europeen-bolkestein-veut-une-monnaie-parallele-a-l-euro?id=7969366

Jef

16 avril 2013Je pense que vous faite fausse route Mr Gave.

Vous essayez de trouver des raisons fondamentales à des variations de prix en faisant comme si ces variations étaient du fait du jeu de l’offre et de la demande sur du physique. Or sur un marché aussi étroit que celui de l’or, les prises de positions sur dérivés font maintenant très largement le prix, en particulier avec le développement récent de « l’or papier ».

Les références historiques, gold, taux d’intéret, inflation… auxquelles vous faites référence sont aujourd’hui »hui complètement faussé. Je ne pense pas que ce mini crac soit du fait de l’existence d’un « trou noir » sur la vélocité de la monnaie (bien que cette dernière ralentisse progressivement) mais beaucoup plus simplement du fait d’intervenants qui short massivement tous en cœur, un verre de champagne à la main avec papa GS en soutien.

La brutalité de cette baisse peut difficilement s’expliquer autrement que par le jeu de la spéculation sur dérivés.

En tout cas les banques centrales, Chine et consœurs, qui vont racheter à vil prix doivent se frotter les mains, et les autres s’arracher les cheveux.

christopher

16 avril 2013Zero hedge mentionne le sell-off de l’or qui serait lie au mouvement sur le 30y japonais qui connait des secousses de type « Fukushima »

Ca semble l’hypothese la plus rationnelle dans le contexte amha….

Rappelons que la demande physique est au plus haut ….et dans le contexte actuel,c’est un evenement exterieur qui semble a meme de secouer autant le cours de l’or et de l’argent

Rihour

16 avril 2013Pour un japonnais,la baisse de l or est en bonne partie compensee par la baisse du yen par rapport au dollars Normal pour un japonnais qui pratique un repartition equilibree de ses avoirs de vendre de l or

Mamie

16 avril 2013PS ; je parle en France. Ailleurs je ne sais pas.

Mamie

16 avril 2013En écho à Philippe, personne ici, à mon sens, n’a jamais posé la question suivante : mais pourquoi ces pub, et ces camionnettes au coin de rues, déclarant, « je vous échange vos objets et bijoux en or contre des €uros ! ».

Qui étaient ces gens ?….

Depuis peu, plus de pub martelée de la sorte !, et même disparues des ondes médias !.

€-papier contre or physique ?.

Cela m’a interpellée en cette époque très récente !.

Pas Vous Tous ?.

Philippe

15 avril 2013Toute la rèaction actuelle des Etats (depuis 2008 ) tient en un mot CONFISCATION ARBITRAIRE : confiscation arbitraire des taux d’interets bloquès a des niveaux absurdement bas – confiscation de la monnaie comme rèserve individuelle ; les payements en especes sont interdits presque partout – confiscation de la libertè et de la responsabilitè individuelle ( cotisations sociales et charges salariales a hautes doses )confiscation exterieure avec l’ encerclement des pays a fiscalitè » normale » ( dènigrès sous le sobriquet de paradis fiscaux par ceux là memes qui creeent l’ enfer fiscal ) . En parallèle a cette confiscation ,les banques centrales USA -Japon impriment du papier qui ne vaut rien.Le bouillon de culture de la grande inflation fermente .Mais avant il FAUT CONFISQUER au public son seul insrument de prèservation , de dèfense de son capital c.ad l’OR, l’Argent.Rien de tel qu’une grande baisse sur l’or papier pour inciter les petits thesaurisateurs a vendre; pendant que les grossses mains raflent le pactole. lJe peux imaginer que les grands initiès sont avertis bien avant le public que l’or comme stockage de valeur et eventuel moyen de payement pour les particuliers sera INTERDIT. Donc les grosses mains font baisser l’or papier et accumulent de l’Or physique a bon compte. Son usage sera reservè aux banques centrales et aux institutions bancaires.Seuls quelques traficants achèteront l’or des particuliers avec une forte dècote.Voilà le scènario dont la chute actuelle de l’or et de son compagnon la dèflation , n’est qu’ un avant-gout .La grande dèflation sera suivie de la grande inflation mais comment s’ en dèfendre si l’or physique est interdit aux particuliers ?

olivier

15 avril 2013Bonjour,

Juste une question, avez-vous tenté d’expliquer la notion de vélocité de la monnaie lorsque vous étiez chez Tadei?

En tout cas je n’en ai que des bons échos (peut être pas représentatifs certes…).

A bientot.

idlibertes

22 avril 2013Aux deux comiques en plateau? Allons donc… CG avait déja du mal à expliquer que l’economie n’était pas un gateau fixe alors la vélocité, avec un petit effort, ils seraient parti sur les vélibs surtout.

roger duberger

15 avril 2013Bonsoir Monsieur Gave.

J’essaie d’assimiler toutes les notions que vous nous livrez et ce n’est pas facile.

Il y a quelques mois, vous nous aviez livré un billet dans lequel vous disiez que la monnaie était bloquée par des « barrages » et que quand ils allaient sauter, les marchés seraient « bullish ».

Pour ce qui est de la vélocité de la monnaie, ce n’est pas facile à mesurer, mais c’est vrai que l’argent est bloqué, car les banques – après avoir été excentriques – sont devenues hyperprudentes..

Le fait que les dépôts des banques européennes se vident, je n’y crois pas trop.

Par contre, je serai plutôt de l’avis de Lionel du blog Goldup, on va avoir à terme une reprise de l’or et l’avenir nous le dira et nous dira aussi si l’euro doit s’apprécier….

svl

15 avril 2013je rajouterai volontier cette question

ne sommes nous pas a l’aube d’un krach sur le marché actions?

David

15 avril 2013Je me pose la même question, car plusieurs hypothèses (mais pas toutes) avancées dans les médias économiques sont tout aussi valables pour les actions qu’elles l’étaient pour l’or.

Charlie

15 avril 2013Tout est truqué : marché actions, obligations, taux d’intérêt, croissance, chômage, métaux précieux, etc. N’allez pas chercher plus loin la raison de cette chute absurde de l’or quand toute la politique monétaire des Etats et des banques centrales est hallucinante dans la fuite en avant vers la destruction des monnaies fiduciaires…

svl

15 avril 2013c’est mon point de vu aussi mais j’aimerai connaitre celui de Mr Gave

merci

😉

svl

15 avril 2013je vous remercie pour ce nouvel article

mais ne sommes nous pas en train de vivre une vente massive de l’or papier qui ne peut etre fourni?

car je crains qu’il en soit le cas et dont j’imagine si le deflation continu le prix de l’or physique d’ici 3 à 5 ans pourrait atteindre 3000 $ voir plus

un avis Mr Gave ?

TITANIUM

15 avril 2013Bonjour à Tous,

Nous allons assister à la victoire de Maurice ALLAIS !!

Mais une victoire à la Pyrrhus……..

S’il avait vécu assez longtemps, je pense que notre prix Nobel d’économie aurait pu démontrer :

1) Que la dérégulation totale de la création bancaire (abandon de l’étalon-or, système fractionnaire, etc..) conduit à la création d’une immense bulle mondiale sur la monnaie, les actifs et la dette.

2) Que cette bulle conduit les Banques Centrales à des taux zéro ou négatifs et ce d’une manière irréversible.

3) Que la persistance de taux zéro/négatifs conduit inéluctablement à un effondrement de la vélocité de la monnaie dans toutes les zones économiques.

4) Que l’effondrement mondial, généralisé, de la vélocité conduit à un collapsus de l’activité humaine dans toutes les zones économiques.

5) Que ce collapsus conduit à la disparition de 90% -95% des masses monétaires M3-M2 et M2-M1. La bulle est détruite.

Le début de baisse actuelle de l’Or, des Matières Premières et du Pétrole sont les premiers toussotements du Krakatoa…

Le pire est à venir.

Martin T

15 avril 2013Maurice Allais, très, très grand monsieur.

Rihour

15 avril 2013L or baisse,le fed imprime quantite de dollars,le dow est au plus haut. La planche a billet est ce la bonne solution aujourdhui ? Le fed cree de la monnaie pour debarrasser le systeme financier U S de titres publics de duration diverses en les achetant sur la base de taux extremement bas .Les taux actuels anticipent la disparition durable du risque inflationniste aux U S A .C est bon pour le dollars ,bon pour l economie ,Pas bon pour l or .Les banques americaines ont retrouve leurs sante ,elles peuvent a nouveau preter a l economie ‘Elles ont moins besoin de speculer sur les marches financiers pour developper leurs profits .Les i nvestisseurs y croient,les bourses le montrent ‘Monsieur Bernanque est t il en passe de gagner son pari ,Y. Croire est ce prendre ses desirs pour la realite ?

BA

15 avril 2013Lundi 15 avril 2013 :

Le tonneau des Danaïdes :

La Grèce s’accorde avec la troïka pour le déblocage de 8,8 milliards d’euros de prêts.

En échange de ces prêts, la Grèce doit réduire massivement ses dépenses publiques : elle doit avoir supprimé près d’un cinquième des postes de fonctionnaires entre 2010 et 2015, soit 150 000 postes publics en tout.

La Grèce ne semble pas pour autant sortie de l’ornière puisqu’en janvier 2013 le taux de chômage a touché 27,2% de la population active (60% de chômage pour les moins de 24 ans), et elle devrait afficher en 2013 sa sixième année de récession.

Depuis son premier plan de sauvetage en mai 2010, la Grèce a reçu près de 200 milliards d’euros de prêts, sans compter les restructurations de dettes qui ont permis d’effacer une partie de la dette du pays, soit 107 milliards d’euros effacés.

Fin de citation.

Dette publique de la Grèce au troisième trimestre 2012 : 301,193 milliards d’euros, soit 152,6 % du PIB.

Dans la mythologie grecque, les Danaïdes sont les cinquante filles du roi Danaos. Elles épousent leurs cousins et les mettent à mort le soir même des noces sur l’ordre de leur père. Les Danaïdes sont condamnées, aux Enfers, à remplir sans fin un tonneau sans fond.

http://upload.wikimedia.org/wikipedia/commons/3/3e/Danaides_Waterhouse_1903.jpg

Lionel du Blog GOLDUP

15 avril 2013Merci Mr GAVE pour avoir fait le lien entre la confiscation des dépôts bancaires et la baisse de l’or !

Le mouvement monétaire est comme l’océan, quand la mer se retire brusquement et de manière spectaculaire jusqu’à découvrir des fonds marins jusque là invisible, c’est le présage d’un TSUNAMI…

En terme MONETAIRE :

TSUNAMI = HYPERINFLATION…

Nous allons vivre des choses très intéressantes à propos de l’or et beaucoup vont regretter de ne pas avoir ramassé ces splendides coquillages pendant ce retrait spectaculaire des EAUX…

Amicalement

charlesM

15 avril 2013Bonjour Monsieur Gave,

j’aurais plutôt tendance à penser que les prets des banques sont plus contraints par leurs fonds propres que par leurs dépots. Cet effondrement de la vélocité ne traduit-il pas tout simplement l’attentisme des agents économiques qui refusent de s’emprunter et d’investir dans un environnement de plus en plus illisible? Si c’est le cas, je crains pour les actions qui vont souffrir de cette ambiance déflationniste.

Mamie

15 avril 2013Je rejoins votre appréciation Charles M.

gilbros

15 avril 2013Purée,

M.Gave me fiche la pétoche….

et en plus je trouve des choses comme cela :

http://www.24hgold.com/francais/actualite-or-argent-le-pdg-d-une-banqu%20e-italienne-demande-une-confiscation-globale-des-depots.aspx?article=4320149136G10020&redirect=false&contributor=Mark+O%27Byrne.

C’est moi qui est un « problème » ???

Parce que en lisant cela j’ai une forte envie de couper des têtes…

et au sens litteral…

et plus particulièrement des têtes de banquiers…….

JohnS

20 avril 2013Vous vous trompez de cible : si les « banquiers » se comportent ainsi c’est uniquement grace à la protection des politiques et de l’Etat..

riz

15 avril 2013Bonjour,

l’Allemagne veut le beuure , l’argent du beurre et la fermière en prime .Le message est clair a contrario de 1919 « L’Allemagne ne paiera pas » , il n’est pas question qu’elle fasse faillite (ce qu’elle devrait puisqu’empétrée jusqu’au cou dans des bons du trésors sudo-ropéens qui ne vaudront plus rien à terme) .

L’Allemagne est aux commandes de l’Europe et une catastrophe , l’équilibre des pouvoirs avec la France est rompu dés lors que la bce a pris le contrôle du continent , c’est du 100% allemand .Il faut relire Jacques Bainville qui en 1920 écrivait le prémonitoire , « Les conséquences politiques de la paix » .

Ce génie de l’histoire prédit dans son livre « l’ascension d’un dictateur en Allemagne dans les années 30 suite à une grave crise éco because réparations » « cet homme envahira les Sudètes (guerre à la Pologne ), annexera le couloir de Dantzig , annexera l’Autriche , puis il y aura un guerre mondiale… » tout cela écrit en 1920 .Bainville était royaliste il expliquait que les rois de France avaient compris qu’il ne fallait jamais laisser l’Allemagne prendre le pas en Europe , d’où des alliances avec l’Autriche Hongrie .L’Allemagne avait selon lui une tendance à dominer sans partage , à mettre l’Europe sous sa coupe .Seule la France pouvait faire contrepoids à ce peuple guerrier dominateur (prusse = presque russe ) . Les autres pays européens ont tjs compté sur la France comme contrepoids à l’Allemagne .S’en est fini depuis 1999 où le machin piloté par le couple germano-anglosaxon a pris possesion de l’Europe .

Les Français paieront la faillite de leurs banques en 2017-2018 (merci on a le timing Mrs Barnier et Rehn ). Ca y est les Allemands sont à Paris comme il y a 70 ans en arrière.L’or est parti pour les 1190 . L’immo en route pour une chute de 40% en réel d’ici la fin de la décennie comme ce fut le cas dans les années 90 . Les bons du trésor bons pour un krach obligataire en 2014 (cycle de 20 ans comme pour l’immo ou l’or 1990-2010 immo et 1980-2000 l’or puis 1994-2014 ? pour les OAT ?) .Pourquoi détenir de l’or en pleine déflation , une relique qui rapporte zéro , alors que l’on peut en cherchant bien trouver du 4% (obligation d’entreprises solides) .Après « l’inflation » des banques centrales on a inévitablement l’avers de la médaille « la déflation » , ces concepts sont étroitement liés , tout comme après le leveraging succéde le deleveraging (immo, banques , or ….) .Mais si les matières premières plongent , les pays émergents en seront les victimes collatérales : Brésil , Argentine (qui n’a pas besoin de cela !) , Amérique du Sud, Russie , MO , Australie , Canada, Afrique ….la dernière poche de croissance saine qui subsiste dans le monde , ce sont eux qui font les exportations de l’Europe donc notre richesse .On pourrait hors conflit au MO-Afrique du Nord revoir un baril de brent à 80 $ .

2014 sera l’année de la France après 2013 l’année de l’Italie (dans le marasme, le collimateur des marchés) , les taux vont remonter en France en 2014 , les marchés attaqueront le dernier bastion européen , l’Europe fera la grue avec l’Allemagne comme seul pilier qui a décidé de se mettre l’ensemble des blockbusters européens à dos : Italie , Espagne , France .. pas sûr que ça tienne .

En revanche le cac devrait rallier les 4100 d’ici l’automne à la faveur d’un arbitrage obligataire : vaut mieux posséder du risque qui rapporte du positif que du risque qui rapporte du négatif ! (actions versus obligations) , mais après le déluge ?

Mamie

15 avril 2013Mamie répond à Riz :

Quelle « boullie-bouillasse » quant à l’Histoire des Peuples dans votre tête !.

C’est effrayant !.

Néanmoins, bien à Vous, et je vous souhaite de vous instruire !, en sagesse et donc avec objectivité.

Mamie

16 avril 2013Continuez à manger de l’or-papier !, au gré du prix du marcher via l’économie et banques centrales, et bon appétit !.

Je vous souhaite de manger votre pain quotidien au même prix !. Ahhh!, Vous ne savez pas où et comment se monnaie le cours des céréales au plan mondial ?, le prix de votre la farine qui engendre l’achat de votre pain quotidien ?,

Avez-vous quelque chose à dire sur ce sujet Mr Gave ?, en regardant Jésus dans votre Coeur et votre Ame ?!.

Cordialement, en attendant de vous lire sur ce sujet bien précis.

Fiodor

15 avril 2013Vortex financier, dites-vous? La situation actuelle a-t-elle un précédent historique?

La chute de l’or me fait froid dans le dos. Le gouvernement américain dispose d’un fond crée dans les années 30 d’un montant de 100 milliards de dollars pour manier le cour de l’or selon les nécessités du moment. Tout pari sur l’or est de fait un pari contre le gouvernement américain. Il faut savoir cela avant de franchir le seuil d’un numismate.

Pareto

15 avril 2013Bonjour,

Pensez vous que :

– la traque actuelle des comptes offshores par les états en europe, aux US (la loi américaine permettant de confisquer les biens d’une entreprise sur sol américain si cette entreprise ne reporte pas ce que fait un américain à l’étranger, …)

– les augmentations de taxes

conduisent à cet effondrement de la vélocité et à ce scénario de déflation massive qui serait détecté par le mouvement actuel de l’or ?

In Gold we trust

15 avril 2013entièrement d’accord avec vous monsieur, pour ce qui est de la vélocité même aux USA on voit qu’elle est faible la Fed achetant quaiment pré-auction les émissions ou achetant des MBS puis les stérilisant, et les stockant dans dans bilan. Si je me trompe, dites le moi mais j’ai l’impréssion que l’argent passe directement de la planche à billets aux mains gouvernementales qui nou sles savons tous sont les plus efficientes pour gérer de l’argent…..

David

15 avril 2013Cher Monsieur Gave,

Merci pour cet article.

Non seulement l’or a pas mal baissé cette nuit, mais pour l’argent c’est bien pire.

il perd 6.87% en ce moment même, pour revenir sur les cours de fin 2010.

par contre les énergétiques et matières premières restent a peu prés stables.

Cordialement.

Pareto

15 avril 2013Le ration silver/gold est un bon proxy pour évaluer l’appétit pour le risque des investisseurs (tout comme comportement du nasdaq 100/ s&p500)

La baisse du ratio conforte aussi le scénario de l’article.

David

15 avril 2013ça ressemble de plus en plus à un krach sur l’or en ce moment…

-4.55% et -8.66% pour l’argent. On est plus très loin de baisse à 2 chiffres.

Et si nous étions tout simplement dans le cadre de la destruction d’une bulle qui avais anticipé une hyperinflation ? Le risque fortement inflationniste du sauvetage des banques étant remplacé par un risque déflationniste si la méthode chypriote devient vraiment la règle.

christophe

15 avril 2013vous conseillez d’envoyez les liquidités aux usa, singapour ou hong kong, pour que pensez vous de londres?

bien a vous merci.

hervé

19 avril 2013Question de Béotien : quelqu’un pourrait me dire la procédure pour mettre ses liquidités sur un compte à l’étranger?

ouvrir un compte tout simplement?

Une bonne bouteille pour le meilleur conseil..

Eric

20 avril 2013Je n’ai malheureusement pas la réponse mais j’imagine que nous sommes de plus en plus nombreux à nous poser cette question…

Citigroup semble être une banque bien solide mais malheureusement pas présente dans notre beau pays.

Une banque privée comme Rothschild pourrait-elle être un début de solution ou une solution à part entière ?

Enfin, il est vrai que toute aide serait la bienvenue…

Eric

22 avril 2013Pas de réponse… décevant…. Personne n’a de solution concrète… Je ne peux y voir que 2 alternatives : La question est tellement stupide que personne ne s’arrête pour y répondre ou peut-être est ce qu’il n’y a pas de réponse certaine… Alors, les paroles ne valent pas davantage que le poids du souffle qui les a prononcé

Beaucoup de petits s’interrogent, sans trouver de réponse, faute de culture financière ou économique…mais même s’ils cherchent sans trouver ce n’est pas de leur faute puisque la bonne volonté est là.

idlibertes

22 avril 2013Cher Monsieur,

Nous ne pouvons pas donner ce genre de conseil qui pourrait passer pour de l’incitation à l’évasion fiscale etc etc. Bien désolés.

Cdlt

IDl

Eric

23 avril 2013Il ne s’agissait en rien d’évasion fiscale mais simplement de placer ses liquidités dans des organismes financiers présentant des ratios rassurants et pérennes.

En tout cas, merci d’avoir pris le temps de me répondre.

idlibertes

23 avril 2013On est d accord . Bercy , non.

Homo-Orcus

15 avril 2013Pour l’or et autres matières premières, ce serait le flux (offre/demande) qui ferait la valeur du stock ?