L’inflation c’est de subventionner des dépenses qui ne rapportent rien avec de l’argent qui n’existe pas.

Jacques Rueff.

Depuis 1985, et la chute brutale du prix du baril de pétrole de $ 33 à $ 10, nous avons été constamment dans des périodes où l’inflation était stable ou en baisse. Et donc, quasiment toutes les stratégies d’investissement ont intégré cette réalité : l’inflation était morte et enterrée. Ravies de cette bonne nouvelle, les banques centrales et les gouvernements se sont misesà créer de la monnaie comme des malades (surtout depuis la crise du Covid) pour financer tout et n’importe quoi (voir la définition de Rueff).

Ce qui m’amène à me poser la question : l’inflation, du coup, ne va-t-elle pas revenir ? Si tel est le cas, alors, je devrais commencer à voir un certain nombre des variables que je suis depuis toujours et qui, dans le passé, m’ont averti que les choses étaient en train de changer.

Et donc, pour le bénéfice des lecteurs, je vais montrer les graphiques qu’à mon avis, il faut surveiller de près, tant il est vrai qu’un retour de l’inflation aurait un immense impact sur la façon dont chacun doit gérer son épargne. Qui plus est, la plupart des portefeuilles institutionnels sont gérés de façon indicielle, ce qui implique que ces portefeuilles sont structurés aujourd’hui en fonction de la croyance que l’inflation est bel et bien morte. Et donc, si les hausses des prix reprenaient de façon structurelle, les résultats de ces portefeuilles seraient vraiment désastreux (je pense aux assurances vies investies dans des obligations d’Etat françaises par exemple).

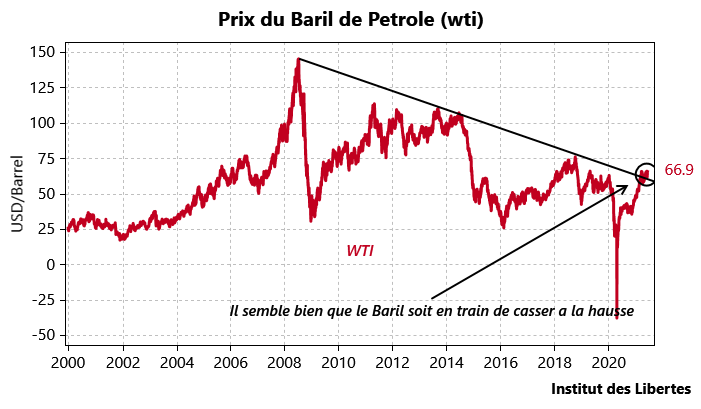

Commençons par le prix du pétrole puisque je ne cesse de dire que l’économie n’est que de l’énergie transformée. Tout semble indiquer que le prix de l’énergie va monter, ne serait-ce qu’à cause du délire écologique qui a saisi la plupart de nos gouvernements. Si les prix de l’énergie se mettent à grimper, comme tous les produits ou services incorporent de l’énergie, tous les prix suivront.

Dans la mesure ou une hausse des prix du pétrole correspond à une hausse des impôts, toute hausse des prix du pétrole se traduit à la fois par une hausse de l’inflation et par une baisse du niveau de vie, ce qui a un effet en général assez désastreux sur le moral des populations et les indices boursiers. Or le graphique semble indiquer que le prix du pétrole va aller au minimum à $ 75 et plus probablement à $ 100.

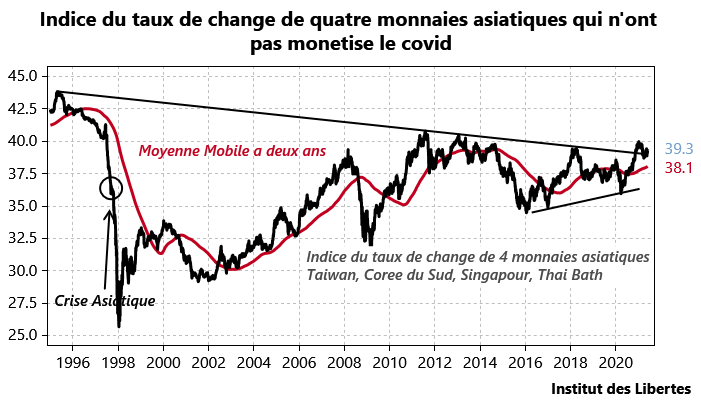

Venons-en au deuxième facteur, le taux de change du dollar, en particulier contre les monnaies asiatiques.

De 1997 à 1999, eut lieu une grande crise des balances des paiements qui fit s’écrouler les taux de change de l’Asie. Et du coup, pendant plus de 20 ans et pour éviter un retour d’une crise de leurs balances commerciales, les monnaies de ces pays furent maintenues grotesquement sous-évaluées, ce qui fit que personne ne pût augmenter ses prix dans le reste du monde et qui contribua puissamment à l’atmosphère déflationniste qui règne depuis.

Arrive la crise du covid, la Fed imprime des dollars massivement, mais pas les banques centrales asiatiques. Et du coup les taux de change des monnaies asiatiques vis-à-vis du dollar se mettent à monter puisqu’il y a de plus en plus de dollars et toujours le même nombre de Yuan ou de Thai Bath. Si le nombre de dollars double et que le nombre de Won Coréens reste le même, il ne faut pas être surpris si le Won monte vis à vis du dollar…

Il semble bien que ces monnaies soient -aussi- en train de « casser » à la hausse, ce qui permettra aux producteurs dans le reste du monde d’augmenter les prix locaux sans difficultés puisque la pression déflationniste venant d’Asie sera compensée à partir de maintenant par une hausse de leurs taux de change.

Et, compte tenu de la hausse des prix du pétrole (voir le graphique précèdent), il est légitime de penser que ces pays ont intérêt à laisser leurs monnaies monter pour payer leur énergie moins chère et donc limiter la hausse des impôts sur leur consommation.

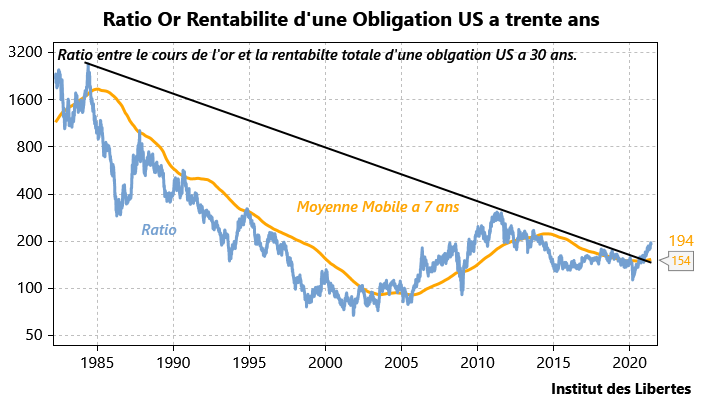

Venons-en au troisième prix que je surveille de près et qui m’a toujours servi de « canari dans la mine » quand il s’agit d’inflation, l’or.

De 1985 à 2005, les obligations US ont une meilleure rentabilité que l’or.

Depuis 2005, l’or a fait mieux que les obligations et en 2020, l’or a cassé sa moyenne mobile à 7 ans et sa tendance baissière qui remontait à plus de trente ans.

Il me semble donc légitime de dire que l’or est maintenant dans une tendance haussière à long-terme, ce qui indique que le danger inflationniste aux USA est réel.

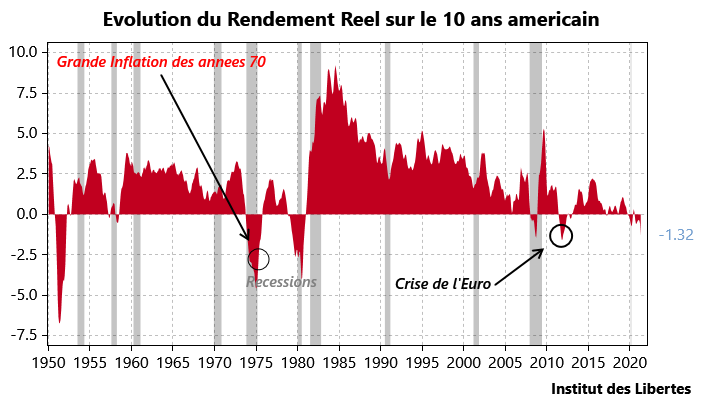

Mais le graphique le plus important (et le dernier que je vais présenter) montre l’évolution des taux longs réels aux USA depuis 1970.

De façon générale, le rendement réel sur les obligations du gouvernement US doivent être aux alentours de 2 %, oscillant entre 3 % quand nous sommes dans un boom et 1 % dans une récession (périodes hachurées en gris sur le graphique).

Dans les années 70, les taux réels sur les 10 ans americains deviennent négatifs et vont jusqu’à -5 %, ce qui déclenche la grande vague inflationniste.

De 1982 à 2002-03, les taux réels qui avaient atteint des niveaux stupéfiants en 1980 et 1981 (+9%), baissent structurellement pour retourner vers 2 %, ce qui créé un marché haussier tout aussi structurel sur les actions (hausse des multiples) de 1980 à 2000, mais les taux réels restent cependant positifs pendant toutes ces années à quelques exceptions près durant les recessions ou les crises financières.

Depuis le début de cette année, ils sont redevenus violemment négatifs pour atteindre -2 .5 %, ce qui veut dire que le détenteur de ces obligations voit la valeur de son capital baisser de 2. 5 % par an ! La fuite devant la monnaie peut commencer.

Ce qui est à peu près le scenario que nous avions au départ de la grande vague inflationniste des années 70.

Logiquement, la banque centrale US devrait remonter les taux de façon agressive maintenant, mais elle ne peut pas le faire, tant la dette du gouvernement US est devenue gigantesque. Toute hausse des taux mettrait le système budgétaire américain en état de faillite immédiate et le système financier irait au tapis en quelques semaines.

Et donc les taux US vont être maintenus « manu militari » à des niveaux très bas, ce qui veut dire que la banque centrale va continuer à acheter des obligations d’Etat (pour empêcher les taux de monter), et donc pousser à la hausse la masse monétaire de façon considérable alors qu’elle est déjà en hausse de plus de 20 % d’une année sur l’autre. Le monde va donc continuer à être inondé de dollars, ce qui est la définition même de l’inflation.

- Voilà qui risque de faire remonter l’euro à des niveaux où la France, l’Italie, l’Espagne ne seront plus compétitives. Les tensions risquent du coup de renaitre à l’intérieur même de la zone euro et ce d’autant plus que la BCE ne peut plus baisser les taux courts ou longs qui sont déjà négatifs.

- Par- contre, les monnaies asiatiques passeront de sous-évaluées à normalement évaluées, ce qui n’aura guère de conséquences sur les budgets et sur l’activité en Asie, et ce d’autant plus que ces pays, la Chine en tête, pourront baisser leurs taux d’intérêts, ce que la zone Euro ne peut plus faire puisqu’ils sont à zéro

Nous arrivons peut-être au moment de vérité que j’attends depuis longtemps.

- Pour la partie défensive de votre portefeuille il faut :

Renforcez l’or et les obligations longues en Asie, le cash doit être en monnaies asiatiques, plus de cash en dollar et pas d’obligation américaine ou européenne.

- Pour la partie offensive, levez du cash (environ 10 %) et mettez-le en monnaies asiatiques ou en Yuan.

Attachez vos ceintures et surveillez les variables que j’ai décrites dans le papier de cette semaine.

Je recommence à avoir peur.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Un bon lecteur

17 juillet 2021La leçon :

Le respect des priorités , et ne pas inverser les rôles sans raison .

Merci .

Charles Gave agrée ?

Charles Gave affirme ?

Cet homme est tellement efficace , pourvu qu’il soit bien protégé .

franck

18 juin 2021Un des meilleurs articles parmi beaucoup d’autres également.

J’ai posté un commentaire qui tarde à apparaître.

C’est d’autant plus problématique cette Impasse dans laquelle nous sommes avec le taux de change de l »euro et la perte de valeur de nos monnaies que le plan de relance européen vient nous faire croire tout comme tous les précédents plans de relance budgétaire en France que c’est la solution de résorber nos déficits et relancer la croissance économique.

Je voudrais tout de même dire que Keynes lui même avait dit dans une lettre qu’il ne fallait pas que le taux d’imposition ne dépasse 25% du PIB pour qu un plan de relance budgétaire puisse fonctionner ce qui explique pourquoi les pays d’Europe du Nord s’y oppose. Car eux aussi ont déjà un poids de l’état assez conséquent ce qui leur donne une raison parfaitement logique et pleine de bon sens de refuser un tel plan afin d’éviter de finir comme le Japon et la France qui en prend le chemin à cause de la BCE notamment.

Cordialement

franck

16 juin 2021Bonjour,

J’ai une question peut être 2.

C’est parfait !!! Merci pour ce billet de très très grande qualité au passage !!!

Ne sommes nous pas également dans la même situation que lors de la crise des subprimes ?

N’est pas la Chine qui à nouveau à cause des excédent de capacité de production et de la main d’oeuvre pas cher va réduire énormément les risques inflationniste incitant d’autant plus les banques centrales à maintenir les taux d’intérêt bas entraînant un probable futur Krach obligataire brutal comme en 2008 qui serait le pire scénario pour le marché action SAUF JE PENSE POUR LES VALEURS DE LA TECH AVEC FREE CASH FLOW POSITIF dont vous nous aviez parlé tant de fois malgre les valorisations élevé.

Vous parlez de la mauvaise inflation celle par les coûts engendrés par des politiques industrielles débiles et non justifiée pour les raisons évoquées par vos invités dans vos vidéos toujours très intéressante à suivre.

Mais qu en est-il de la BONNE INFLATION cad celle engendré par la croissance en Chine qui tirent la reprise économique mondiale et notamment Américaines et Europe du Nord vers le haut car nos usines continuent à delocaliser en Chine et au final l’inflation et les hausses de coût sont limitées me semble t-il. Ceci rejoint ma 1ere question qui était :n’allons nous pas commettre les mêmes erreurs qu en 2008 ou déjà avant même si la reprise économique revient.

Il me semble qu’il faudrait mieux que les taux augmente progressivement ce qui n’est pas dommageable pour les marchés actions et qui pousseraient les Etats du sud à se réformer pour faire face à l’augmentation de leur deficit budgétaire mais c’est pas gagné !!!

Tout cela est hautement fragile on l’a vu depuis la crise de l’euro depuis crise grecque en 2012.

Je comprends pourquoi vous dîtes de fuir le marché obligataire en occident cependant en France à part les ETFS comment investir dans les obligations chinoises…pas évident pour un particulier Français.

Cordialement

nikesfeld

11 juin 2021ne serait on pas tenté de penser, BIDEN aidant, que les USA pourraient en arriver à réquisitionner les stocks d’or nationaux ? ayant cours de bourse au max. + valeur de l’or en croissance + surchauffe économique réelle (avec pénurie possible).

nikesfeld

11 juin 2021https://geostrategiquenet.wordpress.com/2020/05/27/se-preparer-a-la-seconde-vague-hyper-inflation/

Or-et-lien

10 juin 2021Très intéressant, merci Monsieur Gaves.

Dans quelle proportion et horizon de temps voyez-vous s’augmenter la valeur des monnaies asiatiques par rapport au dollar ?

franck

20 juin 2021Si on regarde la marge de progression en terme de croissance du pib de la Chine en volume et en valeur. Et l’incroyable volonté d’indépendance de la Chine sur tous les plans et surtout économique (exemple très révélateur : système d’exploitation propre à la Chine malgré que plus personne n’oserait s’aventurer face à Google et Apple sur le marché du software), je pense qu on ne parle plus de long terme mais d’un horizon moyen terme.

JeanBart

7 juin 2021Bonjour,

article très interessant sur Atlantico, qui apporte un éclairage très différent de celui de M. Gave : https://atlantico.fr/article/decryptage/faut-il-avoir-peur-du-grand-retour-de-l-inflation-annonce-a-grands-coups-de-clairons-par-tant-d-esprits-eclaires-don-diego-de-la-vega?utm_source=sendinblue&utm_campaign=Connaissezvous_REvil,%20le%20gang%20de%20cybercriminels%20le%20plus%20f%C3%A9roce%20de%20tous%20les%20temps%20(selon%20le%20FBI%20en%20tous%20cas)%20?&utm_medium=email

Le sujet mérite bien une disputatio à l’ancienne !

Brice

6 juin 2021Vous faites l’impasse sur le bitcoin, qui est de l’or en beaucoup mieux à tout point de vue, sauf le recul historique.

pepin32

5 juin 2021Bonjour Charles,

Et le Franc Suisse alors !?

Russell Napier, dans un entretien récent (traduit par Bertez que vous devriez inviter au passage si je peux me permettre):

https://brunobertez.com/2021/05/31/la-bourse-est-devenue-un-endroit-tres-dangereux-pour-les-epargnants/

»

…

Bien sûr, il y a un hic: si les Suisses ne deviennent pas financièrement répressifs, une quantité extrêmement importante de capitaux ira vers le franc suisse.

Il y aura donc encore plus de pression à la hausse sur le franc suisse?

Avec certitude. Mais la répression financière entraînera également des contrôles des mouvements de capitaux. La Suisse devra adopter des contrôles de capitaux pour empêcher l’argent d’entrer, tandis que d’autres pays introduiront des contrôles de capitaux pour empêcher l’argent de sortirr.

»

Moi j’ai la plupart de mes économies en CHF, puis en Or et en action énergies, plus monnaies asiatiques.

Vous en pensez quoi du CHF ?

Merci.

Cdlt.

ok

5 juin 2021Bonjour,

DU COUP il faut sauver la crédibilité de la FED et de la BCE.(pas d’inflation pas de bulles bref tout baigne ils font un travail de dingue).

DU COUP il n’ y a pas trente six solutions comme sur RTL stop ou encore d’impression monétaire.

Moi perso ils vont stopper alors DU COUP je prends mon or et son petit frère loin de l’EU et des US tiens chez Egon il est fiable le Egon.

DU COUP comme disais mon juteux à l’armée ca va bientôt chier dans le ventilo.

ils le savent tu le sais nous le savons il y aura un après Covid. L’été sera chaud

HMaz

2 juin 2021L’or est haussier, les actions des minières aussi, du coup.

Edward

2 juin 2021Bonjour à tous,

J’aurais besoin d’un conseil: quel courtier choisir? Je suis un peu perdu, surtout lorsque je regarde les conseils du site warning-trading.com/ et les avis sur trustpilot.

Cordialement,

jemapelalbert

5 juin 2021J’habite en Suisse et je suis chez Swissquote, vous pouvez le faire en toute légalité depuis la France .

breizh

6 juin 2021Swissquote accepte-t-il tout le monde ?

Edward

8 juin 2021Merci beaucoup pour le conseil.

Denis Monod-Broca

2 juin 2021Subventionner des dépenses qui ne rapportent rien avec de l’argent qui n’existe pas ?!?

Le cas des éoliennes est emblématique : https://www.youtube.com/watch?v=Vf9EbpzDvoY

CanCards

2 juin 2021Bonjour. Vous ne mentionnez pas la vélocité de la masse monétaire dans votre article, laquelle est en chute libre depuis 1997 (source FRED). Or il me semble que l’impact inflationniste de l’augmentation de la masse monétaire est amoindri dans un contexte de baisse de sa vélocité. Autrement dit, c’est la vélocité de la monnaie qui sous-tend l’inflation. Qu’en dites-vous?

Garofula

2 juin 2021La vélocité de la monnaie est inconnue. Ce n’est pas une variable observable. Elle est seulement calculée en fonction d’autres variables mesurées parfois au doigt mouillé, notamment en ce qui concerne l’inflation ou la mesure du PIB. Pour contourner la difficulté, la théorie balaie le sujet sous le tapis en décrétant que la vélocité est neutre, toujours égale à 1. Il n’y a pas grand chose à dire ni beaucoup de conclusions à tirer d’une variable qu’on ne peut pas observer. Dès lors, l’argument de la baisse de la vélocité est fallacieux, excuse facile pour justifier l’augmentation sans fin de la masse monétaire et la sous-évaluation chronique, obsessionnelle, de l’inflation réelle.

Elias Raphael

1 juin 2021Comme à l’accoutumée, on ne peut que s’enrichir en lisant ou en écoutant Mr Charles GAVE.

Mais je me permets d’attirer l’attention sur le fait de pouvoir protéger son cash en achetant du franc suisse pour les raisons suivantes :

– La balance des paiement Suisse est excédentaire et ce depuis plus de 20 ans ;

– Le solde budgétaire est aussi excédentaire sur les 20 dernières années avec quelques exceptions où on assiste à un déficit budgétaire qui ne dépasse pas le seuil de 1% du PIB ;

– La dette publique est contrôlée autour de 40% du PIB.

Par ailleurs, je me demande si le Yuan est convertible ? Peut-on détenir un compte en yuan ?

Sofian

1 juin 2021Intéressez vous à M2 + au rendement des obligations d’état et vous aurez votre réponse

Elias Raphael

1 juin 2021* le seuil de -1% du PIB

Elias Raphael

1 juin 2021En effet, l’offre de monnaie relative au franc Suisse a augmenté de façon exponentielle à partir de 2010.

Dans ce cas, je me demande quelles sont les monnaies asiatiques qui sont fiables à détenir ? Dollar de Singapour, dollar de Hong Kong ?

Thierry

31 mai 2021Pourquoi mes commentaires n’apparaissent-ils pas ? Pourtant mes commentaires sont vitaux pour l’avenir de l’Humanité :)))

Thierry

31 mai 2021La Chine fabrique déjà dans les pays du Sud-est Asiatique où elle trouve une main d’oeuvre moins chère. La robotisation absorbera une partie de la hausse salariale. Il faut parier sur la robotique. L’ETF ROBO se porte comme un charme. Voilà pour la partie offensive du portefeuille.

Thierry

31 mai 2021La Chine fabrique déjà dans les pays du Sud-est Asiatique où elle trouve une main d’oeuvre moins chère. La robotisation absorbera une partie de la hausse salariale. Il faut parier sur la robotique. L’ETF ROBO se porte comme un charme. De rien.

Alex

31 mai 2021L’euro et le dollar n’étant plus des actifs, mais des instruments de la dette, pour que le système monétaire actuel fonctionne, les particuliers et les entreprises doivent s’endetter de plus en plus. Si les gens et les entreprises arrêtent d’emprunter, tout le système cesse de croître et commence à imploser. L’argent est maintenant dette.

Max

31 mai 2021Vous conseillez malgré tout une partie en cash euro , qui se réévalue par rapport au dollar mais baisse par rapport au yuan …? Vos conseils sont pertinents mais je reste malgré tout avec une position edf ( secteur que vous déconseillez), je ne pense pas que l’Europe puisse se permettre le luxe de se passer du nucléaire, avec une élévation des tarifs pour le rendre rentable , sauf si rachat des minoritaires par l’état. J’exclue l’investissement immo en France , dont le prix moyen correspond à 33% du restant à vivre des Français , un restant à vivre qui diminuera fortement avec une énergie en hausse .

Souf

31 mai 2021Merci pour cet article!

Je prend beaucoup de plaisir a vous lire depuis quelques semaines, je prefere ces articles sur l’economie et la finance que ceux de l’annee derniere sur la politique americaine ou europeene.

Au passage, vivant et travaillant en Thailande je croise les doigts pour que vos predictions se realisent!

Meme si il faut bien dire que depuis 1 an le Thai baht est bien mal au point a cause de l’absence de touristes et des devises etrangeres qui vont avec.

Nox

31 mai 2021« Voilà qui risque de faire remonter l’euro à des niveaux où la France, l’Italie, l’Espagne ne seront plus compétitives »

Cela signifie que l’inflation est moindre dans la zone euro qu’aux Etats-Unis ?

Il me semble que la BCE monétise allègrement, au moins au tant que les USA et que notre équilibre respectif reste plutôt stable.

Avez-vous des données là-dessus ?

Sofian

31 mai 2021Cela signifie que l’euro va baisser moins vite que le dollar.

idlibertes

31 mai 2021J’ai l’impression que CG a l’air de dire que la FED irait encore plus vite que la BCE sur la planche à billet d’ou l’effet cité (et ce même si effectivement la BCE est loin de se priver)

Souf

1 juin 2021Je pense aussi qu’il faut prendre en compte la depense etatique « marginale »

En Europe les Etats ont toujours ete protecteurs avec tout un tas de minimas sociaux, etc…

Aux USA c’est nouveau.. ce qui pourrait expliquer l’ecart entre les 2 zones.

Autre point les americains sont de plus gros consommateurs que les Europeens. L’argent qu’on leur donne ils vont le depenser alors que les europeens vont l’epargner ou l’investir dans l’immobilier… d’ou une inflation plus importante aux usa.

Thierry

31 mai 2021Quel sera l’impact sur le SP500 ?

Brandenburg

31 mai 2021« à »et non « a »; »Du néant habillé en monnaie »-Jacques Rueff 1967

Karl DESCOMBES

31 mai 2021Commentaire allant dans le même sens que M. GAVE.

La Chine comporte en son sein la population de la taille de celle de l’Europe avec un pouvoir d’achat européen.

Et cette proportion va continuer à croître si « business as usual ».

C’est donc inflationniste.

La production chinoise à bas coût va de moins en moins être un facteur déflationniste, où plutôt deux courants opposés vont s’affronter dans des zones distinctes.

Idem dans une moindre mesure en Inde.

____

Ceci étant dit, tout dépend aussi de comment le gonflement énorme de la M2 est neutralisé; bloqué hors de l’économie réelle (celle liée aux besoins biologiques).

Vu les politiques annoncées de Biden, des sommes importantes devraient être déversées dans l’économie réelle. D’où inflation des prix.

Mais Wall Street mettra le holà immédiatement, si cela commence à déraper.

Comme le phénomène est connu et anticipé, je pense qu’il sera géré.

Ma conclusion est donc que la menace de l’inflation n’est que cela; une menace utile aux spéculateurs…

Il y aura une inflation temporaire avec la reprise post-COVID, mais elle devrait retomber…

…sauf cygne noir; auquel cas la situation déraperait méchamment et rapidement.

C’est pour moi trop tôt pour bouger fortement.

Ce qui n’empêche pas

1) de sortir des actifs illiquides (sauf rendement fort après inflation et à parité de pouvoir d’achat)

2) une partie en actifs anti-inflation comme une assurance et

3) accent sur l’Asie comme une tendance de fonds.

Sofian

31 mai 2021La chine a terminée sa transition demographique, elle n’a plus a autant besoin de créer d’emplois d’une année sur l’autre.

Avec le vieillisement de sa population, son focus va passer vers le maintient du pouvoir d’achat + économie de service ==> Inflationniste

Jean Pin

31 mai 2021Je me propose de relire toutes les semaines les chroniques de CG afin de corriger ses horribles « du coup » qui abîment la qualité du texte. Quelques suggestions : par la suite, de ce fait, conséquemment, ce qui implique, entraînant,…

Fred

31 mai 2021Nimporte quoi !

Gardez vos adverbes interminables et vos autres suggestions à dormir debout pour vous, et laissez à Monsieur Gave ses « du coup » bien plus percutants et agréables à lire.

idlibertes

31 mai 2021Merci

Le nombre de pisse vinaigre qui ont pleins d’idées sur comment faire et qui eux, ne font jamais rien que critiquer.

de Carné Bertrand

31 mai 2021Que veut dire » lever du cash » ? Emprunter ?

Student of Liberty

31 mai 2021Vendre des actifs moins liquides.

Si vous avez l’occasion d’emprunter à faible taux sur maturité longue, c’est bien comme gestion du risque contre l’inflation mais cela fait longtemps que vous auriez dû le faire.

Karl DESCOMBES

31 mai 2021@student of liberty

sous réserve d’avoir des liquidités pour faire face à une demande par les banques de remboursement anticipé, qui pourrait bien arriver en cas de crise.

Bien relire les petites lignes dans votre contrat de prêt…

Au pire, cela pourrait être rendu obligatoire par l’état, au moins partiellement, pour sauver les banques.

Il ne faut pas être sec en liquidités !

Max

2 juin 2021Emprunter non , pas d’inflation des salaires puisque l’euro se devaluant par rapport aux monnaies asiatiques, est un processus naturel qui permet d’être plus compétitif sans toucher aux salaires. ( de la manière inverse interne à l’euro, où la France doit baisser les salaires pour concurrencer l’Allemagne car taux de change de fixe) La part de l’énergie devenant plus grande dans le budget d’un ménage , c’est une capacité d’emprunt en baisse et donc une baisse du prix des actifs. ( actions secteur énergie et or en hausse , immobilier en baisse)

Shell

31 mai 2021Merci pour votre article.

Remi

31 mai 2021Quels sont les intérêts des USA à ce retour d’inflation ?

Sofian

31 mai 2021Reduire son ratio dette/PIB.

idlibertes

31 mai 2021tenir leur dette, Suivant la fameuse théorie Gun OR butter. La ils font du butter butter butter.

C’est un gouvernement démocrate. Est il nécessaire d’expliquer plus avant pourquoi ils ont besoin de financer par la planche à biller toutes les gabegies generationelles de bon aloi en ces temps racialistes?

MVS

31 mai 2021Bonjour M. GAVE,

Vous écrivez « l’économie n’est que de l’énergie transformée ».

Que pensez-vous des arguments comme ceux de M. JANCOVICI qui disent que nous allons forcément au crash, la planète étant un système (quasi) fermé avec une énergie disponible limitée?

Je ne partage pas cette thèse mais j’aurais aimé avoir votre opinion.

Un débat sur votre chaîne YouTube pourrait être intéressant.

Je vous remercie.

JeanBart

31 mai 2021L’énergie disponible n’est pas limitée, mais la connaissance humaine qui permet de transformer des ressources en energie qui l’est. Mais comme elle est en expension, il est probable que des sources d’énergie que nous n’envisageons pas encore puissent être exploitées. Pensez-vous que l’homme des cavernes dont l’économie était basée sur le silex (ressource limitée) était capable d’anticiper le moteur à explosion ?

Paul B

31 mai 2021Excellente question : un debat avec M Jancovici serait bienvenu!

idlibertes

31 mai 2021On ne se connait pas plus que cela mais pourquoi pas.

idlibertes

31 mai 2021Sur cela, Charles est un optimiste et ne défend jamais les thèses malthusiennes de restrictions inhérentes au système. Il pense que, et cela donnera peut être lieu à une période de transition difficile, mais que l’homme a en lui le potentiel de créativité qui lui permettra de faire face à ce nouveau défi comme quand nous sommes passés du bois au charbon, du charbon au pétrole, du pétrole au nucléaire pour en sortie grâce aux écolos. Quand on aura bien tous le cul trempé dans des maisons à 4 degré en hiver, et qu’il faudra aller à l’hôpital à pied car on ne pourra pas pédaler sur nos circuits de vélos, certains retrouveront peut être la raison et l’avancée de l’Histoire. Dans cette attente, continuons quand même à former des scientifiques même ‘ils doivent s’exporter pendant un temps.

Pierre 82

1 juin 2021Malheureusement, les avancées technologiques ne viendront pas de l’occident en l’état actuel des choses.

En effet, quand on a une puissance publique « volontariste », qui oblige l’économie à aller dans une direction bien précise (par ex. éoliennes, panneaux solaires, voitures électriques), en le finançant avec de l’argent créé ex nihilo, et en empêchant de fait toute recherche dans une autre direction, on n’invente plus rien.

Si au début du XIXème siècle, les gouvernements successifs s’étaient occupé de vouloir améliorer les transports, jamais les chemins de fer n’auraient vu le jour, et on en serait encore aujourd’hui à circuler dans des confortables diligences carénées, tirées par des chevaux sélectionnés pour leur grande endurance, et on aurait sans doute réduit le temps d’un voyage Paris-Lyon de 5 jours à seulement 2 jours. Le progrès…

Aucune nouveauté technologique n’est venue d’un état planificateur.

vieux dinosaure

31 mai 2021la Russie devrait etre un candidat ideal. Balance commerciale positive, balance des comptes courants positive a 3,9% du PIB, deficit budgetaire a 2,5% du PIB, dette souveraine a 17% du PIB, inflation a 3,8% pa, M2 en augmentation de 7% en un an, rendements a 10 ans autour de 7%, une devise sous evaluee …..

SC

31 mai 2021…et riches en hydrocarbures et autres matières premières, très bon niveau scolaire, bourse à des niveaux de valorisation raisonnable

Pierre 82

31 mai 2021Sans vouloir faire de l’anti-poutinisme primaire, la Russie a un petit souci de corruption qu’ils n’ont toujours pas résolu. Lancer une activité économique prospère en Russie vous expose à un risque de voir débouler un jour un petit potentat local qui voudra sa part du gâteau, et disons-le tout net, vous racketter en bonne et due forme, avec peu ce chances de faire valoir vos droits.

C’est d’ailleurs dommage, vu qu’il me semble que les indicateurs que vous décrivez paraissent vraiment très favorables pour y investir. Le pays est plutôt bien géré.

Le risque est probablement le même en Chine, mais Charles Gave (qui connaît son sujet, vu qu’ikl travaille avec eux depuis des lustres) a misé sur le fait que le PCC a tout intérêt à combattre la corruption pour rester crédible (et damer le pion aux pays occidentaux).

Les Chinois, depuis 4000 ans, ont toujours connu ce problème endémique de corruption de ses mandarins (problème inhérent à toute société ultra-centralisée). Vu le nombre de peines de mort pour corruption qui sont exécutées chaque année, on ne peut pas dire qu’ils ne s’en préoccupent pas.

Par contre, du côté russe, j’ignore s’ils s’y attaquent vraiment, si Poutine le fait, ou même s’il a les moyens de le faire.

C’est pourquoi je souscrit pleinement à la thèse de notre hôte: le libéralisme n’est pas une théorie économique, mais bien juridique: elle n’est possible que dans un état de droit.

Charles Heyd

1 juin 2021Je réponds en fait à #Pierre 82;

oui, tous les jours nous voyons que le libéralisme mais pas affaire originellement d’entrepreneurs mais d’un « climat », c-à-d d’un état où le droit est le même pour tous et vraiment appliqué pour tous et à tous!

Charles Heyd

1 juin 2021oups, n’est pas affaire!