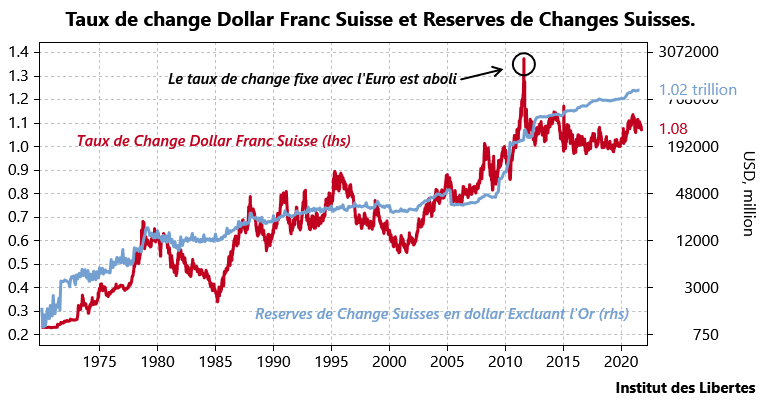

Commençons par une évidence : depuis 2016, la plupart des prix dans les marchés financiers n’ont rien à voir avec des prix de marché et le cours du franc suisse par rapport au dollar en est un bon exemple. Prenons ce cours du franc suisse (par rapport au dollar) et comparons le résultat aux réserves de change de notre voisin Suisse.

Logiquement, le cours du dollar par rapport au franc suisse devrait être aux alentours 1. 25 dollars par FS, et il est à 1.08.

Et donc, depuis 2016, la Banque Nationale Suisse (BNS) a dû acheter avec des francs suisses des dollars, pour empêcher le FS de monter massivement et ensuite utiliser ces dollars pour acheter quelque chose d’autre dont le prix est en dollar. Le taux de change est stable, mais les réserves de change montent.

Dans le bon vieux temps, c’est-à-dire de 1970 à 2016, quand il y avait trop de dollars dans le système, les détenteurs de ces dollars achetaient des francs suisses que la BNS imprimaient pour éviter que le cours du FS ne passe au travers du toit. Et avec ces dollars, la BNS achetait des obligations de l’Etat Américain, ce qui était raisonnable tant que les taux d’intérêts sur les obligations US étaient satisfaisants.

Normalement, ces achats déclenchaient une hausse de la masse monétaire Suisse, ce qui aurait dû amener à une accélération de l’inflation chez nos voisins, mais il n’en était rien puisque les détenteurs de ces francs suisses les collaient dans un coffre à l’UBS, ce qui voulait dire que la vélocité de ces francs suisses était égale à zéro et que donc, ces nouveaux dépôts n’étaient prêtés à personne et donc n’avait aucun effet sur les prix.

Changement de décor en 2016.

La BCE et la Fed amènent leurs taux courts à zéro ou en dessous et annoncent une politique « d’euthanasie du rentier », ce qui veut dire en termes clairs que ces deux banques centrales veulent ruiner les détenteurs d’obligations émises par leur pays, en refusant de les rémunérer pour le « risque du temps. ».

Or, la BNS est parmi les plus gros détenteurs d’obligations américaines (et allemandes) et elle a dû se dire qu’il était complètement idiot d’acheter les obligations des Etats-Unis…

Ce qui a dû l’amener à se poser la question : mais que faire de tous ces dollars qu’elle devait acheter pour empêcher le franc suisse de monter ?

Réponse : elle pouvait acheter soit des actions américaines (à la place des obligations), soit de l’or. Dans ce papier, je vais traiter de l’achat des actions US par la BNS me réservant de traiter de l’or dans un papier ultérieur.

Première question donc : la BNS a-t-elle acheté des actions US depuis 2016 ?

Réponse : des tombereaux…

A ce sujet, je sais deux choses et je suis sûr que les lecteurs suisses vont pouvoir produire à l’intention des lecteurs de l’IDL des chiffres un peu plus précis que ceux que je cite ici.

- La BNS a acheté surtout les actions des « GAFA » et, du coup, elle est l’un des plus gros actionnaires d’Apple, Microsoft, Alphabet et Facebook et, qui plus est, elle a acheté beaucoup de ces positions pendant la chute des trois premiers mois de 2020. Et bravo aux gnomes de Zurich…

- Entre fin juin 2020 et fin juin 2021, la BNS a enregistré une hausse de la valeur de ce portefeuille d’environ 65 milliards de dollars, ce qui veut dire que les positions initiales devaient être d’au moins 150 milliards de dollars, ce qui n’est pas rien.

Dans les cycles précédents, la BNS aurait acheté principalement des obligations US et de l’or, qui sont éminemment des positions « anti fragiles ».

Comme la BNS, en raison de ces achats dans le passé est bourrée et d’or et d’obligations US, les investisseurs internationaux se disent, et à juste titre, que le Franc Suisse est anti-fragile et se précipitent donc pour acheter la monnaie helvétique, pour se protéger contre un krach éventuel.

L’arbitrage pour la BNS était simple : des investisseurs internationaux qui avaient trop de dollars, fragiles, voulaient s’en débarrasser et les échanger contre des francs suisses, anti-fragiles.

Qu’à cela ne tienne !

La BNS en imprime autant qu’ils en veulent, prend les dollars offerts en échange et achète les actions des meilleures sociétés US .

Ce faisant, elle accumule un capital monstrueux au profit des citoyens Suisses, sans que cela lui coûte un sou, et transforme la BNS en fonds souverain du style Adia ou fonds norvégien, sans que quiconque en Suisse ait besoin de mettre la main à la poche.

Et du coup, l’on voit l’avantage extraordinaire que représente le fait qu’une monnaie ait été gérée sainement depuis toujours : Tous ceux qui veulent préserver la valeur de leur cash sans volatilité aucune dans leur portefeuille, achètent » l’anti-fragilité du FS » quand ils craignent une baisse de leurs positions « fragiles », ce qui permet aux Suisses de se retourner et d’acheter avec les monnaies qui ont été gérées n’importe comment les actifs productifs mais fragiles des autres pays.

C’est dans le fond ce que les Etats-Unis ont fait de 1945 à 1971…

Si ,selon la célèbre formule de Rueff » l’inflation c’est de subventionner des dépenses qui ne rapportent rien avec de l’argent qui n’existe pas », alors, les Suisses, en refusant de suivre des politiques inflationnistes depuis toujours « créent à partir de rien une monnaie dont la valeur vient du fait qu’elle est anti-fragile, ce qui leur permet d’acheter les actifs fragiles chez les autres », sans dépenser un franc suisse.

Bien joué l’artiste !

Celui qui achète du FS aujourd’hui se retrouve donc à la tête d’un portefeuille remarquablement diversifié où il trouve de l’or (anti-fragile), des obligations US (anti-fragile, mais de moins en moins) probablement des obligations chinoises ( qui deviennent de plus en plus anti fragile avec le temps qui passe , mais je ne sais pas dans quelle proportion) et depuis peu, des postions gigantesques dans les meilleures sociétés du monde, en particulier aux USA.

Et il pourra dépenser son argent dans un pays qui a des comptes courants monstrueusement excédentaires, aucune inflation, une industrie florissante, aucun risque politique, le niveau de vie le plus élevé du monde, un système de santé parmi les meilleurs au monde…

Et je défie quiconque (les Suisses exclus) de me nommer un seul économiste, homme politique ou banquier central suisse, cela expliquant sans aucun doute ceci…

Donc, avoir du FS dans la partie anti fragile de son portefeuille est sans doute une bonne idée, mais cela laisse entière la question de l’or, que j’essaierai de traiter la semaine prochaine.

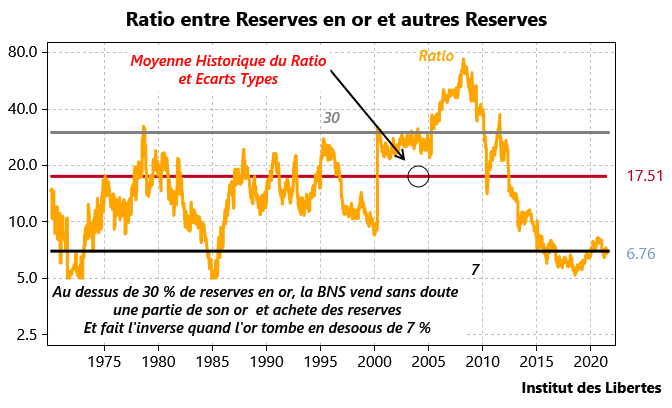

Mais en conclusion de ce premier papier sur la BNS et le FS, j’aimerais montrer ce graphique.

Il s’agit du rapport entre la valeur des réserves en or de la BNS en Franc Suisse et la valeur, toujours en FS, des autres réserves.

Et c’est sans doute le moment de rappeler ici que dans n’importe quel bilan, l’or est un actif qui n’est au passif de personne.

Et donc le ratio ci-dessus est le rapport entre un actif qui appartient vraiment à son détenteur et un actif qui paiera ce que j’attends, à condition que l’émetteur de cet actif ne fasse pas faillite.

Et il semble que nous arrivons au moment où la BNS va se mettre à acheter de l’or et à vendre des réserves, si comme je le pense, la BNS gère ses réserves comme je recommande de gérer son portefeuille, en « rebalançant » les actifs vers la position structurelle choisie par le Conseil d’Administration.

Et si c’est le cas pour la BNS, je ne doute pas que ce sera le cas pour bien d’autres banques centrales, dont la banque centrale Chinoise, et c’est ce dont je vous parlerai la semaine prochaine.

Le moment où les banques centrales vont se mettre à acheter de l’or à nouveau se rapproche à toute allure.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Chrisab

18 octobre 2021Voici la declaration de la bns auprès de la sec de ses positions action à fin 2020:

https://sec.report/Document/0001582202-21-000001/

Dominique

11 octobre 2021Charles Gave

Avez vous envisagé de donner des ailes au petit site institutdeslibertes.org ? Je dis » petit » car ses contenus de toutes sortes mériteraient à mon avis une présentation plus visible. … si je peux me permettre : la recherche aussi n’est pas toujours aisée. Et, tout ou partie des vidéos qui sont actuellement sur Tontube pourraient y être disponibles ( sans devoir passer par la chaîne du GAFA.)

Par ailleurs, avez vous envisagé l’opportunité de créer une section agrégeant des informations économiques etc. en ( courtes ) vidéos ou textes ? Une sorte de revue de presse économique et financière qui apporte des informations sur la France contrant les médias dominants et leurs mensonges ? Elle deviendrait une source incontournable qui permettrait de ruiner la propagande gouvernementale en matières économiques. Par exemple, les Francais auraient les VRAIS chiffres du chômage en France, etc. Avec IDL, l’INSEE, Bercy, etc. seraient pris en flagrants delits de mensonges.

Michael

10 octobre 2021J’aimerais comprendre pourquoi la BNS n’acquiert pas des pétrolières, actuellement un bon anti-fragile me semble-t-il?

dipontel

16 octobre 2021Elle en détient déjà beaucoup, voir à ce sujet certaines des chroniques de Mr Horvath

pouet

7 octobre 2021La BNS est côté en bourse et n’appartient pas aux Suisse. Je vois pas en quoi c’est bénéfique aux Suisses.

Chrisab

18 octobre 2021https://www.bilan.ch/economie/la-bns-pourra-reverser-jusqua-6-milliards-a-la-confederation-et-aux-cantons

Patrick

22 octobre 2021Faux….les actionnaires de la BNS sont les banques cantonales….dès lors on peux de facto estimer que la BNS est propriété des Suisses (de manière indirect)

Anonyme

7 octobre 2021Bonjour,

Le sigle du franc suisse est CHF.

Je pense qu’il faut un bémol à ce discours sur la BNS. Peut être qu’elle gère bien vu de l’extérieur, mais en mettant les taux négatif, elle a notamment créé une bulle immobilière et trouve maintenant le secteur « très vulnérable ».

https://www.blick.ch/fr/news/suisse/la-bns-craint-un-krach-immobilier-ce-nest-pas-le-bon-moment-pour-devenir-proprietaire-id16875759.html

Et les caisses de pension ont 24% en immobilier…

Ce sont des pompiers pyromanes comme les autres. Ils administrent l’économie…

Patrick

7 octobre 2021Bonjour,

Je vous suis activement depuis plusieurs années et très heureux que vous ayez pu faire une présentations auprès d’un établissement Suisse

En suivant votre analyse…..si la BNS et la banque centrale chinoise décident d’acheter de l’or et de vendre des réserves….il est probable qu’une partie de ces réserves soient des positions en actions….ceci devrait dès lors pousser le marcher à la baisse.

Ces derniers produiraient alors le premier mouvement baissier….suivi ensuite par la masse des suiveurs…Une fois la position en or rétablie….il reviendraient sur le marché des actions pour les acheter à bas couts.

Tout bénéficie….est-ce que ma compréhension est juste et surtout si oui….. quelle durée entre les deux mouvements cela prendra t’il selon vous ?

Un grand merci pour vos nombreux billets toujours aussi simple à lire (vulgarisé pour que la majorité comprenne)

Alex

7 octobre 2021Selon la théorie de l’économie pure de marché, la monnaie n’a aucune importance. Elle est considérée comme neutre lorsque les prix des biens dans leur ensemble sont en équilibre. Elle ne participe pas à la formation de cet équilibre. Dépourvue du moindre effet sur la stabilité des marchés, elle se bornerait à déterminer un niveau nominal des prix qui n’influencerait pas les décisions des acteurs économiques puisque sans effet sur les prix relatifs sous ces hypothèses. C’est la « main invisible » du marché qui conduit à l’équilibre. Dans la conception moderne de cette logique, ce sont les anticipations dites rationnelles qui en sont les opérateurs. Il est postulé qu’il existe un modèle « vrai » de l’économie que l’efficience des marchés financiers rend de connaissance commune à tous les acteurs.

Bien sûr, les marchés n’ont pas cette caractéristique. L’hypothèse d’efficience est compatible avec des chocs temporaires exogènes, mais pas avec des emballements collectifs endogènes, suivis des crises dévastatrices aux conséquences prolongées que l’on constate. Ce n’est pas le Marché qui coordonne les échanges économiques, c’est le système des paiements qui est un ensemble de règles monétaires connectant les marchés. La monnaie est donc omniprésente et son importance est capitale. Les prix se forment en unité monétaire en relation avec la réalisation des paiements. Les prix relatifs des biens n’en sont qu’une conséquence. Si l’on veut un substrat théorique solide dans un monde d’incertitudes, il faut réaliser que la monnaie est la base de l’économie ; c’est le lien fondamental qui lui permet de fonctionner comme un tout.

HR

6 octobre 2021La peste brune ? Les leçons des médias suisses !

Dans le grand barnum de la sphère politique, la crise du coronavirus a favorisé les fonds de pension qui ont fait des allers-retours pour réaliser des plus values considérables.

Les valeurs boursières ne sont pas toujours des valeurs de vérité. Dans le domaine des perspectives économiques, jamais une étude ne fera office de preuve, car elle s’exonère parfois des zones de turbulences qui peuvent déjouer les meilleures données analytiques et prédictives. Elle est donc soumise à de nombreux aléas.

D’une manière générale, les soubresauts en provenance des spéculations financières se nourrissent toujours des faiblesses des sphères politiques [1] et géostratégiques gouvernementales. Par une conséquence sociétale inévitable, les structures organisées par les multinationales qui sont des entreprises privées disposent d’une fiscalité avantageuse ainsi que d’un levier foncièrement supérieur aux investisseurs individuels.

L’impact des plus values financières diffèrent selon que l’on soit puissant [2] ou insignifiant. Les capacités financières des fonds de pension disposent d’un espace de libertés et d’influences qui leur procure des interventions omnipotentes dans le domaine des valeurs potentielles [3].

Et dans l’espace financier, les investisseurs individuels doivent mesurer, hormis les ratios d’investissement et les grandes variables économiques, la concordance des temps, à savoir : le coup d’œil sur l’histoire, le recul vers une période passée ou, comme aurait dit Racine, vers un pays éloigné.

Et ce pays éloigné et si proche n’est autre que la Suisse. En 2005, sa dette avoisinait les 130 milliards de FS et cette dernière a été réduite à quelque 104 milliards de FS à la fin de 2020. Et lors de la crise du coronavirus, l’économie suisse a montré une résistance remarquable. La récession, en 2020, a été limitée à 2,4 %. Et le rebond cette année devrait permettre à l’activité de retrouver rapidement ses niveaux d’avant-crise contrairement à son grand voisin français.

De plus, la dette brute et la dette nette, ainsi que le taux d’endettement brut en % du PIB et le taux d’endettement net en % du PIB demeurent stables dans la Confédération helvétique. Autrement dit, une bonne gestion des dépenses, une dette réduite, des taux d’intérêt bas, procurent des excédents de financement à la Confédération Helvétique.

Nombreux sont les médias français qui parlent, critiquent et montrent du doigt. A l’inverse, les médias helvétiques sont bien plus respectueux de l’intérêt national. Après sept ans de négociations, la Confédération helvétique vient de tirer un trait sur l’accord-cadre devant régir ses relations avec l’Union européenne, estimant sa souveraineté menacée.

La presse suisse n’a nullement considéré cette décision politique comme étant le signal des pires ennuis à venir pour leur pays. Par contre, l’immense majorité des médias français n’ont pu se dispenser de leurs positions idéologiques lors de la sortie de la Grande-Bretagne de l’Union européenne. Du Brexit au Professeur Didier Raoult, la presse en général a fait défaut en France !

Pour deux malheureux costumes offerts à François Fillon en 2017 par un soi-disant ami qui a trahi sa confiance… la France a tourné le dos au rétablissement progressif des comptes publics. Comme quoi, les évènements surmédiatisés sont de nature à perturber sérieusement les rouages politiques et fausser ainsi la démocratie. Dans l’espace médiatique, tout ce qui est excessif et forcément dommageable.

Que dire du silence du Président Emmanuel Macron et de Jean Castex, Premier Ministre, au sujet des propos tenus par Jean-Marc Borello, directeur général d’En marche, à l’encontre d’Eric Zemmour ? Peut-on affirmer que 15% du corps électoral est atteint d’un virus et annoncer l’arrivée de la peste brune ?

L’ancien Président François Mitterrand n’a nullement fait mystère de sa sympathie pour le Maréchal Pétain et de ses relations amicales avec René Bousquet, chef de la police de Vichy pendant l’Occupation. Pendant les deux mandats présidentiels de feu François Mitterrand, les vents de la liberté n’ont jamais soufflé sur les braises de la déconsidération humaine. Comment ne pas penser aux mots émouvants de François Mitterrand à l’égard de Pierre Bérégovoy livré aux chiens !!!

S’il est vrai que les Suisses auront la possibilité d’acheter quelques pièces d’or pour se garantir de certaines dépréciations et se protéger des inflations futures, par contre, pour une grande majorité de Français, ils n’auront que la possibilité de donner un grand coup de balai lors de la prochaine élection présidentielle.

Henri Ramoneda

[1]Est-il vrai que Jean-Paul Delevoye, n’avait pas mentionné sa fonction d’administrateur au sein d’un Institut de formation de l’assurance (Ifpass) dans sa déclaration d’intérêts à l’HATVP (Haute Autorité pour la transparence de la vie publique) ?

[2]En 2018, le Président Emmanuel Macron a transformé l’ISF par un impôt sur le patrimoine immobilier (IFI) et par la mise en place d’une « flat tax », un prélèvement forfaitaire unique (PFU) sur les revenus du capital. Ces deux réformes ont favorisé particulièrement les ménages les plus aisés. Nul n’ignore si cette réforme a généré le ruissellement… Par contre, elle a été bénéfique pour les 5% les plus riches redevables de l’ISF et les 15% des contribuables dont les revenus sont les plus élevés.

[3]Alors qu’il venait d’engager la loi Pacte et la réforme des retraites, est-il vrai que le Président Emmanuel Macron a rencontré Larry Fink, PDG du groupe BlackRock, considéré comme le plus grand fonds de pensions au monde, le 10 juillet 2019 au Palais de l’Elysée ?

Résistant Valaisan

5 octobre 2021Un bonjour depuis Lausanne ! D’ un Suisse pur jus qui vous suit depuis longtemps, et ce avec délectation (et entretemps devenu « Français par le sang versé »).

Trois choses :

– il y a une erreur sur votre premier graphique. Ce gigantesque spike du CHF contre USD est celui de l’été 2011 dont je me souviens très bien, où tout le monde paniquait à cause de la dette Grecque et du plafond de la dette. C’est cet épisode qui amènera l’arrimage du CHF à l’ Euro. L’abandon du taux plancher date de JANVIER 2015.

– Je ne me souviens plus de l’adresse exacte, mais il est possible de consulter les achats hebdomadaires de la BNS, en toute transparence. Un ami français (un de vos grands fans) me l’avait partagé. En effet, beaucoup de GAFAM dans ces achats, mais aussi beaucoup d’entreprises pour bons pères de famille, payeuses de dividendes croissants.

– avec la crise du COVID, la démocratie suisse semble avoir laissé beaucoup de plumes et c’est assez désolant. Le pays est actuellement gouverné à vue par un conseil fédéral en roue libre, qui se ridiculise par ses mesures d’incitation à la vaccination, entre autres. La réaction du peuple est plutôt tiède et c’est ce qui me fait peur. Affaire à suivre.

breizh

5 octobre 2021s’il y a possibilité de retrouver ladite adresse, je suis preneur ! merci d’avance !

jemapelalbert

5 octobre 2021Français par le sang versé ? Je n’ose vous demander ou vous étiez vu que cela est interdit en Suisse, mais si c’est ce que je pense, j’y était aussi … Je vous rejoins aussi en ce qui concerne la gestion de la « crise » COVID qu’il faudrait à mon avis rebaptiser : crise d’incompétence si ce n’est de corruption des conseillés fédéraux.

Francis

5 octobre 2021Le bilan de la BNS dépasse largement le PNB de la Suisse. La BNS a un risque gigantesque sur le USD. Est-ce vraiment bien? Vous qui êtes un défenseur des vrais prix, ici on est en présence d’une énorme subvention masquée à l’industrie suisse exportatrice (mercantilisme pur). Si le dollar décroche, grosse perte de change et bourse suisse en chute libre. Position pas forcément enviable.

jfl

4 octobre 2021L’Inde a fait son « gros marché » en toute discrétion depuis 2018.

« India’s central bank has been quietly and consistently accumulting gold reserves on a regular basis, adding 166 tonnes since early 2018 »

Alain

4 octobre 2021Nous autres frontaliers Savoyard avec la Suisse nous sommes rendus compte de tout cela depuis des decennies. Nous sommes également stupéfaits de voir la différence entre le système politique Suisse et le Francais. Vivement la Savoie Libre inspirée de la Suisse.

François Delaunay

4 octobre 2021Bonjour Charles, merci pour cette magnifique démonstration qui rappelle encore une fois que toute économie est saine dès lors où elle est gérée pour le bien commun.

Roger

4 octobre 2021Note qui tombe à pic ! Depuis la rentrée je m’interrogeais sur la BNS et l’opportunité de convertir une partie du cash en CHF. J’attends avec impatience la prochaine sur l’Or.

Francis

5 octobre 2021Attention cash en CHF « taxé » à 0,75% pa

Cheunbaba

4 octobre 2021Il n’y a qu’un défaut à ce système. Si pour une raison ou une autre, la Suisse est obligée de revendre ses actions pour soutenir sa monnaie ou si les actions s’effondrent, dans un cas la bourse explose et dans l’autre la Suisse perd sa mise. Mais il est vrai que tout se tient, et que les cas que je décris sont très très improbables improbables, ou ne l’impacteraient que légèrement. La Suisse est en train de rafler la mise. Comme avec les gafa, un seul emporte tout le marché ! A l’extrême la Suisse pourrait contrôler tout l’occident grâce à sa bonne gestion monétaire. Ce serait marrant. Mais je ne crois pas que l’armée suisse tiendrait politiquement le coup (ou quand « réussir vous fait échouer »).

Sur un tout autre sujet, je me permets d’attirer votre attention que depuis deux mois (en plein été) les entreprises chinoises ont été obligées de récupérer la TVA pour le compte de l’union européenne pour des produits vendus en France. Venons-nous de passer discrètement à une Europe financée par des impôts que nous ne votons plus ? L’Europe recouvre-t-elle des sommes pour chaque nation ? Voici qui mériterait une petite enquête ? (allez voir sur aliexpress si vous voulez le constater de vos yeux vus)

Arsene Holmes

6 octobre 2021Et il y a aussi beaucoup de doutes sur la disponibilité de l’Armée de l’Air 🙂

120 secondes – Les forces aériennes suisses ne sont disponibles que pendant les heures de bureau

https://www.youtube.com/watch?v=SvZbWsihHBk

Franck

4 octobre 2021Merci beaucoup pour ce papier Mr Gave. Je partage tout à fait votre enthousiasme sur la monnaie helvète.

J’aimerais beaucoup connaître votre avis sur la solution suggérée dans cet article pour s’exposer à la monnaie Suisse au travers d’un portefeuille actions « proxy » CHF?

L’idée sous-jacente est de construire un portefeuille d’actions Suisses dont le beta et la volatilité sont faibles, le management stable et la chiffre d’affaires réalisé principalement en Suisse.

https://myalternativeinvestor.com/investir-actions-suisses/

Le Rabouilleur

4 octobre 2021Le temps bénit de l’énergie fossile, abondante et bon marché, est terminé.

Evangile de Saint Matthieu 25:30.

Et le serviteur inutile, jetez-le dans les ténèbres du dehors, où il y aura des pleurs et des grincements de dents.

Gerldam

4 octobre 2021En fait, l’énergie fossile est toujours abondante et relativement bon marché, mais les taxomanes en ont fait un produit cher.

Student of Liberty

4 octobre 2021« ces nouveaux dépôts n’étaient prêtés à personne et donc n’avait aucun effet sur les prix. »

A la fin du siècle dernier, les suisses achetaient leurs maisons à prix d’or sur emprunts de long terme à taux fixes et remboursement à terme échu. En conséquence de quoi, il coûtait moins cher d’être propriétaire que locataire vu que les taux étaient déjà les plus faibles du monde. L’inflation était donc bien là, dans les prix immobiliers; un avant-goût du QE…

Sebastien VIDAL

4 octobre 2021Bonjour en attendant votre billets sur l’or, j’aimerai que vous nous expliquez si vous le souhaitez cette pénurie énergétique en Chine et comment cela est il possible car je vois pas d’où vient exactement le problème et pour être honnête je trouve les articles sur le sujet sans fondement !?

Car il me semble assez étrange qu’un pays avec des capacités de croissance à 6% se retrouve aujourd’hui à couper l’électricité dans différentes régions pénalisant son économie..

Que se passe t il réellement ?

Merci d’avance

marc durand

4 octobre 2021Le charbon a augmenté, les centrales perdent entre 0,20 a 0,30 yuan par kWh (0,03 a 0,04 euro)

https://www.sixthtone.com/news/1008595/power-shortages-roil-northeast-china

Gerldam

4 octobre 2021Je crois que la cause essentielle est la fâcherie avec l’Australie, grand fournisseur de charbon.

CHRISTOPHE RITTER

4 octobre 2021Un très bon article à ce sujet d’Eric Verhaeghe: https://lecourrierdesstrateges.fr/2021/10/03/comment-la-penurie-delectricite-en-chine-menace-le-monde/

marc durand

7 octobre 2021Video intéressante, les Chinois ne veulent plus travailler pour 10 cents, ils ne veulent plus la pollution importe des occidentaux, et aussi ils ne veulent plus être payé en US $ qui sort de l’imprimerie de la FED ..

Les coupures de courant font exporter de l’inflation en occident, ce qui poussent pour un tapering. (donc l’USD Up et le gold down).

https://www.youtube.com/watch?v=NFjkoyYGAsc

Ruben

10 octobre 2021@ Marc Durand

Poster des liens vers de la pure propagande du CCP sur youtube ne sert pas vraiment le debat.

Ayant vecu 4 ans en Chine je sais reconnaître celle ci! 😏

Bien a vous.

VQE

4 octobre 2021« …Le moment où les banques centrales vont se mettre à acheter de l’or à nouveau se rapproche à toute allure…. » c’est donc le moment imminent d’en acheter un peu si possible, et si on en a déjà, d’attendre encore un peu si on veut faire une plus-value?