Revenons à la définition classique des monnaies qui doivent remplir trois fonctions.

- Instrument d’échange, pour éviter le troc.

- Etalon de valeur, pour pouvoir établir un système de prix qui guidera les consommateurs et donc les entrepreneurs.

- Réserve de valeur, pour pouvoir faire entrer le temps dans le calcul économique.

Depuis un grand moment, je peste contre le fait que les banques centrales dans nos pays ont décidé de ne plus assumer la fonction de « réserve de valeur » de la monnaie, toutes occupées qu’elles sont à procéder à l’euthanasie du rentier, si chère à monsieur Keynes. Comme je l’ai souvent expliqué, en instituant des taux réels ou nominaux négatifs elles empêchent ainsi les agents économiques de faire rentrer le temps dans leurs calculs.

Et alors me direz-vous, quelle importance ? Ma réponse est : Une différence gigantesque et voici pourquoi.

Si la monnaie ne prend plus en compte le temps puisque les taux d’intérêts sont faux et ne sont plus des prix de marché, alors la même monnaie ne peut plus être un étalon de valeur pour tous les biens et services.

Il nous faudra au moins deux monnaies à l’intérieur du système économique, une qui nous servira d’étalon de valeur et d’échange pour les biens à duration très courte, telle la baguette de pain ou le café sur le zinc, et l’autre qui nous servira à acheter des biens à duration tres longue tel un immeuble d’appartements en location.

Et c’est bien entendu dans la deuxième monnaie que les agents économiques essaieront de mettre leur épargne.

Et ce schéma de double monnaie, l’une instrument d’échange et étalon de valeur pour les biens d’usage courant, l’autre réserve et étalon de valeur pour les biens à duration très longue a existé depuis longtemps, par exemple en Amérique Latine ou en Asie où coexistaient souvent deux monnaies, l’une à usage « court », presque toujours la monnaie locale émise par le gouvernement, l’autre le dollar US, réservé aux transactions sérieuses.

Et s’il existe deux monnaies à l’intérieur du même système, comme chacun le sait, instantanément, se remet en route la première loi économique mise en lumière dans l’histoire (XVI -ème), la Loi dite de Gresham qui stipule que « la mauvaise monnaie chasse la bonne ». Dans la réalité, tout le monde se sert pour les achats courants de la « mauvaise monnaie », essayant en fait de s’en débarrasser le plus vite possible tout en gardant soigneusement la « bonne monnaie » qui du coup disparait de la circulation. Sur le moyen terme, la bonne monnaie voit toujours son cours monter par rapport à la mauvaise. Et donc si je mesure le cours des actions que je détiens dans la « mauvaise » monnaie, j’ai l’impression que je me suis fortement enrichi, alors que si je mesure le cours des mêmes actions dans la bonne je me suis appauvri.

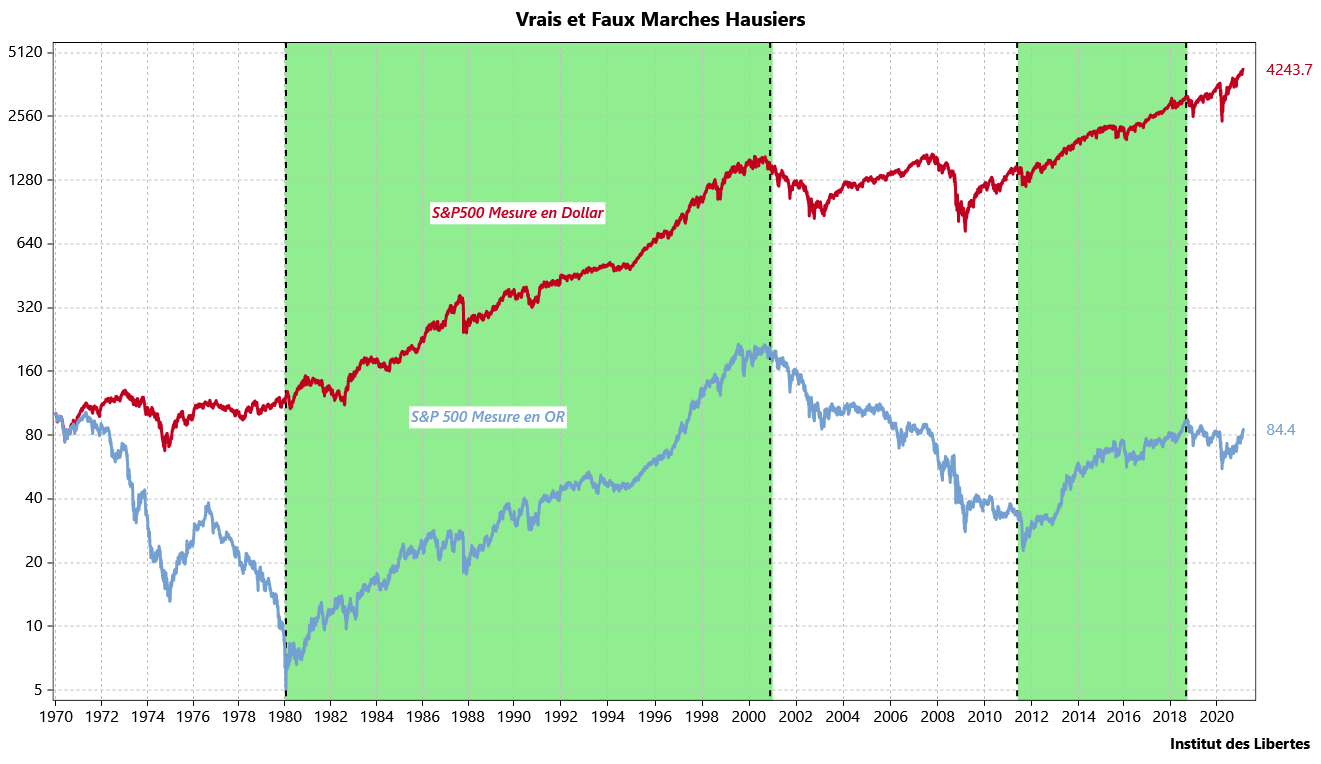

C’est ce que montre mon premier graphique.

Dans le fond, et aussi curieux que cela paraisse, le marché des actions US depuis 1970, a baissé si je le mesure en or (-16% depuis 1970) alors qu’officiellement il a vu ses cours en dollar multipliés par 43.4 X

MAIS, j’ai touché des dividendes pendant cinquante ans ET j’ai eu deux immenses marchés haussiers : 1980-2000et 2011 -2019, hachurés EN VERT sur le graphique.

Et la question que le lecteur vigilant va me poser est certainement : Comment savoir que je suis dans une période verte ou dans une période blanche ?… ce qui est un peu la recherche du Graal dans mon métier.

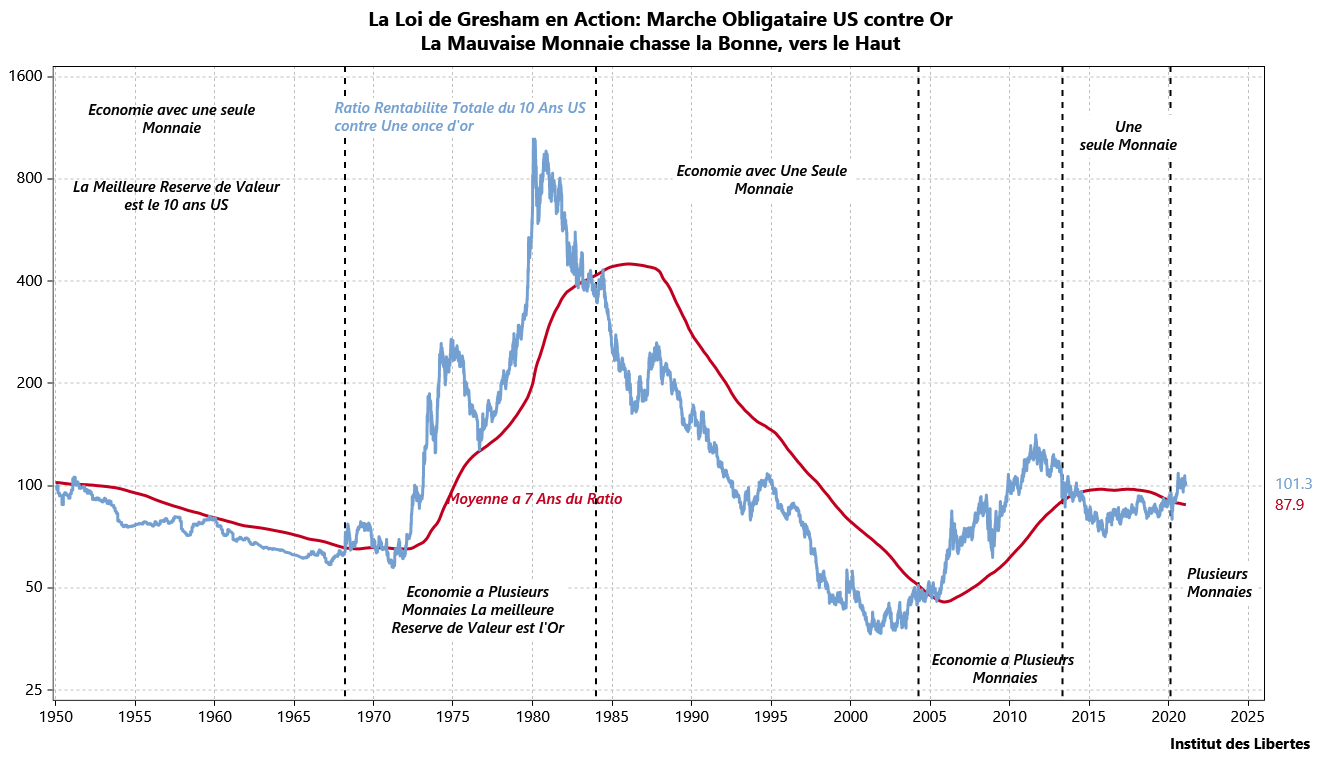

Et voici ma réponse : le lecteur doit déterminer s’il y a UNE SEULE monnaie dans le système national ou DEUX. Et quand la monnaie nationale n’est plus une réserve de valeur, alors réapparait toujours la réserve de valeur éternelle qu’est l’or. Il me faut donc à tout moment mesurer le rapport des prix entre les deux « monnaies ». Et pour se faire, le lecteur doit regarder le ratio entre la valeur des deux monnaies, monnaie nationale contre or, comme présentée dans le graphique suivant, où je montre ce ratio entre le 10 ans américain et le cours de l’Or.

« La mauvaise monnaie chasse la bonne » nous dit Gresham. Et donc le prix de la bonne monnaie doit monter par rapport au prix de la mauvaise monnaie. Le « prix » du dollar prenant en compte le temps c’est la rentabilité totale d’une obligation du gouvernement américain à 10 ans. Le prix de l’or, c’est son cours aujourd’hui.

Le ratio entre les deux « prix » depuis 1970, c’est la ligne bleue.

- Si elle baisse, cela veut dire que les obligations US font mieux que l’or et qu’il n’y a donc qu’une seule monnaie dans le système puisque le dollar est une meilleure réserve de valeur que l’or et que le dollar chasse l’or vers le bas.

- Si la ligne bleue monte, l’or est une meilleure réserve de valeur, puisqu’il monte par rapport à une obligation US, et cela veut sans doute dire la banque centrale US est en train d’essayer de me voler mon épargne, que je dois donc convertir en or toutes affaires cessantes.

- Et dans le graphique, j’introduis une moyenne à 5 ans du ratio or contre obligation US (ligne rouge) comme règle de décision.

- Quand la ligne bleue est au- dessus de la ligne rouge, j’ai de l’or et pas d’obligation et quand elle est en dessous, des obligations et pas d’or, et les périodes ou j’ai des obligations correspondent peu ou prou a celles ou je dois avoir des actions car je suis dans un vrai marché haussier sur les actions (voir le premier graphique). Les lignes pointillées verticales indiquent le passage d’une période à une autre.

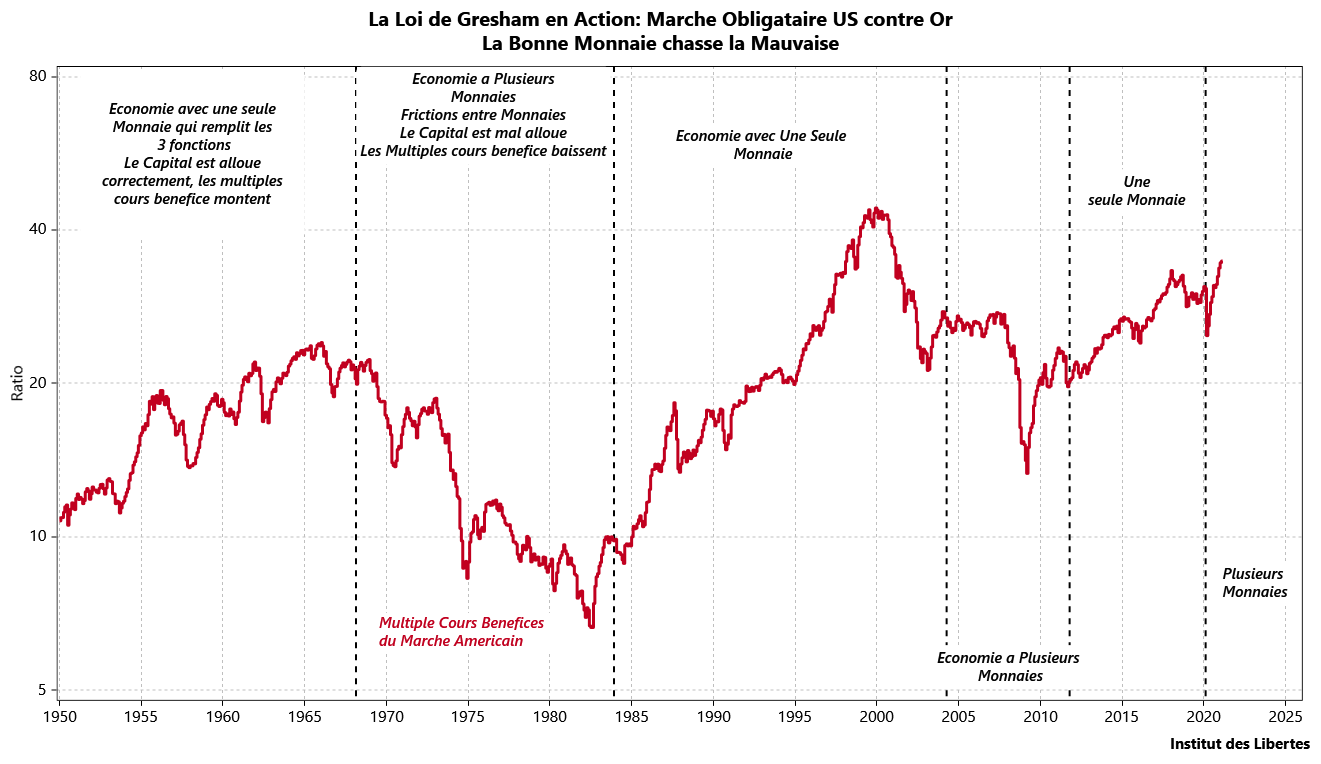

Ce qui m’amène à la question suivante, mais pourquoi donc les actions préfèrent elles qu’il y ait une seule monnaie et non pas deux, ou trois ou quatre…Le système capitaliste ne préfère-t-il pas la concurrence au monopole ? Vérifions d’abord que c’est bien le cas en regardant notre dernier graphique.

Curieux : Quand l’or fait mieux que le marché obligataire US, et que donc il y a deux monnaies qui se battent dans le système, le multiple cours bénéfice des actions américaines baisse.

Lorsque le dollar règne suprême, les actions américaines deviennent de plus en plus chères, avec un multiple cours bénéfice qui ne cesse de monter…pourquoi ?

Je vais offrir un certain nombre de réponses à cette question, mais je ne suis pas sur qu’elles soient valables. Le système capitaliste, que j’essaie de comprendre depuis cinquante ans au moins, est à la fois extraordinairement simple dans ses principes et immensément compliqué dans ses détails de fonctionnement. J’admire beaucoup les gens qui le condamnent sans appel, tout en n’y comprenant rien, et dont les interventions dans le système amènent inéluctablement à un appauvrissement généralisé et à la fin de la démocratie, qui en est sa traduction politique.

Voici donc mes explications, non mutuellement exclusive que je livre avec toutes les précautions d’usage.

- Les taux d’intérêts trop bas (euthanasie du rentier) qui sont la cause du retour de l’or dans le système comme réserve de valeur sont en fait un impôt sur la constitution de l’épargne nouvelle. Cet impôt amène donc à une baisse de l’épargne et donc à terme de l’investissement, de la productivité et du niveau de vie moyen.

- Les taux d’intérêts trop bas freinent -ou empêchent- la création destructrice chère à Schumpeter et du coup capital et travail restent « coincés » dans des entreprises qui ne devraient plus avoir accès ni à l’un ni à l’autre, ce qui fait baisser la rentabilité des entreprises qui devraient survivre, ce que traduit la baisse des multiples cours bénéfice.

- L’existence de deux monnaies fait naitre une industrie (ingénierie financière, trading, hedge- funds etc…), qui n’a comme but que d’arbitrer entre les deux monnaies mais cette émergence n’ajoute aucune valeur tout en consommant du capital et du travail qui seraient mieux employés ailleurs.

- Enfin et surtout, les taux d’intérêts trop bas facilitent le financement des deficits budgétaires et donc la croissance du poids de l’Etat dans l’économie. Et comme il n’y a aucune destruction possible dans les affaires gérées par l’Etat, et que la rentabilité du capital investi par les autorités étatiques, en particulier dans les transferts sociaux, est négative, la hausse du poids de l’Etat est toujours et partout suivie par une baisse de la croissance économique et une hausse du chômage, et donc par une baisse des multiples cours bénéfice.

Conclusion.

Dans cette petite étude un peu aride, j’ai raisonné comme si la monnaie alternative était toujours l’or, mais le bitcoin rentre sans doute dans le schéma que je viens de décrire.

L’avantage de l’or sur le Bitcoin est qu’en aucun cas l’or n’ira à zéro, ce qui ne me parait pas impossible pour le Bitcoin si nous n’avions plus accès à l’internet soit par diktat politique, soit par manque d’électricité, mais aussi si nous retournions à l’étalon-or pour l’une des grandes monnaies.

Je peux me tromper, mais cela fait un grand moment que je dis que tel est le but de la Chine pour le Yuan.

La vraie alternative au Bitcoin est donc le 10 ans Chinois.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Victor

14 avril 2022Bonjour à tous,

Savez-vous où je peux trouver les séries temporelles (les plus longues possibles) pour l’or et le S&P500 afin de pouvoir calculer l’indice exprimé en or ?

En vous remerciant par avance.

Ruben

28 mai 2021Beaucoup sont arrivés aux mêmes conclusions. Or ou Crypto.

Je suis plutôt de l’avis de Charles. Il n’est pas impossible de se trouver en panne d’électricité au moins pour 2 raisons: guerre ou bien pensance extrême et la propagande anti carbone l’emporte sur la logique et la raison!

L’or a et aura toujours une valeur (bien) supérieure a zero.

Si un État doit adopter un etalon or je verrai bien sur la Chine. Mais leur besoin de tout contrôler les poussera probablement a créer une monnaie virtuelle en premier et ensuite de l’aligner sur l’or.

Et la encore nous verrons nos petits chéris (le jeunes générations) se précipiter pour envoyer leurs économies dans la plus grande prison a ciel ouvert.

Pourrons nous leur en vouloir? J’en doute car nos politichiens font tout leur possible pour détruire les économies et démocraties occidentales depuis les années 60/70 aux US et 70/80 en Europe…

PS: ayant vécu a Pekin de 2014 a 2018, inutile de préciser que je connais bien l’empire du milieu dirigé dune main d’acier par le PC Chinois que je nomme Parti (National) Socialiste Chinois… Bien plus précis 😉

Les jeux sont faits et avec Biden rien ne changera.

colaisseau

23 mars 2021Cette « petite étude » n’est pas du tout « aride ». Merci Monsieur Gave.

Maxime

2 mars 2021Je n’arrive pas au même graphique que vous. Comment calculez-vous la rentabilité totale d’une obligation du gouvernement américain à 10 ans? Avez-vous intégré l’inflation au calcul? Cordialement

alain dupuis

1 mars 2021Mesdames, Messieurs, Vous ne dites rien sur ce qui ce passe en Italy en ce moment?

Goingoin

26 février 2021Bonsoir Monsieur Gave

J’ai visionné au début de ce mois votre intervention dans l’émission Esprit Français sur la chaîne chinoise N.T.D.Très intéressant.

Jiff

26 février 2021Je n’ai pas assez de background en finances, mais c’est toujours une occasion à saisir pour apprendre ; cela me pose une question, n’est-ce pas quelque part voulu pour pouvoir imposer une monnaie purement numérique mondiale ? (pas sur la tête… ni le reste !)

Franck

25 février 2021J avais posté un commentaire mais ça n’a pas marché. Je pense que cela vient de mon smartphone ou de mon réseau. Avec mon ordi je n’ ai jamais rencontré de problème. Mais passons !!!

On observe en ce moment une augmentation de l inflation dû à l augmentation généralisé du cours des matières premières. J en déduis que les taux vont augmenter, et que cela pourrait engendrer une nouvelle crise en Europe mais cette fois ci ce va sera probablement en France qu elle partira étant donné QUE LE SEUL PAYS QUI N’A FAIT AUCUNE RÉFORME EST LA FRANCE. Pas de doute que si les taux à LT augmente on va assister à nouveau à une nouvelle crise dans la zone euro.

Ockham

24 février 2021Plus je vous lis, avec plaisir, plus je pense à Boisguilbert. Ce grand économiste a été envoyé au fonds de l’Auvergne par le Grand Roi pour avoir posé par écrit des questions « stupides » de rentabilité économique et critiqué les dépenses extravagantes du royaume. Aussi votre critique de l’Euro et de UE me rappelle ce libéral. Ses idées ont fait une brillante carrière en Angleterre un siècle plus tard.

breizh

3 mars 2021https://www.contrepoints.org/2020/10/04/381460-le-laissez-faire-francais-boisguilbert-3

Hardy

24 février 2021Bravo, beaucoup de coïncidences avec les années 20 d’il y a un siècle. Quand de plus vous tapez sur Google Edward Quince que vous voyez que c’est le pseudo de Bernanke en 2008, que c’est l’anagramme de QE induced war alors vous vous grattez la tête, pour en savoir plus https://pan-sait-age-hissez.webnode.fr/

Franck

24 février 2021Bonjour,

Vous avez raison. Mais Le problème avec le Bitcoin serait plutôt concernant l augmentation continue de l énergie électrique dont on aura besoin à l avenir pour alimenter les centrales. Si on trouve un moyen révolutionnaire pour stocker l électricité pas de doute que le Bitcoin deviendrait une vrai valeur refuge et un placement sur le long terme.

Mais sur le court terme le bitcoin reste un pari gagnant. J ai un ami qui est millionnaire aujourd’hui et qui va avait investi toutes ces économies. Un autre qui avait placé 4000eutos environ il y a quelques années et qui a aujourd’hui 80000 euros grâce à la hausse du bitcoin. En fait LE BITCOIN est le seule moyen de gagner de l argent lorsque que l on a une toute petite épargne mis de côté. Qui va pouvoir acheter les grandes valeurs de la tech comme Google ou Microsoft avec 4000 euros. Comment diversifier un portefeuille pour maximiser le couple rendement risque même avec une épargne de 30000 euros. En fait le Bitcoin est la seule porte de sortie pour les plus démunis. Certains critiquent Elan Musk pour ces prises de position en utilisant twitter par exemple pour faire augmenter des valeurs. Je pense que ce type cherche également à donner de l espoir au peuple, à la seule différence que lui il agit dans son intérêt mais également dans l intérêt des plus démunis. Telle est la vérité.

Quand au taux d intérêt négatif chacun aura pu constater au travers tout un tas d exemple en passant par la crise des subprimes jusqu’a la decorrelation entre chute de la croissance mondiale et l envolé sur le NASDAQ (merci le covid au passage) à quel point les taux très bas engendre de fausses bulles virtuelles qui non seulement n’ont plus aucun rapport avec la réalité économique l economie réelle mais en plus incite les multinationales à racheter leur action à emprunter pour payer des dividendes ou racheter leur action, les investisseurs ou fonds d investissements à multiplier les effets de levier en bourse pour chercher du rendement ailleurs que sur le marché obligataire, et enfin incite les états à se financer pour pas cher pour se lancer dans de grands projets d investissements publics grâce aux structures comme le MES permettant de puiser dans nos impôts et notre épargne pour aller financer les centrales nucléaires en Pologne pendant que nous les demantelons en France.

En résumé tout le monde est incité à faire n importe quoi avec une monnaie qui n’a plus aucune valeur. Le plus grand danger étant que les banques centrales peuvent imprimer des billets à l infini tant que la croissance ne redémarre pas réellement. En augmentant les aides aux prestations sociales aux USA en augmentant continuellement les dépenses publiques en France notamment et malgré le poids démesuré de l état Français (grâce à l hélicoptère monnaie) je doute que cela puisse aider à faire repartir la croissance.

Cordialement.

lombrez

23 février 2021remarquable document,Il illustre mieux que n importe quel discours la realité economique dans toute sa compléxité .un immense bravo a Charles Gave comme pour toute son oeuvre que j ai suivi depuis ses tout premiers débuts .

Sylvain

23 février 2021Ne peut-on pas dire que le S&P 500 est en partie monétisé? Il joue le rôle de « réserve de valeur » pour grand nombre de retraités et futurs retraités, américains principalement mais aussi partout dans le monde.

Je vois cela comme un combat pour ce rôle de « réserve de valeur », entre le S&P 500, l’or, et le bitcoin. Et d’une moindre mesure l’immobilier aussi. C’est un combat de confiance/croyance. Pour ne pas trop se mouiller il peut être réconfortant d’avoir de tout, c’est la diversification classique d’un patrimoine. Les monnaies des banques centrales me semblent avoir perdu ce rôle de réserve de valeur sur le long terme depuis déjà un moment.

Parier sur les changements de confiance à des moments précis me semble hasardeux, mais le faire et tomber juste serait en effet le « Saint Graal » ultime pour valoriser son patrimoine.

Et peut-être qu’à terme un des concurrents « gagnera », si c’est le bitcoin alors tout le monde épargnera en bitcoin, et les autres actifs perdront leur surévaluation monétaire. Mais on n’en est pas là.

Hugues

22 février 2021En Suisse, ils ont une Nation, une Démocratie, le Franc, le Wir, l’Or et le Bitcoin…mais pas d’énarque.

Pays antifragile,

Eric B

22 février 2021Bonjour, Monsieur Gave,

dans le texte, vous parlez d’une moyenne à 5 ans du ratio or contre obligation US (ligne rouge) comme règle de décision, alors que la légende dans le graphique mentionne une moyenne à 7 ans. Pouvez-vous confirmer la durée pour calculer la moyenne mobile ?

Su

gave

23 février 20217 Ans

Pardon

François DELAUNAY

22 février 2021Cher Monsieur, réflexion très intéressante quoi qu’un peu compliquée pour un profane comme moi. Néanmoins, quand on se pose la question de préserver son épargne, pour nous Français qui souffront de rentabilité particulièrement faible, quelles sont les issues possibles? Merci pour vos conseils avisés.

Sylvos

22 février 2021Moralité, achetez de la dette chinoise.

Fischer

22 février 2021Vous dites que les ratios dede cours sur bénéfice par action baisse … Il y aurait un effet ciseau, il baisse pour la vielle industrie considérée comme « ringarde » par les jeunes travers arrogants n’ayant jamais connu les bulles précédentes et il explose pour Tesla, LVMH, Hermès, plusieurs biotechs … considérées à tort ou à raison comme les GAFA de demain …

Ne pas suivre le mouvement est rater une hausse … Par conséquent les investisseurs se retrouvent presque dans l’obligation de gonfler cette bulle si ils veulent performer aussi bien que les gestionnaires de la concurrence … Et donc le capital est fléché vers des entreprises qui n’ont aucune rentabilité prouvée pendant que l’industrie traditionnelle souffre d’un surplus de concurrence à des entreprises zombies qui survivent tant bien que mal …

A noter que cet effet est encore accentué par le « rendement obligatoire néant » …

Au passage, vous parlez de la monnaie comme étant « réserve de valeur », est-ce que cette fonction existe encore de nos jours ?

Plus personne n’épargne en thésaurisant des billets et des devises sur son compte mais plutôt ce sont les actions, obligations, ETF, immobilier … qui jouent ce rôle …

La monnaie ne semble plus être une réserve de valeur à proprement dit mais une réserve de trésorerie …

Au passage l’immobilier, comme l’or, le pétrole, les actions … a flambé du fait des injections encore plus extra-ordinaires que d’habitude mais pas les salaires bien entendu … à terme comment des maisons peuvent valoir plusieurs centaines de milliers d’€, quand beaucoup couple gagnent « péniblement » 4500 € par mois …

Raphael Da Silva

22 février 2021Bonjour, Monsieur Gave,

Excellent article même s’il est un peu complexe. J’ai justement 2 questions pour que vous puissiez me le clarifier :

– la 1ère question : pour qu’on puisse suivre nous même l’évolution du ratio pour chaque monnaie nationale, vous nous dites que vous prenez le prix d’une once d’or OK mais comment calculez-vous la « rentabilité totale » d’une obligation à 10 ans? Avez-vous mis en base 100?

– la 2ème question : à quelle période doit-on mesurer le ratio pour le mettre à jour régulièrement? Chaque fin d’année par exemple?

merci

Raphael

Jordi

22 février 2021« Lorsque le dollar règne suprême, les actions américaines deviennent de plus en plus chères, avec un multiple cours bénéfice qui ne cesse de monter…pourquoi ? »

Avis personnel : les actions, et notamment les actions des entreprises matures du SP500, sont un actif tangible, avec une valeur intrinsèque et partiellement protégé des turbulences monétaires et de l’inflation. Elle constituent donc l’actif refuge dans lequel l’investisseur individuelle peut placer son épargne avec un risque de spoliation moindre.

Cette appétence des investisseurs pour les actions n’est pas liée à un optimisme sur icelle, mais à la volonté d’acquérir un des « vrais actifs » disponible au particulier, et susceptible d’être rentable (comme l’explique la parabole des talents, Jésus ne préconise pas outre mesure le fait d’enterrer son or au fond du jardin). Dans la mesure ou la valeur des actions représente celle des entreprises cotées, un afflux d’épargne vers le marché action, lié à une demande des investisseurs sans lien avec un boom économique des entrepreneurs, se contente de se traduire par une hausse du PER, le gâteau des sociétés cotées étant partagé en plus de part et/ou les parts existantes sont vendues plus cher.

Soufiane

23 février 2021La corellation peut aussi s’expliquer dans l’autre sens. Les investisseurs veulent investir sur le marche US donc vendent leur or (et tout le reste) pour aller investir aux USA ce qui fait monter le dollar et les PER. Finalement le lien de cause a effet et peut etre a analyser dans l’autre sens.

Ok

22 février 2021Nous avons deux clans

Le premier celui de Biden yellen et big tech pro planche à billets et hyperinflation

Donc bitcoin (taux très bas)

L autre Trump et les rednecks pro travail réel concret tangible donc or (Retour a l histoire de la monnaie)

Mr Biden j attends votre démission sur mon bureau avant cette été.

BF

23 février 2021Bonjour,

Biden a répondu : ce sera l’inflation et mode » no limit » pour le bilan de la FED..

Benjamin

22 février 2021Bonjour et merci Charles !

Ravi de lire que votre billet répond à mon commentaire de la semaine précédente.

Je me permettrai de rajouter que l’Or papier n’est surement pas mieux que le Bitcoin.

Pour autant et comme vous, j’ai des doutes sur le Bitcoin, mais je me méfie de Elon Musk (en bien) qui pour moi est celui qui incarne le mieux l’Après Silicon Valley, il a bien plus en commun avec Steve Jobs que les PDG de Twitter ou Facebook qui incarne la vieille Silicon Valley (je ne développe pas ca il y aurait beaucoup à dire). Portez vous bien.

Anonyme

22 février 2021Bonjour et merci.

Un commentaire sous forme de questions :

Est-ce qu’on ne pourrait pas simplement penser que nous sommes en fin de cycle ? Et que les banques centrales ne font qu’accompagner un mouvement ? Etes-vous sûr que ça aurait été différent si on avait continué comme « avant » ? Peut-on vraiment penser que les arbres grimpent au ciel ?

Quand vous avez un monopole établi et que les dirigeants de ce monopole commencent à « bricoler » pour le maintenir, ne pensez-vous pas qu’on a atteint l’apogée ? Et que c’est le « début de la fin », qui peut durer encore longtemps [Lindy effect] ?

Bonne journée

Logan Esculape

22 février 2021Bonjour. Toujours très intéressant . Juste une précision : Pour cette partie de l’argumentaire / BTC « L’avantage de l’or sur le Bitcoin est qu’en aucun cas l’or n’ira à zéro, ce qui ne me parait pas impossible pour le Bitcoin si nous n’avions plus accès à l’internet soit par diktat politique, soit par manque d’électricité,… », oubliez le car il est tout à fait possible d’échanger des BTCs sans internet et même sans électricité . De petits bouts de papiers seuls suffisent aux échanges si même les téléphones sont out, ce qui semblent peu probables . Car oui, il est possible d’utiliser des tél, des sms etc…L’Afrique est un bon territoire de ces tests grandeur nature , mais la Chine le fut aussi il y a qqs années quand elle bloqua les plateformes d’échange des cryptos. Loin de stopper tout, la solution fut de passer par de petits bouts de papiers avec comme relai des plateformes les simples épiciers du coin. Ceci constitua l’une des plus belles preuves d’anti-fragilité du BTC , et cela continue à faire rire les amoureux du BTC et de la liberté dont il est l’un des principaux étendards …

Henri

25 février 2021Des billets en somme…

Ce système existe encore. Il a même été inventé en chine.

Et il reposait sur une contrepartie fort simple : tel billet valait la masse en or ou argent inscrite dessus.

Oblabla

22 février 2021« La vraie alternative au Bitcoin est donc le 10 ans Chinois. »

Bien d’accord, mais la Chine est probablement la pire dictature totalitaire qui ait jamais existé. Communiste de surcroit, donc où il n’existe aucun état de droit sauf celui des désidératas du parti. Acheter du 10Y chinois c’est leur faire confiance, un peu comme pour les emprunts russes…

Robert

22 février 2021D’ accord avec vous. Le capital-confiance du système chinois est proche de 0 en ce qui me concerne. C’est un pays opportuniste (qui ne l’est pas ?…) qui place avant toute chose son propre intérêt (celui du parti en place).

En outre, les chinois ont un ressentiment historique (cela peut paraître justifié) envers les pays occidentaux qui est une motivation supplémentaire quant à leur volonté de domination du monde.

marc durand

23 février 2021Vous avez raison, un partis communiste qui force les Chinois a travailler pour un bol de riz, puis les forcent a venir chez nous les capitalistes pour acheter nos sacs de luxe !

On est bien mieux chez nous, on peut rester a regarder la tele sans travailler a toucher le RSA, des APL, de la CAF, être soigne gratuitement, envoyer les enfants a l’ecole gratuite.

Aucuns doute, c’est mieux chez nous.

Robert

23 février 2021@Marc Durand : Le sujet me paraît mériter mieux qu’une ironie facile.

Les libertés publiques sont effectivement un luxe que certains pays, telle la Chine, ne connaissent pas. Quant à lutter contre les déviations de l’ état-providence, cela demande un courage politique que nos gouvernants n’ont manifestement pas.

marc durand

4 mars 2021@Robert

De quelle liberté parlez vous ?

Dire que la terre est plate est une liberté ou une ânerie ?

Dire qu’en vous faisant exploser vous allez avoir 72 vierges, est ce une liberté ou une ânerie ?

Dire que vous êtes une femme en ayant un chromosome XY est une liberté ou une ânerie ?

On voit ou la liberté comme religion mene: la liberté des 15 000 ficher S en plein milieu de la population est supérieure a la tranquillité des 60 millions de Français ! (le terroriste du Bataclan coute 430 00 euros/an, expliquez moi pourquoi les gens devraient payer pour lui ? les droits de l’homme, une saloperie des libéraux gauchiste. Si les frontières étaient controlees, il ne serait jamais venu en France, les frontieres ouvertes encore une saloperie des libéraux mondialiste.

Pendant que Charles explique comment avoir un porte feuille anti fragilité, (cela signifie que vous avez de l’argent), les Chinois ont une autre voie plus pragmatique : 96% de propriétaires en chine et aucunes charge mensuelles a payer, être propriétaire de son logement et ne rien avoir a payer chaque mois est le 2eme pilier de base dans les besoins humains.

Mais chez nous les bobo ont besoin d’immigres ou des Français sans education afin d’augmenter leur capital immobilier en le faisant payer par les APL.

Student of Liberty

22 février 2021« Cet impôt amène donc à une baisse de l’épargne et donc à terme de l’investissement »

L’épargne baisse-t-elle vraiment depuis 2009? Mon sentiment est plutôt qu’avec ZIRP/NIRP, ceux qui peuvent épargner augmentent la part octroyée à l’épargne car le message d’un avenir certain porté par le taux négatif est que nous courons à la catastrophe (l’épargne pouvant peut-être alors constituer un matelas de sécurité).

Ce qui expliquerait l’absence d’investissements malgré le faible coût de l’argent est également cette politique de répression des taux qui donne le message aux entrepreneurs que l’avenir est sombre, ce qui ne favorise pas la prise de risque.

Coup de bol pour les gouvernements: augmentation de l’épargne et diminution de l’investissement fait qu’il y a pléthore de capitaux pour qui les veut, à savoir les gouvernements qui ont donc la bonté de les emprunter gratos et peuvent alors expliquer que si les taux sont bas, ce n’est pas à cause d’eux mais que cela vient du marché.

Normandie

22 février 2021Le cour de l’or semble totalement manipulé et ne reflète que très partiellement un véritable marché.