Tout le monde sait qu’à la grande époque du charbon, les mineurs descendaient avec un canari dans la mine. La petite bête était la première à mourir quand des gaz délétères commençaient à envahir les galeries. Si le canari mourait, les mineurs essayaient de retourner à la surface avant que le coup de grisous ne tue ceux qui n’avaient pu s’échapper à temps. .

Depuis des années, je soutiens que les banques remplissent ce même office dans les systèmes capitalistes. Et le but de ce papier est de démontrer une fois encore cette réalité.

Commençons par le début (ce qui est souvent une bonne idée) : à quoi sert une banque ?

Revenons aux bases essentielles de tout système économique : d’un côté nous avons mes petites fourmis travailleuses qui épargnent pour leurs vieux jours et qui peuvent avoir besoin de leur argent à tout moment et de l’autre des besoins d’investissements à long terme dont on espère qu’ils seront très rentables mais qui sont parfaitement illiquides.

Ce qui m’amène à la première question ?

Que fait une banque qui soit utile aux autres agents économiques.

Voici la réponse. La banque est l’intermédiaire qui accepte de prendre et le risque du temps et les risques de défaut de ceux à qui elle a prêté l’argent des dépôts.

La banque va commencer par emprunter l’argent des fourmis sous forme de dépôts et elle garantit qu’à tout moment n’importe lequel des déposants pourra retirer tout son argent quand il le voudra. Ayant emprunté cet argent, elle doit ensuite le placer à un taux supérieur à celui qu’elle paiera aux déposants et ce taux doit couvrir d’abord les frais de fonctionnement de la banque (intérêts payés aux déposants, salaires loyers etc..) et ensuite les deux risques que prend la banque

- Le risque du temps. La banque prête à long terme des actifs à court terme, ce qui peut être très dangereux si les fourmis veulent leur argent toutes à la fois. C’est pour contrer ce risque que les banques centrales ont été créées, leur rôle étant de fournir du cash pendant les paniques bancaires en contrepartie des actifs à long terme que la banque a accumulé. Une telle crise s’appelle une « crise de liquidités» et les banques centrales savent très bien traiter ce genre de problèmes. C’est ce que nous venons d’avoir avec les banques aux USA.

- Le risque de non-remboursement des prêts qu’elle a consentis. Prêter à des gens qui se retrouvent en faillite quelque temps après, bien incapables de rembourser leurs dettes, voilà quel est le danger mortel pour une banque. Cela s’appelle une « crise de solvabilité » et la situation est sans espoir si les pertes sont supérieures au capital de la banque. Dans ce second cas, il faut fermer la banque et les déposants perdent leurs dépôts, ou en tout cas la partie de ces dépôts qui ne seraient pas assurés.

Quelle va être la réaction des marchés financiers à chaque type de risque ?

La réponse est simple.

Dans le cas d’une crise de liquidités, les marchés financiers baissent brutalement (krach) et cette baisse est une occasion d’achat. Dans ce premier cas, il faut racheter les financières pendant la panique.

Si nous avons affaire a une crise de solvabilité, la situation est totalement différente, nous avons affaire à un cancer plutôt qu’à un arrêt du cœur et les dégâts sont beaucoup plus importants à moyen et long terme sur l’économie et les marchés financiers. Dans ce second cas, il faut éviter les financières comme la peste.

La différence entre les deux est que la crise de liquidités est très difficilement prévisible ,alors que l’on voit arriver la crise de solvabilité littéralement des années à l’avance, en analysant le cours des banques dans les marchés financiers. Une crise de solvabilité s’annonce par une sous performance constante des actions du secteur bancaire créée par d’énormes erreurs monétaires ou budgétaires.

Je vais consacrer ce papier aux crises de solvabilité.

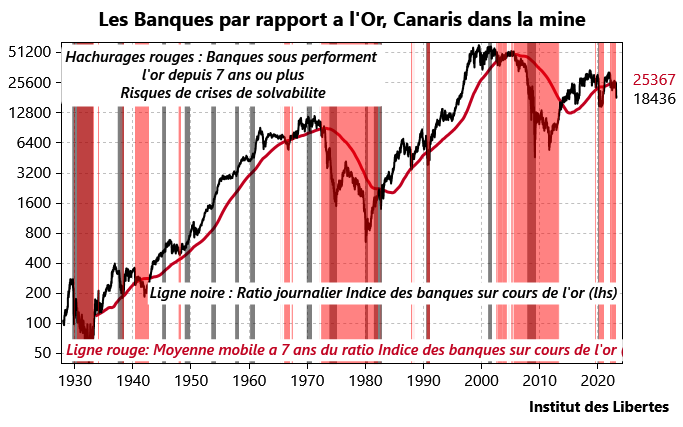

Pour ce faire, je vais utiliser l’indice des banques américaines cotées à Wall Street pour lequel je dispose des cours journaliers depuis 1927.

Et je vais montrer que quand les banques voient leurs cours sous performer le placement sans risque qu’est l’or pendant 7 ans au moins, cela veut dire que l’économie est malade puisque le travail d’intermédiation des deux risques n’est plus rentable.

Et je diagnostique un cancer, c’est-à-dire une crise de solvabilité.

Voici le premier graphique.

TOUTES les périodes hachurées en rouge, c’est-à-dire les moments où les banques faisaient moins bien que l’or depuis 7 ans au moins, ont été des périodes de grandes tensions financières aux USA : La grande dépression,

L’entrée en guerre des USA,

La grande inflation des années 70,

La grande crise financière de 2008,

la première crise de l’euro de 2011,

le Covid…

Et à chaque fois les marchés des actions ont fortement baissé comme le montre le graphique suivant.

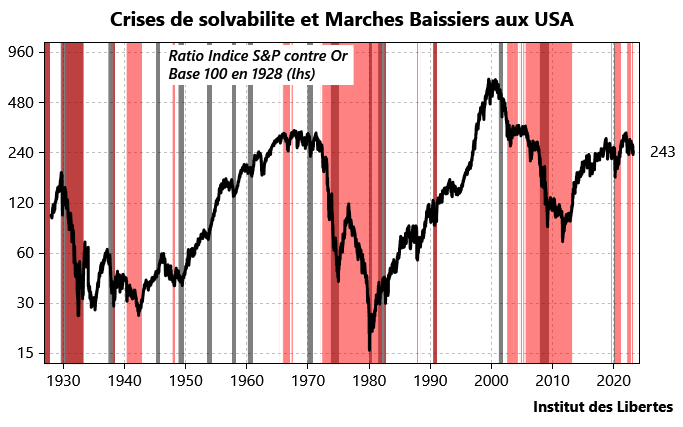

Dans le deuxième graphique, j’ai laissé les périodes hachurées rouges et grises (crises de solvabilité et récessions) que j’avais sur le premier graphique et la ligne noire représente le ratio entre l’indice des actions US et l’or.

Chaque crise de solvabilité (hachures rouges) a été accompagnée par des baisses monstrueuses des marchés financiers… sauf si les banques se mettaient à surperformer, ce qui nous sortait de la zone rouge.

Hélas, nous venons de rentrer dans une nouvelle période rouge et je ne crois pas que les banques vont surperformer l’or dans les mois qui viennent.

Comme je n’ai cessé de le dire depuis des mois, le danger se précise et il est nécessaire de protéger les actions aux USA avec de l’or et des obligations chinoises (Cf les articles sur le portefeuille IDL).

Le risque que nous ayons devant nous aux USA une baisse assez forte des marchés financiers reste entier.

Mais au moins, aux USA, les fonds propres des banques ont été reconstitués depuis la dernière crise de solvabilité, celle de 2008-2009 puisque de 2012 à 2022, les banques ont fait mieux que l’or. (Voire le premier graphique)

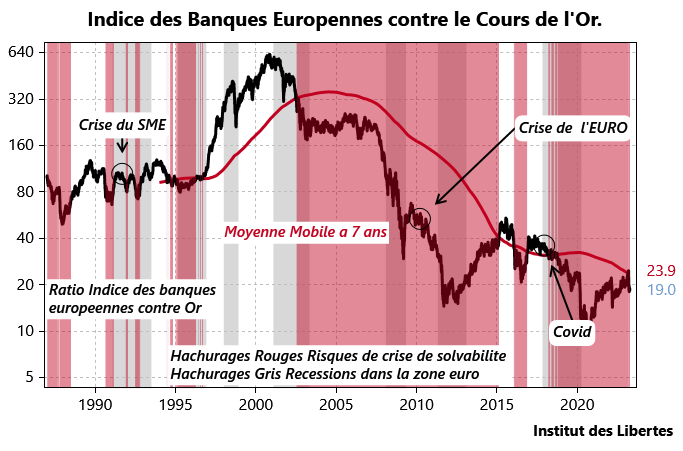

Là où le danger est le plus grand est sans doute la zone euro.

Là, à l’évidence, nous n’avons eu aucune reconstitution des marges bancaires.

Que le lecteur veuille bien considérer mon dernier graphique.

Depuis 2004, le cours des banques européennes n’a cessé d’être sous sa moyenne mobile sauf de 2016 à 2018.

- Ce qui implique que cela fait seize au moins que les banques dans la zone euro ne gagnent plus d’argent en intermédiant le temps et le risque.

- Ce qui veut dire que le capital de ces banques a dû fondre comme neige au soleil. La situation financière de ces banques est d’autant plus préoccupante que ce qui leur reste de capital est investi dans les obligations des États de la zone euro, dont un grand nombre ne pourront rembourser cette dette.

Une nouvelle crise de solvabilité en France ou en Italie porterait sans nul doute un coup mortel à de nombreux établissements financiers dans la zone euro, sans que la BCE puisse intervenir puisque la BCE, sous l’influence de la Bundesbank, a décidé de mettre en priorité la lutte contre l’inflation.

Continuez donc à surveiller l’indice des bancaires de la zone Euro (SX7E) et le cours de l’or.

C’est eux qui nous renseigneront bien mieux quels n’importe quels économistes ou banquiers centraux.

…

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Adrien

22 mai 2023Eh oui , il faut sortir du paradigme de la banque qui detient le pouvoir monétaire et qui domine le monde puisqu’elle contrôle la monnaie .

Le systême bancaire est un systême solidaire , qui joue un rôle analogue à celui des assurances , ainsi qu’une sécurité , et économie dans les transactions commerciales .

Elles jouent aussi le rôle de pare-choc , on anticipe donc par les banques des tendances économiques . Les chocs des crises , par exemples sont équitablement réparis , la banque ne fait que le représenter , puisque elle ne s’approprie pas forcément la monnaie qu’elle prend en charge .

Or , il ne faut pas oublier qu’on joue toujours sur l’or , entre autres matière plus , ou , moins , préférables .

L’or devient autant caché et dissimulé dans les sphères informatiques et médiatiques , que dans les sphères géolocales . Il faut le comprendre , l’or est discret et aime nous faire des surprises .

On vit un âge où il y’a si peu de banques d’or qui performent à bas échelle et haut échelle , on vit dans un dogme où on considère que si peu de gens mérient en avoir , par définition , dans le sens d’une pleine jouissance .

Et on finit donc par en dire les mêmes choses , tant qu’on ne sort , par savoir , de ces paradigmes , vers une meilleure résolution .

Merci pour votre article , c’est analytique et , ça permet d’aborder le sujet .

Bernard Ludwig

15 avril 2023Ce n’est pas la France qui quittera LEuro (=Lire) mais les huit pays frugaux (dont la. Croatie dont personne ne sait où c,est et dont le directeur de la banque centrale a critiqué la gestion désastreuse de l’état français) de l’Union monétaire qui le quitteront. À ce moment-là, il vaudra mieux avoir ses LEuro en Allemagne qu’en France

Poulet sans tête

16 mai 2023La Croatie n’a l’euro que depuis le 1er janvier, comment pourrait elle quitter la zone si tôt ?

Nanker

14 avril 2023« Nul doute que les Américains vont apprécier la blague »

Ou alors c’est une diversion pour faire oublier que Washington est GRAVEMENT dans la panade avec cette histoire de documents militaires qui se promènent sur le Net.

Macron s’éloigner des Ricains? J’y crois autant que si on me disait qu’Hollande s’éloignait de son frigo…

majid

12 avril 2023Certaine personne pense que l’action de la FED est un moyen de tuer le LIBOR ( qui est deja pratiquement mort) pour pouvoir assoir son pouvoir utilisant le SAFOR et ainsi recuperer le controle de la finance en le volant a l’europe (karl schawb et cie)

Qu’en pensez vous?

pouvez vous nous parler de la difference entre les deux systemes et les consequences de la mort de l’un et la mise en oeuvre de l’autre pour les USA, l’Europe et le monde multipolaire naissant?

Patrice Pimoulle

15 avril 2023Oui mais il y aura quand meme bien qcq pour payer la facture du « changement » de 1981.

MAHEO

12 avril 2023Jamais la BCE ne laissera la France tombée TO BIG TO FAIL ! et depuis la crise de 2008 on a considérablement augmenté le niveau d’assurance bal 3

Vaill

12 avril 2023Charles parlent des obligations chinoises mais où peut on trouver leur référence sur le marché ? Quelles banques ou courtier les proposent ?

Lekkerman

14 avril 2023Vous avez des ETF en obligations chinoises. Leurs performances ne sont guère probantes ces derniers mois.

Auriacombe florence

11 avril 2023Merci pour vos analyses toujours très éclairantes

Marchand2Risques

11 avril 2023Ce que je trouve intéressant, c’est que, d’une certaine manière, M. Charles Gave réalise ses analyses avec une vision dans laquelle l’actif risque neutre est l’or. Or, dans les universités, nous apprenons à tarifer en considérant que l’actif risque neutre est le bon d’état (p.ex., Black&Scholes, etc.). Je reste curieux de savoir les conséquences du jour où les bons d’état ne seront plus considérés comme un actif risque neutre sur la valorisation des actifs boursiers.

Altérophile

11 avril 2023Mais où donc, grand catholique, vous expliquez qu’il est éthique de s’appuyer sur la dictature chinoise ?

Vieux singe, sinon vieux sage, de quelques mois plus âgé que vous, je sais bien que vous ne publierez pas ce message, mais la pédagogie est affaire de répétition, si vous voyez ce que je veux dire.

Benjamin

11 avril 2023Merci Charles,

Moralité, il n’y a pas de propriété privé sans séparation des banques de dépôt et des banques d’investissement, le reste n’est qu’une arnaque au libéralisme par les capitalistes de connivence. Devant cela, les entreprises cotées en Bourse devraient, pour protéger leurs actionnaires, créer en leur sein un système bancaire interne de rémunération des dividendes et d’hébergement des titres des actionnaires. Sans cela, dans le système actuel, tout est fait et prêt pour que la banque (avec les statuts et lois actuels) ne nous rembourse rien en cas de crise de solvabilité orchestrée.

Ce que je décris est un pilier de la fin de la propriété privée en occident, à relier par exemple, avec l’expropriation à venir des propriétaire par la hausse des taxes foncière et au système DPE élargis liée à leur « dérèglement climatique » et s’articulant avec l’obsolescence programmée. Et on pourrait développer le concept encore et encore.

J’espère un jour échanger avec vous Charles, portez vous bien.

Henri M.

18 avril 2023Bonjour Benjamin, que vient faire le mot libéralisme dans votre propos ?

Je suis d’accord avec vous sur le fond mais associé cela au libéralisme, cela n’a pas de sens. C’est tout l’inverse (vous devriez utilisé un terme comme le communisme voire le soviétisme)

Si nous étions en économie libérale, notre dépense publique ne représenterait pas 60% de notre PIB pour faire simple même si ce n’est pas le seul critère

Automne

20 mai 2023Bonjour,

Votre idée de système bancaire interne me fait penser au service de gestion de titre d’Air liquide.

Michel Bergès

11 avril 2023Cette réalité constatée reste compliquée. Sur quoi repose « l’ensemble » lorsqu’on a des « monnaies-papiers » (le dollar, l’euro…) qui ne reposent pas sur des réserves d’or ? À l’inverse qu’est-ce qui pilote le cours de l’or ? La masse d’extraction, le marché de l’or ? De quoi y perdre son « latin », si l’on en conserve encore un peu…

SOPHOPHILE

12 avril 2023Effectivement l’irrationnel cours de l’or change tout au plus toutes les dix secondes avec des « raisons » très différentes selon les acheteurs et leur objectif personnel ou professionnel et/ou selon les vendeurs parfois contraints de l’être, quand ils ne sont pas joueur/spéculateur.

Effectivement une partie de l’or disponible l’est devenue grâce à des extracteurs exploités plus ou moins jeunes.

Quel est le moindre mal pour la préservation toute relative de nos économies pour un usage vital, normal, éthique ou superflu avec toutes les nuances et optiques intermédiaires

Luc

12 avril 2023C’est pas irrationel. c’est juste qu’il faut une certane connaissance. on n’investit pas et ne procede pas sur les marchés financiers de la meme facon a divers horizons

les fluctuations a court terme sont insginfiantes a long terme

Thierry

11 avril 2023Bonjour,

Les banques françaises ont des fonds propres élevés. Elles ne sont pas exposés aux risques de taux mais le problème est leur exposition au marché de la titrisation. Celle ci a fortement augmenté depuis plusieurs années car ces investissements constituent de la dette hors bilan qui n’a pas besoin d’être compensé par des garanties en fonds propres alors que paradoxalement on les force à détenir des dettes ou obligation d’état. Cependant elles en détiennent bcp moins.

Souvenez vous monsieur Gave que les banques s’étaient retiré du marché obligataire de la Grèce puis d’autres pays avant que le FMI n’arrive à la rescousse. Je pense que nos grandes banques ont un portefeuille bien diversifiés.

Mais il est vrai que la taille du bilan de nos grandes banques est si grand si élevé (plusieurs milliers de milliards d’actifs et donc de dette à effet de levier dont une partie non négligeable en hors bilan) qu’une faillite de l’une d’entre elles équivaut à une faillite partielle de l’état Français. Elles sont définitivement trop grosse pour faire faillite. L’état et la BCE seraient obligé d’intervenir.

JMAD

10 avril 2023Il semble que votre ou vos modérateurs soient gênés par la vérité.

breizh

10 avril 2023merci monsieur Gave.

Les banques sont-elles toutes vulnérables de la même façon ?

Luc

13 avril 2023Vous avez le site de jean pierre chevalier sur les banques francaises avec ratio de fonds propres . c’est un debut pour comprendre. il a decortiqué les,bilans de certaines grandes banques francaises (c’est du boulot)

https://chevallier.biz/

José barros

10 avril 2023il faut le mètre dans la pierre,,

Marc

10 avril 2023Merci Mr Gave pour vos articles toujours aussi bien faits et passionnants.

Pourriez vous à l’avenir ajouter l’analyse de l’argent en complément de celle de l’or son potentiel de hausse étant apparemment plus fort. Et si vous n’êtes pas favorable à cet actif merci de nous expliquer pourquoi.

Fred

10 avril 2023Bonjour,

Merci pour cet article instructif expliquant des différences économiques « simples » mais fondamentales.

Quant à l’actualité géopolitique, je m’interroge pour savoir si le locataire de l’Elysée est fondamentalement idiot ; naïf ; vicieux ; déficient… ou les trois à la fois ?

Après avoir soumis la France à l’Oncle Sam (et un peu au Quatar, qui doit bien détenir une parti de notre dette ?) ; après nous avoir amputé du géant russe, et par effet domino d’une bonne partie de l’Asie, après avoir pris une déculotté en Afrique du Nord pour quémander un peu de gaz, le garçon va aujourd’hui pleurnicher dans la Chine millénaire, on ne sait pas très bien pourquoi. (Rappelons que la puissance économique américaine découle du commerce avec la puissante Chine médiévale)

Croirait-il encore béatement que la Chine « à besoin de la France » au même titre que ces braves gens rêvent encore au « couple franco-allemand » ? Un peu de sérieux! (Relire Alain Peyrefitte « Quand la Chine s’éveillera » 1974.)

Conclusion : non content d’être incapables d’entretenir des relations diplomatiques et commerciales avec le reste de la planète, le garçon commence aujourd’hui à renier ce qui semble être notre seul « protecteur » américain, ce qui risque ne pas trop lui plaire.

Auraient-ils voulu isoler l’Europe, ils n’auraient alors pas mieux fait !

Si tel était le cas, la question serait alors de savoir comment le Robinson Européen va survivre économiquement sur son ile, sans matière 1ere ; sans créations de richesses ; quasiment sans exportations ; avec un taux de chomage à >10% ; un tissu de PME dynamité ; une dette stratosphérique ; une monnaie qui perd sa crédibilité et une jeunesse qui va « sauver la planete » au lieu de pondre des brevets (By the way, please : let’s save Bruce Willis : ’cause this poor guy looks for a job now 🙂

non…soyons juste : on a 1) des trottinettes électriques 2) des poubelles qui débordent dans les rues 3) des miroirs magiques et des moulins à vents 4) de joyeux lurons moustachus à banderole syndicale…on parlera de la nouvelle marionnette plus tard 5) Une décadence culturelle vertigineuse (cf l’Etat du Cinéma français)

Je certifie que l’ukrainien et le petit asiatique s’esclaffent à nous observer.

Mener de mauvaises politiques est une chose, qui peut se corriger. Etre incapable de se remettre en cause ; trahir la confiance de ses partenaires et persister dans la bêtise en est une autre…affligeante.

Hélas comme dit Monsieur Charles Gave : « il n’y a jamais de repas gratuit » et c’est Monsieur Toulemonde qui aujourd’hui paye et payera la note alors que ses pères ont bâtit ce pays au XXeme à la sueur de leurs front dans les mines (vendu par le préposé de Tulle à Mittal !) dans les usines, avec leurs blouses blanches leur règle à calcul et crayon sur l’oreille (Concorde ; Balistique ; Minitel ; TGV )

in fine, ce qui est le plus désolant est ce mépris pour ce qui a été réalisé avant, ou il eut été plus sage de s’appuyer sur ces potentiels pour les moderniser que de s’acharner à cette destruction remplacer par ……rien.

Pâques n’est-elle pas une fête ou il est question de cloches ? 😉

Fred

Patrice Pimoulle

10 avril 2023Le metier de banquier, comme celui d’assureur, n’est pas de prendre des risques « , mais au contraire de les mesurer et de les reduire par les moyens convenables, c’est-a-dire en faisant des provisions pour y faire face, lorsau’il se realise; d’ailleurs, dans une republique sagement organisee, ces provisions sont reglementees et controlees par l’administration. Si un agent manque a ses obligations, l’administration l’invite a se mettre en regle et a defaut, l’oblige a se « reorganiser ». En republique, la vie economique n’est ni un champ de foire ni un casino.

Lty78

10 avril 2023C’est ce que fait la banque en se couvrant contre les deux risques cités par C. Gave

JMAD

10 avril 2023Bonne analyse évidemment mais j’ai oui dire que le cours de l’or est trafiqué depuis longtemps.

Alors validité du raisonnement ?

René Mylemans

10 avril 2023Bonjour. Merci pour cette très belle analyse. Les tensions entre les États-Unis et la Chine ne cessent de croître. N’y a t’il pas un risque, en cas de conflit, d’un gel ( voir d’une confiscation ) des avoirs occidentaux sous forme d’obligations d’état par les chinois ? Merci d’avance pour votre réponse

Alex

10 avril 2023Pour compléter: https://youtu.be/XoetPh8n9A8

Patrice Pimoulle

10 avril 2023La reponse a cette question s’appelle « congruence » on n’emploie les depots a vue que pour des titres a court termen et onreserve auux investissements a long terme les capitaux a long terme. la banque est un metier qui consiste a evaluer les risques; c’est la meme chose en assurance. Dans une republique sagement organisee, l’administration oblige le banquier ou l’assureur a representer des reserves, le banquier central ou le reassureur n’intervient qu’a defaut de provision suffisante, et son intervention a un cout. Si cela ne suffit pas, la banque ou lassureur doit faire l’objet d’une « reorganisation » a laquelle l’ensemble de la profession est invitee a participer.

Du goudron et des plumes

10 avril 2023Macron revient de chine et demande à prendre du recul avec le dollar pour créer un troisième pôle économique

Nul doute que les américains vont apprécier la blague

Robert

10 avril 2023Macron tente une politique extérieure indépendante, gaullienne dans son principe.

Sauf qu’ il n’ a pas la stature du général, au propre comme au figuré, et que la France, plombée par ses problèmes sociaux et financiers, n’ a

plus la même envergure internationale.

Luc

10 avril 2023Les autorités francaises me semblent completement a la ramasse. il serait peut etre temps d’en changer pour les francais. Par ailleurs en refusant le gaz russe, ils se sont mis dependants du gaz americain, algerien. qatari etc Les francais payent leur gaz quatre fois plus cher que ce que les ricains le vendent aux US.

Patrice Pimoulle

11 avril 2023A Robert: deja que la stature du general etait une fiction, qu’il s’est entierment trompe, qu’ila entierement echoue et que les Francais ne veulent pas de lui, ni en 1945, ni en 1965, ni en 1967, ni en 1969. son principalsucces etsnt d’avoir cree un Etat algerien meilleur ami de la Russie, qui dispose aujourd’hui de 1000 chars de combat.

Robert

11 avril 2023Patrice Pimoulle : Votre acharnement à nier la dimension historique du personnage de Gaulle à un côté pathétique… Des raisons personnelles l’ expliquent probablement, lesquelles n’ ont pas lieu d’ être ici.

On peut critiquer les décisions politiques du personnage- par exemple l’ indépendance de l’ Algérie- encore qu’ à ce sujet il s’ agisse d’ un manque de prospective historique concernant ces critiques…

Mais il n’ en demeure pas moins que l’ intéressé à relevé ce pays englué dans les insuffisances de la 4 ème République.

L’ Histoire se répétant, l’ avenir va être intéressant à observer. Je ne doute pas que vous ayez vos prescriptions…

Patrice Pimoulle

11 avril 2023Robert: je nenie pas la dimension historique du personnage, le pathetique se trouve en ce qu’elle repose sur des bases fausses. Il n’en demeure pas moins vrai que les Francais ont vote pour la France sovietique en 1945, qu’il doit sonretour de 1958 a Leon Delbecque, qu’en 1965 il a prdu la majorit des inscrits, qu’en 1967 il n’a survecu que grace a Wallis et Futuna et qu’en 1969 il a emporte Chateaubriand. Je vous accorde en revanche qu’il a soutenu le plan Pyinay-Rueff en 1958 et qu’il a refuse de devaluer en 1968 sous l’influence de Raymond Barreet Jean-Marcel Jeanneney, ce qui est en effet respectable. E