Le soleil se lève à l’Est.

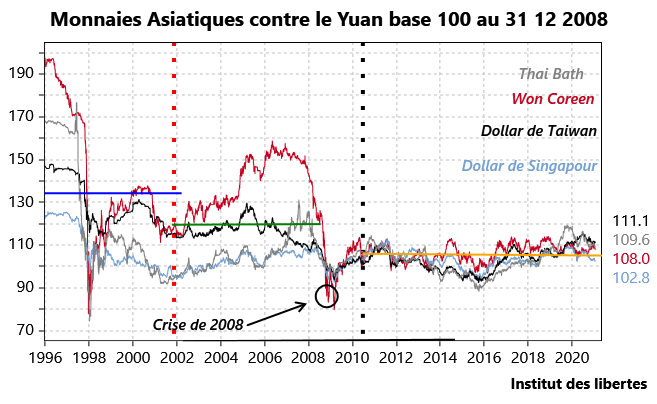

Que le lecteur veuille bien considérer ce premier graphique.

Il s’agit des taux de change de quatre monnaies asiatiques contre la monnaie chinoise.

On distingue nettement trois périodes.

- De 1996 à 2002, pendant la « crise asiatique » c’est du grand n’importe quoi, le FMI est en Asie, les taux de change varient du simple au double en quelques mois, la panique la plus totale règne.

- Deuxième période, de 2002 à 2007 et donc avant le déclenchement de la grande crise financière, une certaine stabilité prédomine, qui laisse place à un nouvel effondrement en 2008-2009. La volatilité des taux de change a néanmoins baissé de moitié, d’une période à l’autre.

- Depuis 2010, la stabilité est presque totale entre ces quatre monnaies et le Yuan, ainsi que d’une monnaie à l’autre, et toutes ces monnaies sont restées impavides en 2020, alors même que nous étions en pleine crise du Covid. Et la volatilité baisse à nouveau de moitié entre elles sur la période précédente.

Ce n’est pas à un vieux singe que l’on apprend à faire des grimaces : quand je vois quatre monnaies de pays indépendants se mettre à avoir une tres faible volatilité non seulement entre elles mais aussi avec une cinquième monnaie totalement dominante dans la région, je me dis que des banquiers centraux doivent certainement être au boulot.

La réalité est que la Chine, depuis des années, organise une espèce de « serpent monétaire asiatique » comparable à ce qu’était le SME, qui tout en étant complètement non officiel, semble fonctionner à merveille.

En ce qui me concerne, je sais que c’est le cas depuis au moins 2008, et je peux même deviner les arguments qui ont été utilisés par les autorités chinoises quand elles discutaient avec leurs homologues asiatiques. En commençant par l’argument de la rémanence historique : Vous n’aimez peut-être pas la Chine, mais nous resterons voisins quoiqu’il se passe, alors que les USA peuvent décider de s’en aller. Or, toutes les économies asiatiques sont de fait sous le contrôle de la monnaie US depuis 1945.

- Le commerce international entre pays est libellé en dollar. Quand Taiwan exporte vers la Corée, ces exportations sont libellées en dollar US.

- Les financements à long-terme pour les investissements ont lieu en dollar, aucun pays n’ayant développé localement un marché obligataire suffisamment profond.

- La plupart de ces pays étaient et restent importateurs nets d’énergie (pétrole), lequel est payable en dollar US.

Ce qui met chacun de ces pays dans une situation extrêmement dangereuse si le dollar venait à manquer, comme on le vit en 1998 et encore plus 2008. Dépendre du dollar rendait les économies de tous ces pays inutilement dépendantes de ce qui se passait à Washington. Trop de dollars, et elles avaient un boom, pas assez une profonde récession…

Et donc la Chine est allée voir chacun de ces pays en leur tenant le discours suivant.

- Nous n’avons aucune raison de commercer en dollar entre nous, nous devons commercer dans nos monnaies nationales.

- Pour que la volatilité des taux de change croisés (par exemple Taiwan contre Corée) reste faible et donc les couvertures de change peu onéreuses, vous allez tous essayer, avec l’aide de la Banque Centrale de Chine (BOC), de stabiliser votre taux de change contre le Yuan, et de ce fait, ils seront tous stabilisés les uns vis-à-vis autres. Stabiliser ne veut pas dire fixer, si vous avez besoin de laisser votre monnaie baisser ou monter, vous êtes totalement libres.

- Ce qui veut dire que nous n’aurons plus besoin de dollars pour commercer les uns avec les autres.

- De mon côté, dit la Chine, je vais créer un nouveau FMI et une nouvelle Banque Mondiale dans lesquels vous serez actionnaires (c’est fait). Si vous avez un problème de financement d’un déficit extérieur, vous venez voir le nouveau FMI et vous n’aurez pas besoin d’aller à Washington comme en 1998 et de passer sous les fourches caudines du FMI, c’est-à-dire des USA. Si vous avez besoin de financement à long terme, vous pourrez passer soit par la nouvelle banque mondiale, soit vous émettrez des obligations à long-terme en Yuan à Hong-Kong (ce qui suppose bien entendu que HK soit sous le contrôle de la Chine, ce qui est maintenant le cas.) Voilà qui vous libérera des diktats de Wall -Street et des raids de ses traders quand vos monnaies sont vulnérables.

- Finalement, en ce qui concerne le pétrole, j’ai créé, dit la Chine, un marché à terme du pétrole à Shanghai, où le pétrole est coté en… Yuan, ce qui fait que vous pourrez acheter du pétrole Iranien ou Vénézuélien sans passer par le dollar, mais en vous servant de vos yuans ou de ceux que nous vous prêterons, et les USA ne le sauront pas puisque vous n’utiliserez pas le dollar.

Le but de la Chine est donc très clair : elle ne cherche pas à transformer le yuan en monnaie de réserve, bien au contraire. Elle cherche simplement à sortir le dollar d’Asie.

Mais pour que cela marche, il faut que ceux qui auraient trop de yuan puissent les investir librement en Chine, ce qui n’est pas possible puisque le compte capital de la Chine est fermé et le restera.

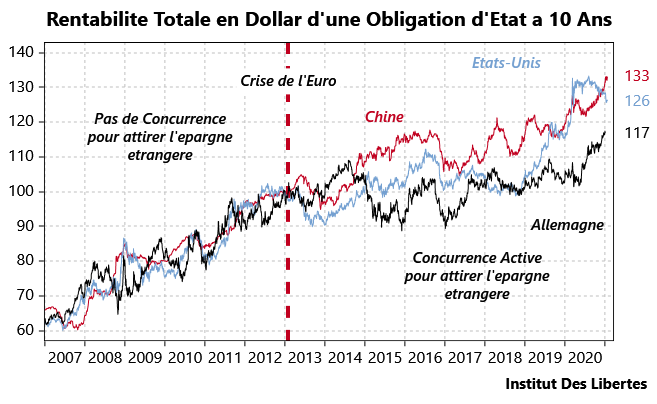

Qu’à cela ne tienne, dit la Chine, je vais ouvrir mon marché obligataire à tous les étrangers et je suis prête à payer à tous les épargnants du monde un rendement supérieur à celui que sont prêts à offrir mes deux principaux concurrents, les USA et l’Allemagne… Comme ces deux pays sont en train de ruiner leurs épargnants, moi, Chine, je m’engage à ne jamais pratiquer « l’euthanasie du rentier » chère à monsieur Keynes et donc à vous rémunérer convenablement, quoique fasse les deux autres. Ce qui veut dire que la Chine a pris son indépendance monétaire totale vis-à-vis des USA, ce que l’on a vu à l’été 2015 où le Yuan se mit à flotter …

Et c’est ce que montre mon deuxième graphique.

- Aujourd’hui, il ne faut avoir des obligations qu’en Asie puisque c’est la seule zone géographique où les gouvernements n’essaient pas de ruiner les épargnants.

- De même, c’est là où il faut avoir son cash puisque ni la banque centrale Chinoise ni les banques centrales locales n’ont fait marcher leurs planches à billets en raison du COVID, alors qu’aux USA et en Europe les masses monétaires ont quasiment doublé. Si le nombre de dollars double et si le nombre de yuan reste le même, il ne faut pas avoir fait de longues études pour comprendre que le dollar va baisser contre le Yuan.

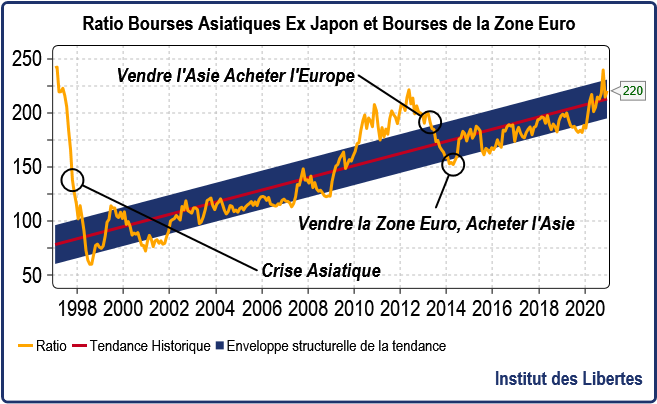

Et en ce qui concerne les actions, le raisonnement est le même et le mouvement a commencé depuis les débuts de l’euro en 2000, comme le montre mon dernier graphique, ce qui prouve que la rentabilité du capital investi en Asie est très supérieure à ce qu’elle est en Europe.

Depuis 2000, l’Asie ex -Japon surperforme la zone Euro d’un peu plus que 3 % par an et cela va continuer puisque l’Euro est un système monétaire qui ne marche pas, car totalement rigide, alors que la Chine a mis au point un système complétement souple et qui lui marche, à la satisfaction générale.

Dans le fond, cela veut sans doute dire qu’en Europe le système a été monté par des technocrates communistes dans l’âme alors que les technocrates chinois respectent les marchés et ont créé une zone monétaire qui répondait à ce que voulait Deng Xiaoping : « Qu’importe la couleur du chat pourvu qu’il attrape la souris »

Conclusion.

Je ne sais pas si nous allons avoir une crise monétaire majeure en Occident

En revanche, et pour la première fois de ma vie, je me dis que cette éventualité est non seulement possible mais probable.

En tout cas, c’est ce que pense les autorités Chinoises, et elles ont tout préparé pour minimiser les dégâts, et si une grande réinitialisation devait avoir lieu, je suis certain qu’elle n’aura pas lieu en Asie.

Investir en Asie, c’est donc pile je gagne si rien de dramatique ne se produit et face, je ne perds pas, ou beaucoup moins qu’ailleurs.

C’est le genre de situation que j’aime bien.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Pouchkine

27 février 2021Bonjour Mr Gave, pourriez vous nous parler du systeme monetaire russe ? Est il en Asie, en Europe ? La Russie de modernise a grand pas en temoigne le Spoutnik V, le nouvel avion de chasse ou l agriculture, mais concernant le rouble la volatilite de la monnaieest inquietante. Neanmoins la Russie est un acteur majeur des initiatives de cooperation asiatique, voir meme un pivot de stabilisation avec une armee puissante et une diplomatie ouverte. Merci d’avance pour votre regard.

Michel

29 janvier 2021« puisque l’Euro est un système monétaire qui ne marche pas, car totalement rigide, alors que la Chine a mis au point un système complétement souple et qui lui marche, à la satisfaction générale. », voilà un sujet qu’une simple personne intéressé par l’économie aimerais bien voire approfondi, même si qque pistes nous sont offerte par votre brillant article.

jeanpy

28 janvier 2021bonjour,

la thèse du grand serpent asiatique ne paraît pas si évidente.

les monnaies de ces pays sont également relativement stables vs le dollar depuis 2010.

par conséquent également, le yuan est assez stable vs dollar.

on peut y voir d’une certaine manière une fixation de ces monnaies vs le dollar, ce qui voudrait dire que rien n’a vraiment changé. le dollar reste bien la monnaie de réserve internationale et la FED dirige les conditions monétaires mondiales.

d’ailleurs, les réserves de change mondiales en yuan sont extrêmement faibles (de l’ordre de 1% vs 60% pour le dollar).

le problème de ce point de vue en Chine demeure le contrôle des capitaux en dépit d’une certaine libéralisation ces dernières années car elle souhaite malgré tout contrôler l’appréciation tendancielle du change (cf Mundell).

Le Monocle

28 janvier 2021Absolument génial, c’est ce que je pressentais car je vis en Thaïlande depuis 2003 et ai une formation, entre autres, d’analyste financier (qui ne pratique plus – je ne suis pas « chartiste » par contre). Mais j’ai du mal à expliquer cela à mes amis expats d’Australie ou de UK lorsque nous évoquons le cours du baht. Le Monocle, c’est parce que je vis à Loei…

Pierre 82

27 janvier 2021La démonstration est brillante, bien sûr que l’Asie a l’air beaucoup plus prometteuse que l’Europe ou même les USA. Tous vos arguments font mouche, et de plus vous défendez cette thèse depuis quelques années.

Néanmoins j’ai un petit souci avec la république populaire de Chine. Allez savoir pourquoi, mais j’ai une confiance modérée en monsieur Xi Jinping.

Si revenons au XVIIème siècle, l’empereur Shunzhi met en place une politique de fermeture totale de la Chine, avec l’arrêt brutal d’un commerce pourtant florissant avec tous ses voisins et même avec l’Europe.

S’en suit une stagnation et une misère dont ils ne sortiront qu’avec Deng Xiao Ping à la fin des années 80. Depuis lors, un « bond en avant » spectaculaire a littéralement fait passer le pays d’un sous-développement chronique à une prospérité inégalée.

Mais maintenant, il me semble bien (je peux me tromper) que M Xi a décidé de siffler la fin de la récréation. Raison: le libéralisme économique, c’est bon pour l’économie, mais un peu moins bien pour la prédominance du Parti, et pour la Nomenklatura qui le dirige. On dirait qu’ils ont entamé un large mouvement de balancier, car ils ont compris qu’ils ne seraient pas éternellement l’usine du monde, et que par conséquent, ils risquent, sous couvert de « développer le marché intérieur », considérablement freiner les échanges avec l’extérieur.

Car ils ont été très loin dans la libéralisation, et le premier souci de tout dirigeant communiste, c’est de se maintenir au pouvoir. Et maintenir le pays ouvert à toutes les influences extérieures est le meilleur moyen de voir le pouvoir leur échapper.

Et une « normalisation » communiste aurait comme effet très rapide de tuer dans l’œuf tout esprit d’entreprise, ou même l’envie de travailler. Beaucoup sont prêts à bosser comme des ânes pour avoir un niveau de vie supérieur à celui de ses parents, mais plus de gens encore iront travailler avec des pieds de plombs en essayant d’en faire le moins possible, s’il s’agit de servir un minable chef de bureau au front plat et d’un commissaire politique hargneux. Et donc, la prospérité de la Chine pourrait ne devenir qu’un souvenir…

Bien sûr, ce n’est qu’une hypothèse, mais je suis toujours étonné de votre enthousiasme pour un pays affligé d’un régime communiste.

Je connais un peu les Chinois pour avoir travaillé 6 mois à Taïwan, mais c’était à la fin des années 80. C’est pourquoi je comprends votre enthousiasme à leur sujet, mais Taïwan était quand même un pays de gens libres, joyeux, travailleurs et où il faisait bon vivre. Seuls les gauchistes d’ici disaient que Taïwan était une dictature, puisqu’elle était à l’époque avec un parti unique (un autre parti que le Kuo-Min-Tang était toléré, mais il avait une audience assez limitée). Je commence d’ailleurs à avoir peur pour eux, vu la tournure des événements en RPC…

Jean Vaillancourt

27 janvier 2021Je suis parfaitement d’accord avec votre analyse mais comment investir en Chine sans se faire arnaquer.

DURRMANN Gérard

27 janvier 2021Vous avez très certainement raison Monsieur, mais que cachent les chinois derrière la déclaration de Xi Jingping à Davos ? Seraient-ils devenus philanthropes et ouvert au dialogue ?

https://us3.campaign-archive.com/?u=6308fe51b420dc9ff3834abc8&id=a13af34f5a

Jiff

31 janvier 2021Pas vraiment – elle est de fait le laboratoire de la « nouvelle société » que Schwab & Cie nous promettent ; en un mot, le NWO.

C’est elle qui a maintenant pratiquement la main mise sur la hightech, c’est d’elle que viennent les nouveautés (la 5G par exemple, qui sera utilisée pour vous traquer au centimètre près à cause de l’IoT et des antennes ayant des portions directionnelles, facile pour vous trucider à l’aide d’un drone automatique) ou bien la reconnaissance faciale, qu’elle expérimente actuellement à mega-échelle.

À cet égard, nous-avons tous vu la réaction des USA, qui n’avaient pas fait leurs devoirs et se sont retrouvés à la ramasse sur la 5G (la question sous-jacente étant: « par qui voulez-vous être écouté, par la Chine ou par les USA ? »)

C’est encore elle qui a inventé le « passeport social », que tous les amoureux de la liberté appellent de leurs vœux par un altruisme débordant, tout particulièrement en UERSS…

Et le jour venu, ça sera elle qui fournira les technologies qui, au départ et sous couvert de modernité, vous enchaîneront beaucoup plus sûrement qu’une paire de menottes dans une prison de haute-sécurité – le smartphone n’était que le premier maillon d’une chaîne que nous ferions bien de rompre immédiatement, sous peine d’esclavage permanent à terme.

Le seul espoir de liberté qui reste réside aussi à l’Est, mais plus au Nord…

Xavier.C

27 janvier 2021Merci pour cette vue qui est loin d’être irréaliste, la finance est séparée des politiques… comme disait Laetitia Bonaparte « Pourvu que ça dure »…

S2Of

27 janvier 2021Bonjour,

Merci pour vos insights !

J’aimais l’hypothese que tout ceci n’est du..qu’au hasard.

Voila pourquoi je pense cela:

1) Si on prend d’autres devises de la region (par exemple le Dong Vietnamien ou la Roupiah Indonesienne) le raisonnement ne tient plus. Ces devises se sont depreciees par rapport au Yuan. Or pour moi si le raisonnement etait valable il le serait pour TOUS les pays de la region pas juste une poignee

2) La Chine a pu ne pas baisser ses taux d’interet car son economie a bien tenue le choc. Ce n’est pas le cas de tous les pays de la region. Par exemple la Thailande et les Philippines souffrent beaucoup et la Chine ne s’empresse pas de venir a leur secours. On a ainsi vu en Thailande la mise en place de politiques de monetisation dans la meme veine de ce qui a ete fait en Europe (par exemple le gouverment paie la moitie du tarif des hotels pour encourager les locaux a voyager et compenser la perte de touristes etrangers)

Voila simple hypothese…

Pierre 82

26 janvier 2021La démonstration est brillante, bien sûr que l’Asie a l’air beaucoup plus prometteuse que l’Europe ou même les USA. Et tout vos arguments font mouche, et de plus vous défendez cette thèse depuis quelques années.

Néanmoins j’ai un petit souci avec la république populaire de Chine. Allez savoir pourquoi, mais j’ai une confiance modérée en monsieur Xi Jinping.

Si revenons au XVIIème siècle, l’empereur Shunzhi met en place une politique de fermeture totale de la Chine, avec l’arrêt brutal d’un commerce pourtant florissant avec tous ses voisins et même avec l’Europe.

S’en suit une stagnation et une misère dont ils ne sortiront qu’avec Deng Xiao Ping à la fin des années 80. Depuis lors, un « bond en avant » spectaculaire a littéralement fait passer le pays d’un sous-développement chronique à une prospérité inégalée.

Mais maintenant, il me semble bien (je peux me tromper) que M Xi a décidé de siffler la fin de la récréation. Raison: le libéralisme économique, c’est bon pour l’économie, mais un peu moins bien pour la prédominance du Parti, et de la Nomenklatura qui le dirige. On dirait qu’ils ont entamé un large mouvement de balancier, car ils ont compris qu’ils ne seraient pas éternellement l’usine du monde, et que par conséquent, ils risquent, sous couvert de « développer le marché intérieur », considérablement freiner les échanges avec l’extérieur.

Car ils ont été très loin, et le premier souci de tout dirigeant, c’est de se maintenir au pouvoir. Et maintenir le pays ouvert à toutes les influences extérieures est le meilleur moyen de voir le pouvoir leur échapper.

Une « normalisation » communiste aurait comme effet très rapide de tuer dans l’œuf tout esprit d’entreprise, ou même l’envie de travailler. Beaucoup sont prêts à bosser comme des ânes pour avoir un niveau de vie supérieur à celui de ses parents, mais beaucoup iront travailler avec des pieds de plombs en essayant d’en faire le moins possible, s’il s’agit de servir un minable chef de bureau au front plat et d’un commissaire politique hargneux. Et donc, la prospérité de la Chine pourrait ne devenir qu’un souvenir…

Bien sûr, ce n’est qu’une hypothèse, mais je suis toujours étonné de votre enthousiasme pour un pays affligé d’un régime communiste.

Je connais un peu les Chinois pour avoir travaillé 6 mois à Taïwan, mais c’était à la fin des années 80. C’est pourquoi je comprends votre enthousiasme à leur sujet, mais Taïwan était quand même un pays de gens libres, joyeux, travailleurs et où il faisait bon vivre. Seuls les gauchistes d’ici disaient que Taïwan était une dictature, puisqu’elle était à l’époque avec un parti unique (un autre parti que le Kuo-Min-Tang était toléré, mais il avait une audience assez limitée). Et j’ai un peu peur pour eux, maintenant…

FREDERIC GIROT

26 janvier 2021Je crains qu’un jour cela se finisse très très mal entre la Chine et les USA….Si le pire arrivait, ce serait rapide et il n’y aurait pas de vainqueur….Sans parler des éclaboussures (les dommages « collatéraux »). Croisons les doigts pour ne jamais assister à pareil apocalypse.

BKK

26 janvier 2021Très interessant , je seras prêt à essayer ce type d’investissement mais le problème est qu il faut une plateforme électronique spécialisé dans ce type d’investissement pour l’Europe basée à Londres ou à Zurich ou peut être aux cayman islands , il y a une banque privé suisse Julius Baer international peut être peut ‘elle effectuer ce type d’investissement mais à qu elle coût et avec qu’elles conditions ?

Karl DESCOMBES

26 janvier 2021Splendide analyse.

Cela fait réfléchir.

Je partage totalement le raisonnement.

Mais qu’alors y faire?

Le problème d’investir en Asie pour un résident fiscal européen est qu’en cas de blocage des mouvements internationaux de capitaux, il vous faudra,

+ en tant qu’investisseur particulier aller vivre sur place pour dépenser vos revenus.

+ ou pour une société considérer les activités locales comme indépendantes et non plus comme des filiales. Les investissements initiaux depuis l’Europe seront de fait à passer en pertes dans les comptes européens. (Cela peut être l’intérêt…)

Ce ne sera pas possible pour beaucoup de monde.

michel hasbrouck

26 janvier 2021Que vont décider les banques centrales occidentales ? Je ne vois qu’une réponse, la guerre à la Chine…

ilmryn

27 janvier 2021Parce qu’ils s’émancipent de la monnaie d’un pays instable à 6000km de chez eux vous voulez une guerre mondiale ?

Vous vous droguez ?

Franck

26 janvier 2021J ai répondu à docdory pour info, et mon commentaire est passé.

Le précédent n est pas passé pour quelle raison ?

idlibertes

27 janvier 2021Un lien dans l’autre?

C’est word press nous ne bloquons nous même rien

Franck

26 janvier 2021Re…… bonjour,

Je n’ arrive pas à poster mon commentaire.

Je sais que par moment je peux raconter des conneries lol Mais quand même. Lol

À quoi cela peut-il être dû, sachant que j’ ai réussit à répondre à à un commentaire de quelqu un et ça a marché. J avoue pour le coup ne pas comprendre pourquoi. Cela n’a pas trop d importance. L essentiel pour moi est de pouvoir lire les billets de Charles Gave sur ce site bien évidemment.:-)

Cordialement

Franck

26 janvier 2021Bonjour,

Très intéressant. Cela fait un long moment que Monsieur Gave en parle.

En effet pour contrer et mettre un terme à la volatilité des monnaies asiatiques qui étaient dépendantes du dollar et qui, ces pays, passaient leur temps à accumuler des réserves de change au cas où le dollar venait à manquer, quoi de mieux que de se débarrasser du dollar pour détenir de la monnaie chinoise non sujette au baisse taux de change. De plus avec tous les excedents de la Chine le pays est stable. À noter que cela va permettre à ces pays asiatiques de moins être dépendant de leurs marché à l exportation et donc pour la stabilité du monde ce n’ est pas plus mal que le Yuan soit amené à monter et que le dollar perde petit à petit de son influence. Mais ce qui est à la fois triste et rageant pour l Europe et la France en particulier, c est que nous allons continuer à subir pdt longtemps la concurrence des produits à bas coût importé de chine et tout autres pays à bas salaires. Parce que nos banques centrales font n importe quoi avec notre argent et empêche la création destructrice d avoir lieu à cause des taux intérêt si bas. Si nous sommes incapable de monter de REMONTER en gamme en France nous sommes mort. Pour que cela nous arrive, il faudrait un dirigeant politique qui vienne réformer la France en profondeur. Réforme des retraites à la Suède. Baisse massive des charges sociales charge patronales. Virer ces fonctionnaires qui ne font pas leur travail, et donc combattre les fraudes à la sécurité sociale , baisser les impôts supprimer l ISF c est un impôt imbécile contraignant et inefficient. Bref arrêter de fantasmer sur une politique de la relance par la consommation et ENTAMER une politique de l offre en France.

Qui va la faire ? Asselineau lol j en doute.

Sortir de l euro de l UE OK mais si c est pour se retrouver encore avec un bras cassé un laxiste incapable de prendre des décisions et réformer ce pays qui en a tant besoin, autant attendre qu un Monti débarque en France car c est sans doute ce qu il va nous arriver, à part si l euro explose pour diverses va autres raisons.

La Chine est bien parti pour diriger le monde, ça faisait longtemps que sa monnaie était sous évalueé, son PIB également. C est aussi, comme il l est dit dans cet article, grâce à notre incompétence et mauvaise gestion de nos pays puis crise politique, que la Chine (avec pays d Europe du Nord) n ont finalement pas trop d inquiétude à se faire, d autant plus qu on leur concède à peu près tout,. ce qui démontre qu elle est qd même plus fin stratège que la plupart de nos gouvernants.

À part Trump BIEN ÉVIDEMMENT !!!

Cordialement

S2Of

26 janvier 2021Tout d’abord merci tout vos insights !

J’avance une hypothese, et si tout ceci n’etait juste du…qu’au hasard ?

Voila les points qui me laissent penser cela.

1) Tout d’abord ce rapprochement des monnaies de concerne pas toute la zone.

Par exemple si on prend la Rupiah Indonesienne ou le Dong Vietnamien, la demonstration ne fonctionne plus, le Renminbi s’est notablement apprecie par rapport a ces 2 devises.

Or pour moi si cette theorie etait valide elle le serait pour TOUTES les devises de la region, pas juste une poignee.

2) La Chine s’est permise de ne pas toucher a ses taux d’interets car son economie a bien resiste au covid.

Ce n’est pas le cas de tous les pays de la region. Par exemple la Thailande et les Philippines ont beaucoup plus soufferts et la Chine ne semble pas s’empresser de venir a leur secours.

Du coup en Thailande on a vu des initiatives de monetisation similaires a ce qui s’est fait en Europe (pour encourager le tourisme local, le gouverment prend en charge 50% des frais d’hotels, etc…)

Voila simple hypothese, mais en y regardant de plus pres les pays d’Europe ont traverse la crise de maniere beaucoup plus homogene que les pays d’Asie.

Franck

26 janvier 2021Bonjour,

Très intéressant. Cela fait un long moment que Monsieur Gave en parle.

En effet pour contrer et mettre un terme à la volatilité des monnaies asiatiques qui étaient dépendantes du dollar et qui, ces pays, passaient leur temps à accumuler des réserves de change au cas où le dollar venait à manquer, quoi de mieux que de se débarrasser du dollar pour détenir de la monnaie chinoise non sujette au baisse taux de change. De plus avec tous les excedents de la Chine le pays est stable. À noter que cela va permettre à ces pays asiatiques de moins être dépendant de leurs marché à l exportation et donc pour la stabilité du monde ce n’ est pas plus mal que le Yuan soit amené à monter et que le dollar perde petit à petit de son influence. Mais ce qui est à la fois triste et rageant pour l Europe et la France en particulier, c est que nous allons continuer à subir pdt longtemps la concurrence des produits à bas coût importé de chine et tout autres pays à bas salaires. Parce que nos banques centrales font n importe quoi avec notre argent et empêche la création destructrice d avoir lieu à cause des taux intérêt si bas. Si nous sommes incapable de monter de REMONTER en gamme en France nous sommes mort. Pour que cela nous arrive, il faudrait un dirigeant politique qui vienne réformer la France en profondeur. Réforme des retraites à la Suède. Baisse massive des charges sociales charge patronales. Virer ces fonctionnaires qui ne font pas leur travail, et donc combattre les fraudes à la sécurité sociale , baisser les impôts supprimer l ISF c est un impôt imbécile contraignant et inefficient. Bref arrêter de fantasmer sur une politique de la relance et ENTAMER une politique de l offre en France.

Qui va la faire ? Asselineau lol j en doute.

Sortir de l euro de l UE OK mais si c est pour se retrouver encore avec un bras cassé un laxiste incapable de prendre des décisions et réformer ce pays qui en a tant besoin, autant attendre qu un Monti débarque en France car c est sans doute ce qu il va nous arriver, à part si l euro explose pour diverses va autres raisons.

La Chine est bien parti pour diriger le monde, ça faisait longtemps que sa monnaie était sous évalueé, son PIB également. C est aussi, comme il l est dit dans cet article, grâce à notre incompétence et mauvaise gestion de nos pays puis crise politique, que la Chine (avec pays d Europe du Nord) n ont finalement pas trop d inquiétude à se faire, d autant plus qu on leur concède à peu près tout,. ce qui démontre qu elle est qd même plus fin stratège que la plupart de nos gouvernants.

À part Trump BIEN ÉVIDEMMENT !!!

Cordialement

Bilibin

25 janvier 2021Vous parlez souvent des pays anglo saxons (« la reine sur le billet de banque ») en évoquant l’argument de la sécurité juridique.

Pourquoi cette dernière n’est pas un problème ici?

Francart JL

25 janvier 2021Bonjour,

Et en cas de contrôle des changes, on ne peut pas sortir son argent d’Asie et on est marrons (si on reste en Europe); non ?

Simon

25 janvier 2021Pourquoi le Japon reste à l’écart?

Student of Liberty

28 janvier 2021Etes-vous deja allé au Japon? C’est sur une autre planète…

En économie, il y a les pays développés, les pays en voie de développement, l’Argentine et le Japon.

FrC

25 janvier 2021Petite question technique je vous prie.

Admettons que je souhaite investir quelques % de mon modeste capital en obligs chinoises.

Comment puis je faire ? Je ne pense qu’avec une assurance vie il soit possible d’investor en dehors d’obligs et d’actions françaises. Je précise que je suis plus que néophyte en finance…

Merci d’avance.

Stephane Erler

25 janvier 2021Dans ‘La richesse des nations’, Adam Smith écrit que le protectionisme vis-à-vis de la France se comprend car la France est un pays ennemi du Royaume Uni. Pour lui, il est rationnel de ne pas favoriser le développement de son ennemi, – surtout pour des biens qui ont des applications militaires (les bateaux, par exemple). Pour le vin, il semblait moins dogmatique!- La question qui se pose avec la Chine n’est pas économique, mais politique. Quel danger ou risque sa puissance peut-elle nous causer? Est-elle un ennemi? Si oui, faut-il éviter complètement d’y investir, ou bien n’investir que dans des domaines civiles et privés? Ou bien cette analyse montre-t-elle qu’on peut aussi bien investir dans les autres pays d’Asie afin de profiter de la croissance Asiatique, mais en favorisant ses concurrents locaux (Taiwan, Corée…)?

Victor

25 janvier 2021Pourquoi malgré l’évidence de la chute du dollar contre le Yuan cela n’a pas encore commencé ?

Quentin Grenet

25 janvier 2021theme passionnant que vous evoquez souvent, alors une seule question me taraude: a quand un livre sur le sujet??

docdory

25 janvier 2021Très intéressant, mais ceci n’explique pas au citoyen moyen que je suis comment faire concrètement pour acheter des obligations asiatiques.

Faut il aller voir son banquier et lui dire « bonjour, monsieur le Banquier, je voudrais acheter des obligations asiatiques » ? Il doit certainement y en avoir une grande variété, comment choisir parmi l’offre existante ? Sans compter que le banquier va sans doute tout faire pour dissuader le citoyen moyen d’acheter des obligations asiatiques…

idlibertes

25 janvier 2021Bonjour,

Nous ne sommes pas un Think tank de vente de produits financiers. merci

gilbros

25 janvier 2021Bonjour Docdory,

Il y a deux catégories de personnes : celles qui se bougent (exemples : en Asie ou les entrepreneurs) et ceux qui râlent tout le temps en demandant aux autres de faire les choses à leur place.

L’IDL n’est pas un conseiller en placement. Charles Gave nous donne son point de vue avec son expérience sur des problématiques économiques. A vous d’en faire quelque chose.

Si vous voulez acheter des obligations asiatiques, je l’ai déjà indiqué, faites simple, prenez un ETF d’obligations asiatiques en monnaies locales, ce que recommande notre hôte depuis des lustres.

Comment ?

Il y a un ETF Ishares coté sur la bourse de Londres : IE00B6QGFW01 code IGEA, cotation en dollar,

ou sur la bourse de Frankfort au Xetra, même code et cotation en euro.

C’est suivant votre broker ou votre banque.

Bonne journée,

gilbros

25 janvier 2021Et j’allais oublier,

Merci M Gave de nous faire profiter de votre expérience.

Un portefeuille à + 6% en 2020 qui vous doit beaucoup …

Roger

25 janvier 2021En alternative, vous pouvez aussi acheter des devises asiatiques via certains courtiers/banques (Swissquote) ou neobank (Revolut, N26, …)

Franck

26 janvier 2021Faut investir dans le Bitcoin en periode de crise. Même sur le long terme la monnaie augmentera. En espérant qu’il n y ait pas de problème de stockage d électricité sur le long terme.

La crypto est volatile mais est amené à monter continuellement. Bien sûr il vaut mieux y investir dans le creux d une vague. Il y quelques mois ou plus le cours passait de 10000 à 4000 pour remonter à 20000 puis 40000 et plus encore aujourd’hui. J ai un pote qui a investit il y a très longtemps, il va est millionnaire. Aujourd’hui on peut plus devenir millionnaire en investissant seulement quelques centaines milliers d euros bien sûr. mais comme l’a très bien compris BLACK ROCK on peut gagner bcp d argent. Le Bitcoin a largement fait mieux que le NASDAQ lol.

Le NASDAQ a surperformer alors que la récession est monstrueuse en occident. Cela en dit long et peut expliquer pourquoi, étant donné les profits engrengé alors que l économie réelle a chuté, nous continuons à porter ces masques et pourquoi nous entretenons la crise sanitaire. J ai un pote qui est content car il a quadrupler ces gains sur le Bitcoin en moins d un an. Pas étonné que le fond probablement le plus influent puissant du monde s autorise à investir là dedans.

Vous vous inscrivez, vous placez une petite somme, car le bitcoin a fortement augmenté ces derniers temps alors ATTENTION on vous donne un code, et vous attendez sagement que la monnaie augmente. MAIS IL FALLAIT MIEUX INVESTIR QUAND LE COURS ÉTAIT REDESCENDUE À 4000.

Karl DESCOMBES

26 janvier 2021@gilbros

Investir dans des ETF est tout sauf une solution de protection.

Un ETF est un contrat de gré à gré entre vous et un émetteur.

Ce n’est pas la même chose que d’investir en direct.

Les ETF sont des bombes à retardement, car si crise:

+ soit votre émetteur est en occident et il sera soumis à la crise comme les autres, car ce sont des institutions financières dépendant du système bancaire occidental. Le paravent asiatique n’est juste qu’un écran de fumée.

+ soit il est en Asie et vous ne pourrez pas le contrôler.

Bonne chance pour aller faire valoir vos droits devant un tribunal asiatique !

L’on parle ici d’investissement de protection contre une crise.

Et même en spéculation à court terme, un ETF sur l’Asie est peu intéressant.

Il y a bien assez d’opportunités proches et tout aussi bonnes.

DonPapa

26 janvier 2021Bonjour. Excellent article comme souvent… 🙂

Pour répondre à docdory qui se demande comment acquérir des obligations asiatiques, vous pouvez éventuellement vous inspirer de cet article à ce sujet : https://investissements-rentables.blogspot.com/2021/01/pourquoi-et-comment-investir-sur-les_26.html

Cordialement,

Ok

25 janvier 2021Il est certain que cette crise arrivera et dura une dizaine d année

La crise du covid ou plutôt de la dette va laminer progressivement notre pouvoir d achat

L or sera l actif le plus en vogue

Nous allons connaître la période des années 70 sans l indexation des salaires par rapport à l inflation

Y aura t il deux chocs ou plus nul ne le sait mais le premier risque d être violent

Pendant la campagne présidentielle américaine nous avons souvent entendu parler de l ingerence étrangère

Pouvez vous nous renseigner sur le pouvoir du président us et de son décret 2018 sur les comptes bancaires européens par exemple ?

Ockham

25 janvier 2021Remarquable analyse ! Par ailleurs elle renforce l’idée d’une montée en puissance du chat qui ne veut pas plus passer par l’octroi de l’occident autant pour son nominal que pour son énergie. C’est une politique d’indépendance totale et d’accueil de nouveaux dépendants.

gérard mercadier

25 janvier 2021votre raisonnement se tient.Prenez soin de vous!Nous pensons à vous et aux gens qui travaillent dans votre Institut.

Lionel Gresse

25 janvier 2021Bonjour M. Gave,

Il y a un élément supplémentaire qui vient étayer votre résonnement et compléter vos observations. La Chine a parfaitement compris le message lorsque les occidentaux ont coupé du système swift les pays qui « posaient problème ». Sortir du dollar, c’est aussi sortir de swift et les politiques qui ont fait ses menaces n’ont pas compris ce que veut dire voter avec ses pieds. La Chine a d’ailleurs lancer son Yuan électronique dans ce sens, pour ne pas être vulnérable d’un point de vue géopolitique.

Maintenant, comment investir comme vous le conseiller en Chine lorsqu’on est un petit épargnant?

Cdlt

Lionel Gresse

Matthieu Gordon

25 janvier 2021Bonjour Charles, bonjour à tous,

J’ai une question d’ordre général sur le prix et/ou la valeur d’un objet. Elle m’est venue en regardant un reportage sur ce monsieur possédant un « trésor » de grands crus (qu’il se refuse à boire). Il affirme qu’il a « n…é les milliardaires » car il possède des milliers de bouteilles, cotées pour des millions d’euros (mais qu’il ne vend pas et ne boit toujours pas).

J’ignore si les « milliardaires » ressentent de la frustration ou de l’amusement devant cet empilement de caisses qui finiront par être vendues (quand et à quel prix?) par les héritiers ou détruites ou volées. Pour le raisonnement sur la valeur, celui ou celle qui voudra bien m’éclairer, pourra choisir en exemple le paquet de farine au Mozambique ou tout autre bien qui ne fasse pas forcément l’objet d’une spéculation (ou pas).

Je possède bien moins de bouteilles que ce collectionneur (vu que je les bois, si possible en bonne compagnie : plaisir difficile à quantifier d’un point de vue économique) mais je m’interroge, doucement bercé par les différents cépages invitant au voyage.

Si j’acquiers une bouteille à disons 10 euros en 2010 et que je la bois en 2020 alors qu’elle est proposée sur le marché au prix moyen de 20 euros, combien bois-je en euros quand je consomme 75 cl? 10 ou 20 euros?

(J’ai lu quelque chose sur ce sujet il y a des années, mais je parviens plus à retrouver ce papier). Merci à ceux qui sauront m’aiguiller.

Vous avez deux heures. ^^

Sylvain

25 janvier 2021Vous buvez le prix à laquelle vous pourriez vendre la bouteille, en l’occurrence 20€. Ce qui compte c’est le coût d’opportunité, c’est-à-dire toutes les alternatives que vous auriez pu faire en vendant plutôt qu’en buvant la bouteille. Et en 2020 ce coût d’opportunité est tout ce que l’on peut faire avec 20€, et non 10€.