(Reproduction interdite en partie ou en intégralité)

Tout le monde sait que notre pays va mal et beaucoup de gens me demandent comment cela va se terminer. Bien entendu, je suis incapable de répondre.

En revanche, je peux me hasarder à annoncer que la fin de la récréation sera sifflée par les marchés financiers en général et le marché sur les obligations de l’Etat Français en particulier.

Je vais donc commencer cette analyse par le rappel de ce qu’est une obligation et de comment fonctionne le marché obligataire.

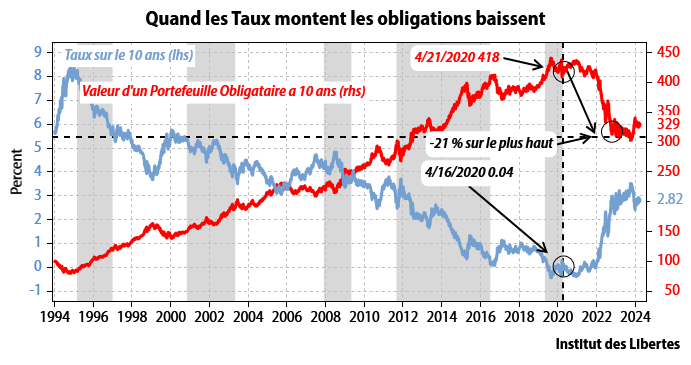

Que le lecteur veuille bien considérer le premier graphique.

Le taux d’intérêt annuel qu’a payé l’Etat français à ceux qui lui ont prêté à 10 ans est représenté par la ligne bleue, échelle de gauche.

La ligne rouge montre la valeur d’un portefeuille qui aurait investi 100 euros en 1984 dans un portefeuille obligataire à duration moyenne de 10 ans et qui aurait réinvesti tous les coupons, au taux du moment du détachement de chaque coupon.

Depuis 1994 les taux sont passée de 6 % en 1994 à 0.61 % au plus bas en Mars 2020, pour remonter ensuite violemment à 2.82 % à la fin Mars 2024.

Et du coup, le portefeuille, composé d’obligations qui avaient été achetées pendant les 10 années précédentes a baissé de 21 % sur son plus haut, atteint en Mars 2020, ce qui constitue le plus grand krach obligataire depuis 1981 et l’élection de monsieur Mitterrand.

Nous venons donc d’avoir dans les marchés OBLIGATAIRES un effondrement quasiment sans précèdent dans l’histoire des cinquante dernières années.

Quels vont être les conséquences de ce qui est un désastre financier, un vrai ?

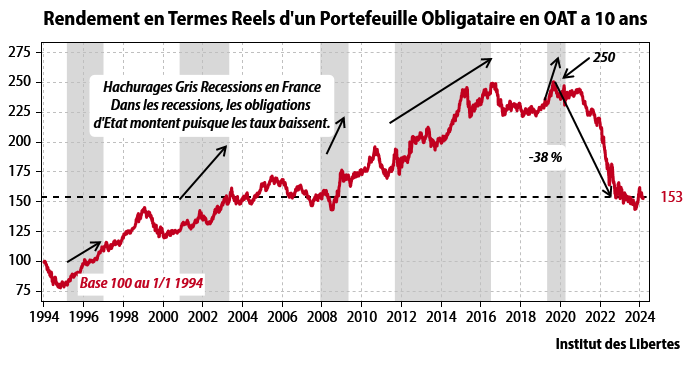

Pour répondre, venons-en à mon deuxième graphique, où je montre cette fois la performance du marché obligataire, déduction faite de l’inflation.

Je calcule en fait le pouvoir d’achat du portefeuille obligataire montré sur le précèdent graphique.

Remarques.

Depuis le plus haut atteint en mars 2020, au plus fort de la crise du Covid, la baisse du pouvoir d’achat est de 38 % ce qui est sans exemple depuis 50 ans.

Il est impossible que cette catastrophe n’ait aucune conséquence sur une certain nombre d’acteurs économiques. Mais comme toujours, elles mettront du temps à se révéler.

En voici quelques-unes.

- Le portefeuille se retrouve au niveau de 2008. Toutes les manipulations imbéciles des Trichet et autre Draghi n’ont servi à rien. Le seul résultat est que notre dette a explosé.

- Sur les compagnies d’assurance. Ces sociétés garantissent des risques à venir et donc constituent des réserves pour couvrir ces risques a venir et ces réserves sont investies en obligation d’Etat, dans l’immobilier et très peu dans les actions. Elles viennent de perdre 40 % sur ces réserves puisque l’immobilier est aussi en train de s’écrouler, en raison de la hausse des taux. Mais les risques qu’elles ont assurés ont vu leurs coûts augmenter en raison de l’inflation. Elles vont donc augmenter leurs prix de façon massive, ce qui va réduire la rentabilité des affaires qu’elles assurent et faire baisser le niveau de vie des particuliers, ce qui va renforcer la récession qui arrive. En fait, il s’agit d’une augmentation des prélèvements obligatoires.

- Sur les banques commerciales. Elles aussi, leurs réserves obligatoires sont investies de manière quasi exclusive en obligations de l’Etat Français qui viennent de baisser tres fortement et avec elles, leurs capacités d’absorber les défauts de paiements. Elles vont cesser de prêter. On assiste en fait déjà à un quasi-gel de tout nouveau prêt, en particulier à l’immobilier. La construction plonge et va continuer à plonger. Or, quand le bâtiment va, tout va, et là, il ne va pas du tout…

- Sur les fonds de pension. Ces institutions servent les retraites complémentaires des Français. En général, elles ont environ 50 % de leurs réserves

en obligations d’Etat, le reste étant en immobilier ou en actions.

Elles ont vu leurs réserves diminuer de 20 % au moins, ce qui risque de les mettre en situation périlleuse.

Et elles ne peuvent pas monter leurs prix. Les retraites qu’elles vont servir vont donc baisser, ce qui va contribuer à la prochaine récession.

- Sur les dépenses de l’Etat, sur le déficit budgétaire et donc sur la dette. Le déficit va se creuser. Voilà qui a déjà commencé (cf. les dernières déclarations de monsieur Lemaire)

Ce qui nous amène à la question suivante : comment allons nous financer un déficit qui risque de dépasser tous les records ?

Cinquante pour cent de la dette française a été achetée dans le passé par des institutions françaises, qui sont à l’agonie aujourd’hui et cinquante pour cent par des institutions étrangères.

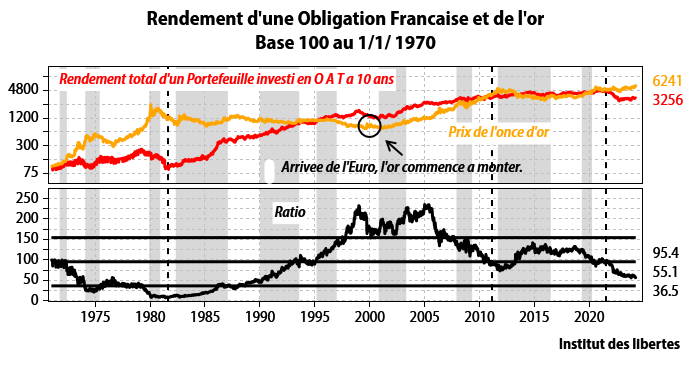

Imaginons que je sois une banque centrale, un fonds souverain ou un grand fonds de pension hollandais, qui peuvent acheter, ou non, la dette émise par la France et imaginons que ces institutions hésitent entre les obligations françaises et l’or et se posent la question : que choisir entre les deux ?

Voici la réponse :

Regardons le graphique ci-dessus.

De 1970 à 1982, La ligne noire baisse…je dois acheter de l’or de préférence aux obligations françaises.

En 1982, la ligne noire monte, je bascule mes avoirs sur les obligations françaises et je ne bouge pas jusqu’en 2002, période à laquelle je liquide mes obligations françaises (la ligne noire baisse) et achète de l’or qui fait beaucoup mieux depuis…

Pour faire simple, il faut être fou comme un lapin pour acheter aujourd’hui des obligations françaises au lieu d’acheter de l’or.

Les seuls qui continueront à en acheter sont ceux qui seront forcés de le faire, c’est-à-dire les institutions françaises qui ne sont pas en difficultés, ce qui garantira qu’elles le seront quelques mois plus tard.

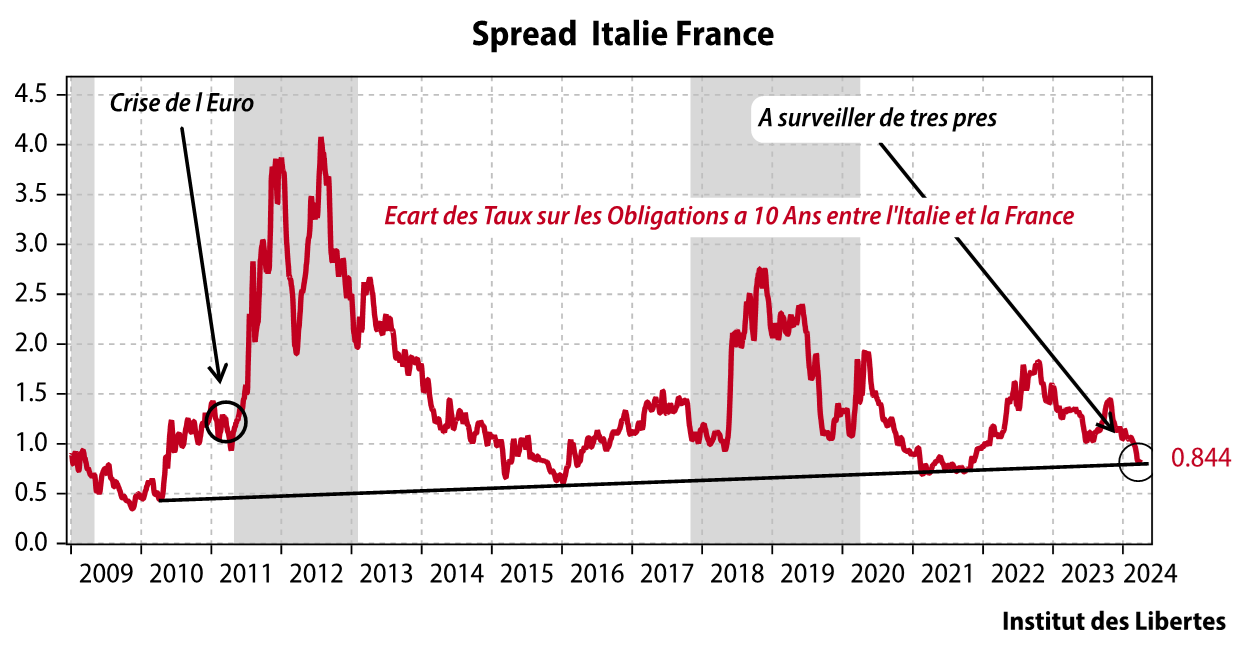

Question finale : Que va-t-il se passer si les institutions étrangères cessent de nous financer ?

Réponse : Notre dette ne pourra pas être cotée, sauf si la BCE intervient. Et si la BCE intervient, l’euro s’écroule, et l’inflation explose.

Et si la BCE n’intervient pas, nos taux d’intérêts exploseront à la hausse et passeront au-dessus des taux Italiens (l’Italie n’a aucun problème de financement).

Il faut donc surveiller l’ECART DES TAUX entre la France et l’Italie.

La France est l’homme malade de l’Europe.

Si l’écart casse à la baisse, tous aux abris !

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Lionel

26 mai 2024Les Suisses sont plus intelligents vis à vis de leurs politiciens et de l’Europe. Ils savent qu’il ne faut pas leurs faire confiance.

Les changements qui ont été engendrés par l’islande sont aussi une piste.

Et tous les véreux qui prétendent être capables sont soit des imbéciles, et j’en doute, soit des fripouilles qui savent que tout vendre à la découpe rapporte.

Donc le peuple et la loi doivent prendre une décision courageuse pour sauver ce qui peut encore l’être !

FRIX

15 avril 2024Très instructif, j’ai 66 ans et je n’y connais pas grand chose en placement. J’ai des placements en Banque.

Comment procéder pour sauver mon épargne?

pythagore

9 avril 2024le piège de la trappe à dette est enclenché et aucune trouvaille financière classique genre piquer dans les poches de ci de là n’endiguera cela …

il faut attendre un responsable ( un inconscient) qui nous dira » je vous ai compris » (pour etre elu) et qui prendra les dispositions nécessaires pour tailler dans les dépenses de fonctionnement et dans le fonctionnement lui-même … sans écouter les plaintes et revendications catégorielles des uns et des autres…

nous aurions pu avoir l’intelligence d’une union nationale et d’une entente politique pour éviter l’effondrement mais c’est trop demander à nos élites qui confondent instruction et intelligence…

comme dirait l’autre le mur se rapproche et on accélère en klaxonnant…

Roomy

6 avril 2024slt

https://www.bis.org/basel_framework/chapter/CRE/20.htm?inforce=20230101&published=20221208

bâle III. actifs sans risque de crédit : section 20.110 « gold ».

J-P Gerbaulet

4 avril 2024Cristal clear.

Laurent

4 avril 2024Concernant Air liquide, l’idéal est de détenir les titres sans passer par un compte titres à la banque (que l’Etat pourrait toujours interdire de retrait). Il faut investir directement auprès de la société : cela s’appelle le système du nominatif pur. Très peu de sociétés ont mis ce système en place, mais Air liquide oui. Cela vous permet d’investir tout en debancarisant.

luc

4 avril 2024L’etat francais peut aussi nationaliser avec ou sans indemnisation forfaitaire. mitterand l’a fait

dans ce cas votre titre nominatif ne vaut rien

Charles Heyd

4 avril 2024Je viens de voir la réponse de #luc; cela m’interesse car j’ai des actions Air Liquide au nominatif. Et, sans en être sûr, je crois qu’il a raison; tout ce que vous possédez en France peut être saisi; comme j’étais aussi actionnaire de Areva et plus récemment d’EDF, il est prudent de se diversifier et d’écouter CG et surtout de ne pas faire confiance à notre état ou ceux qui le personalisent!

fred

3 avril 2024« I have nothing to offer but blood, toil, tears and sweat.” …said the old lion !

Tous aux abris ? Effectivement…

Donc acte : le capital est désormais ventilé en CHF et Air Liquide (merci Charles) Cependant, il faut toujours s’assurer de la solidité de ses défenses et ne jamais sous estimer l’ennemi surtout lorsqu’il est acculé

Vos avis sous l’angle juridique pour ce qui suit :

Imaginons un PEA 2023 administré en banque avec du Hermes & Schneider libellées en euros et un plan épargne logement de >20 ans au plafond : un bank run ou une dégringolade de l’euro pourraient ils impacter ces produits ? Si ce sont les biens de l’entreprise et/ou son savoir-faire qui crée sa valeur, peut-on considérer que le capital est protégé [de l’état prédateur] à travers ses produits dès lors qu’ils sont tributaires de cette monnaie ?

On attend avec impatience l’ouverture de votre Université…

PS : dans la série « je maîtrise la langue française » vous avez aussi « c’est vieux comme Hérold » : -)

Général de Guerrelasse

3 avril 2024Ou alors: « c’est vieux comme mes robes. »

KhongBietSo

2 avril 2024Je cherche encore le poisson :@))

Loubière

2 avril 2024Dans la situation très critique de l’économie française actuelle, comment compenser les baisses à venir des retraites (qui sont déjà minimes car j’ai cotisé)?? Comment puis-je maintenir à minima mon niveau de vie en 2024??

Laurent

2 avril 2024Quand Charles commence par « que le lecteur veuille bien considérer », on sait qu’il va y avoir du lourd….

Juste une provocation intellectuelle : il y à longtemps que l’on dit ça… et toujours rien !

Merci quand même pour cette immense pédagogie hebdomadaire. Sincèrement

Albert Bellaize

2 avril 2024Je partage votre avis…

Dans les assurances vie que l on a dans nos banques, on ne pourra plus récupérer notre mise ? Ou à quelle hauteur pensez vous ? Moitié, un quart?? Voir rien…

Denis Belanger

2 avril 2024Depuis 2008, les gouvernements n’ont faits qu’acheter du temps par la planche à billet ce qui, à non seulement retarder la correction naturelle mais en a augmenté le prix. Nous aurons donc droit à la crise 2008 version décuplée comme jamais vu.

BANCTEL

1 avril 2024… Les livrets A et LEP sont-ils concernés … ?

Robert

2 avril 2024Oui, indirectement par la faillite des finances publiques.

Philippe

2 avril 2024Or physique

DUFOUR

1 avril 2024J’ai constaté que mes commentaires sur l’or ne plaisent pas au modérateur et ce qui ne m’étonne pas c’est que manifestement le modérateur ne connait pas l’Histoire; voici donc un rappel qu’il sera peut être capable de lire : En avril 1933, pour régler 40% de la dette américaine, Roosevelt a obligé les détenteurs d’or à vendre leur métal précieux à la réserve fédérale sous peine de prison ! En plus il dévalue le dollar de 69% et annule les clauses or des contrats de dette.

luc

4 avril 2024en 1936, le president du conseil leon blum (socialiste) a voulu confisquer l’or des francais mais le projet a echoué

alain

7 avril 2024Sous Roosevelt la monnaie était en partie reliée à l’or, ce n’est plus le cas aujourd’hui (depuis Nixon). L’or a une valeur hors système monétaire, le piquer est quand même plus compliqué

Troncelli

1 avril 2024Nous sommes déjà au fond du trou, augmenter les prélèvements obligatoires et les innombrables taxes n’y changeront rien, si ce n’est de faire devenir pauvres pour ceux qui résistent encore !

Depuis De Gaulle, tous les présidents et leurs gouvernements nous ont appauvris à tout niveau avec des lois, des décrets, des politiques débiles, stériles et abusifs. Tout cela pour flatter leurs egos démesurés et leurs arrogances vis à vis du peuple français…

Je viens d’avoir des fonds suite à la vente d’un bien qui était en indivision, ayant opté pour ne pas payer de plus-values, je dois réinvestir cet argent dans les 24 mois. Je souhaite acheter une petite maison, mais en attendant, où dois-je placer cet argent pour avoir un peu de rendement ?

Ma crainte, est que la faillite des banques arrive à grands pas et que ces dernières se servent dans l’épargne des Français comme cela s’est produit à Chypre. La crise financière chypriote de 2012-2013 est une crise économique qui a touché le secteur financier de Chypre après les défauts de paiements partiels sur la dette publique grecque en 2011 et 2012, parallèlement à un taux de déficit élevé de l’État, qui a vu sa notation financière chuter.

Que me conseillez-vous Monsieur ?

Acheter de l’or, mais si tout s’écroule, l’or ne vaudra plus rien !

Je vous remercie pour vos précieux conseils.

Courtoisement

Marie-Elisabeth Troncelli

SC

8 avril 2024« Acheter de l’or, mais si tout s’écroule, l’or ne vaudra plus rien ! »

C’est exactement le contraire, et cela depuis 5000 ans

YB

1 avril 2024Voilà ce que je sais, soit à travers mon vécu personnel, ou à travers ce que je lis et j’analyse :

– La France est en déclin, mais l’Europe aussi, les USA à moindre échelle à cause du dollar, de leur production énergétique et du fait que les américains sont plus futés pour rester poli que les européens.

– Si la France tombe, tout le château de carte autour de l’Euro tombe aussi. Dans ce cas, la BCE est obligée d’intervenir en achetant le PQ français ou en baissant les taux (L’étaux ?).

– La décente aux enfers d’un pays est graduelle et plus le pays est économiquement important, plus de temps cela prendra, mais une fois le phénomène enclenché, cela évolue très rapidement.

En attendant, le gouvernement va essayer de taxer les ultra-riches, ainsi que les megaprofits , mais cela ne sera pas suffisant pour combler le cratère du déficit !

breizh

1 avril 2024il ne nous reste plus qu’à croire en la résurrection du Christ…

Soufiane

1 avril 2024Bien sombre tableau, j’espere qu’il s’agit d’un poisson d’avril !

Robert

1 avril 2024Ca m’ étonnerait que Charles Gave s’ amuse à cela !

Charles Heyd

1 avril 2024Ce n’est pas la première fois que CG parle de cela et dans les mêmes termes et pour en arriver aux mêms conclusions; certes il est malicieux mais serieux!

Ost Michael

1 avril 2024La monnaie comme ici les dettes reposent sur la confiance, comme indiqué la BCE peut sans autre faire un whatever it takes bis

Benj

1 avril 2024Merci Charles, attendons nous à un retournement sur les politiques climatiques (faut bien un avantage à cette situation économique). et joyeuses Pâques 🙂

Lejeune

1 avril 2024Brillante analyse comme d’habitude. Le problème des politiques actuels, c’est qu’ils ne voient que 10 cm devant leurs semelles de chaussures ou au mieux jusqu’à la prochaine élection. Le monde du réel ils l’ignorent jusqu’au jour ou celui ci les rattrapent et la casse est pour les peuples hélas. Il faut virer tous ces incapables de pseudos élites énarchiques, nourris à la poudre magique.

XAVIER

1 avril 2024Bientôt la fin dans l’horreur

Victoire

1 avril 2024à la lecture de cet article j’en conclue que je dois liquider mes assurances-vie. Les derniers seront rincés…

BANCTEL Jacques

1 avril 2024Les livrets A et LEP sont-ils concernés ?

Noel97

1 avril 2024Merci pour l’analyse. La dette est en hausse est devient incontrolable. Est ce que la guerre qui arrive est liée à cela ?

Breizh-Suisse

1 avril 2024C’est probable. La loi de programmation militaire votée en 2023 stipile qu’en cas de danger (non défini), l’état peut procéder à des réquisitions de personnels, d’entreprises et d’actifs. On peut donc supposer que toute ces simagrées visent à actionner ces articles de loi pour saisir les comptes bancaires des français.

Robert

1 avril 2024Non. La dette française n’a pas eu besoin des événements d’ Ukraine pour devenir incontrôlable.

C’est le résultat de la bêtise et de la lâcheté des politiques depuis 40 ans face au manque de maturité d’une majorité de français.

Quant à la guerre d’ Ukraine, c’est le résultat de la bêtise et de la gourmandise des USA et de l’ Europe après la chute de l’ URSS.

Zen04

3 avril 2024D’une certaine façon grâce à la loi de programmation militaire qui permet la réquisition pour ne pas dire confiscation.

Voir La vidéo de Idriss sur tocsin.

Jepirad

1 avril 2024Oui mais tout est basé sur la confiance. Or l’investisseur de long terme placera les fonds où il peut les recouvrer. Or la France est fondamentalement un pays riche. Richesse patrimoniale et richesse des épargnants. Donc faut-il être vraiment inquiet ?

Roy

1 avril 2024Belle demo. J’y adhère totalement.

Heuzé Alain

1 avril 2024Il sont fou, pourquoi,ils sont si nul? Il devrait être jugé comme traître a la nation.Pourquoi, des gens comme vous et beaucoup d’autres n’intervient pas.???