Trofim Lyssenko était un ingénieur agronome soviétique devenu populaire en s’attribuant les découvertes d’autres scientifiques. Staline le porta au pinacle et lui permit de dominer la recherche biologique en U.R.S.S. en développant l’idée d’une biologie « de classe » ou « prolétarienne » par opposition à la science « bourgeoise ». Polluée par l’idéologie, la « science » de Lyssenko est à l’origine de nombreux fiascos et ne sera abandonnée qu’à la chute de Khrouchtchev en 1964.

Malheureusement pour nous l’escroquerie scientifique au service de la politique est loin d’être morte comme en témoigne le dernier best-seller de M. Piketty, « Le Capital au XXIème siècle ».

1. La thèse

« L’épargne et l’accumulation de biens de capitaux qui en résulte sont au début de chaque tentative d’améliorer les conditions matérielles de l’homme; c’est le fondement de la civilisation humaine. »

Ludwig Von Mises

La thèse centrale du livre de Thomas Piketty est la suivante : le capitalisme porte en lui les racines des inégalités de revenu et de patrimoine car le taux de rendement du capital (r) est naturellement supérieur au taux de croissance (g), et ce depuis des siècles. Afin de limiter les inégalités la solution n’est rien moins qu’un impôt mondial magique (quelle originalité pour un français…).

Charles Gave a écrit le mois dernier un article (lien) qui expliquait déjà les limites d’un raisonnement qui confond profit et capital, mais permettez-mois d’allez encore plus loin dans la démonstration. Non seulement le fait que r > g est une nécessité de long terme pour qu’une économie puisse croître, mais le taux de rendement du capital n’a quasiment aucun rapport avec la part des revenus du capital dans le revenu national et les inégalités.

La (très simple et courte) preuve mathématique qui explique pourquoi r > g est en annexe à la fin de cet article. Pour les allergiques, je vais expliquer la logique. L’économie est une activité dynamique dans le temps car nous basons nos décisions en fonction d’anticipations et de prévisions. Si le taux de rendement du capital (ou de l’épargne) est en permanence inférieur à g, il se passe un phénomène tout simple : le flux provenant de l’épargne est année près année inférieur au flux qui l’alimente. Autrement dit il n’y a aucun incitatif à épargner. En voulant taxer et réduire r, Piketty va tout simplement flinguer l’investissement, condition essentielle à l’amélioration des conditions de vie de chacun d’entre nous ! Le fait que r > g est aussi ironiquement le meilleur argument pour la retraite par capitalisation.

Mais le plus navrant est que l’auteur n’a même pas compris les conditions nécessaires pour que sa thèse fonctionne.

Supposons qu’un fermier possède un champ (un capital) et qu’il tire tous ses revenus de ce dernier. Si notre fermier consomme tout le produit de son capital, il n’épargne pas et son stock de capital demeure strictement le même. Ses revenus les années suivante seront identiques et sa part dans le revenu national n’augmentera pas.

Pour que la part des revenus du capital augmente par rapport à ceux du travail, il faut que le stock de capital s’accroisse plus vite que le revenu national. Cela nécessite que le taux d’épargne dépasse le taux de croissance et le taux de dépréciation du capital, car ce dernier perd en permanence une partie de sa valeur.

Ainsi, pour que les inégalités augmentent entre les détenteurs du capital et les autres, il faut que :

– r > g , ce qui est comme nous l’avons démontré tout à fait normal. Notons qu’il y a cependant une limite naturelle : la loi de l’offre et de la demande. Si il y a un surplus de capital par rapport aux besoins de l’économie, le rendement diminue mécaniquement (sauf si l’État s’obstine à vouloir protéger les rentiers).

– La proportion épargnée par les rentiers soit supérieure à celle des travailleurs. Si j’épargne davantage que Madame Bettencourt, les inégalités entre nos patrimoines vont progressivement diminuer, peu importe r.

– La valeur du stock du capital ne diminue pas. La dépréciation et les chocs économiques (crises, conflits etc.) détruisent en général une bonne partie de ce stock et il faut beaucoup de temps pour revenir au même niveau. Lorsque l’action l’Oréal a perdu 50% suite à la crise de 2008, l’écart entre mon patrimoine d’étudiant et celui de madame Bettencourt est certes resté conséquent, mais il a tout de même diminué.

La deuxième condition est souvent vraie car le capital est en majorité détenu par des gens qui vivent confortablement avec leur salaire et peuvent se permettre d’épargner davantage. La troisième condition par contre est rarement vérifiée. Les cycles économiques font que la valeur du stock de capital est relativement volatile et qu’un rentier peut tout perdre suite à un mauvais investissement ou un crash boursier. Nous verrons d’ailleurs un peu plus loin que la politique monétaire actuelle (soutenue par M. Piketty qui se déclare Keynésien) fait tout pour accroître la valeur des actifs de ces rentiers alors qu’elle devrait diminuer, contribuant ainsi à l’accroissement des inégalités…

Si Piketty a raison sur un point, c’est bien que les inégalités de revenu et de patrimoine ont en effet augmenté dans la majorité des pays développés ces dernières années. Mais les raisons et les chiffres qu’il avance sont loin d’être à l’abri du doute.

2. Les chiffres

« Je ne crois aux statistiques que lorsque je les ai moi-même falsifiées. »

Winston Churchill (ou Thomas Piketty)

Il faut reconnaître que Piketty a eu l’honnêteté de mettre en ligne un fichier avec ses graphiques et ses données. Nous sommes cependant obligés de prendre beaucoup de ces dernières pour argent comptant car elles ne sont pas toujours sourcées ou résultent de calculs personnels peu ou pas détaillés. De l’aveu de l’auteur page 561:

« Il s’agit évidemment d’estimations approximatives et incertaines… »

En effet, il faut en avoir dans le pantalon, si vous me permettez l’expression, pour affirmer connaître le taux de rendement du capital et la croissance du PIB entre le Ier et le XVII ème siècle, période pour laquelle les données disponibles sont proches du zéro absolu. Par charité je ne parlerai pas des prédictions à 2100, tant l’auteur a un bagage digne des augures romains qui lisaient l’avenir dans les fois de volaille (lien article économistes atterrants).

L’estimation de r et de g, au coeur de son ouvrage, a été d’ailleurs estimée avec une méthodologie plus que douteuse :

un taux d’imposition de 0% entre 0 et 1913, 30% entre 1913 et 2012, 10% entre 2012 et 2050, 0% entre 2050 et 2100.

pas de perte en capital jusqu’en 1913 (ça c’est fort de café), 2,5% entre 1913 et 1950, 0,5% par an entre 1950 et 2012.

Ces taux me semblent relativement sous-estimés et les conclusions de Piketty sur la montée des inégalités au XXIème siècle reposent sur un taux de taxation nul sur le capital… Les estimations du taux de dépréciation du capital tournent d’ailleurs autour de 4% selon Nardini et Prucha. La différence entre r et g doit être en réalité bien inférieure à ce que Piketty suggère.

Il y a parfois dans ce fichier excel des formules très étranges, où l’on additionne à des calculs légitimes des nombres qui semblent tout à fait arbitraires. L’économiste français a d’ailleurs été interpellé par le Financial Times (lien vers le FT) pour ses erreurs et ses prises de liberté méthodologiques. Pour illustrer les « choix » de l’auteur, voici le graphique corrigé des inégalités en Grand Bretagne, avec en bleu Piketty et en rouge les séries non manipulées.

On notera également l’approche concernant le capital logement, où les conclusions de Piketty on été infirmée par le Laboratoire Interdisciplinaire d’Évaluation des Politiques Publiques (LIEPP) de Sciences Po.

L’auteur a non seulement tendance à choisir une méthodologie qui renforce ses conclusions, mais il sélectionne également les séries de données qui l’arrangent.

Pour le calcul des inégalités de revenus aux États-Unis par exemple, Piketty utilise ce que l’on appelle les revenus primaires, c’est à dire avant l’impôt et la redistribution ! Si on utilise le revenu secondaire fournis par le Congressional Budget Office, les résultats sont tout à fait différents. La part des 10% les plus aisés dans le revenu national est non seulement plus faible, mais son augmentation est également beaucoup plus limitée :

Mais la plus grande fumisterie de Piketty se situe page 805. Selon lui ce sont les baisses d’impôts des plus riches qui ont accru les inégalités de revenus ou de patrimoine ces dernières décennies. Pour nous le démontrer il met en évidence le taux de la dernière tranche de l’impôt sur le revenu, très élevé jusqu’en 1980, pouvant atteindre près de 97% aux États-Unis.

Ce qui est profondément malhonnête c’est de faire croire que tous les « riches » étaient soumis à ces taux : en pratique presque personne ne les payait et ce pour trois raisons :

– L’effet Laffer : personne n’a envie de gagner un dollar ou un euro supplémentaire pour que l’état lui en prenne 97%. Il y a donc aucune incitation à travailler davantage et à entrer dans une tranche d’imposition jugée spoliatrice.

– Le choix de la dernière tranche : pour faire partie de la dernière tranche il faut aujourd’hui gagner plus de 440,000 dollars, 8 fois moins qu’en 1950 (en dollars constants pour un couple marié) ! Par conséquent, le taux supérieur le plus élevé ne concernaient qu’une partie infinitésimale de la population à cette époque (moins de 10,000 personnes contre près de 4 millions aujourd’hui selon les registres de l’Internal Revenue Service).

– Les niches fiscales, dont la quantité n’a d’égale que la créativité de nos politiques.

Ce qui importe n’est donc pas le taux marginal de la dernière tranche, mais le taux effectif : quelle proportion du revenu est payée en impôts ?

Malheureusement peu de données sont disponibles pour la période précédent 1979. Cependant, on observe clairement une baisse du taux d’imposition pour tous, et particulièrement pour les personnes les plus modestes (de 7,5% à 1,5%) et les classes moyennes (de 18,9% à 11,5%). Le taux effectif des 10% les plus aisés est passé quant à lui de 29,6% à 27,2% entre 1979 et 2010, il était estimé à 31% dans les années soixante. Le fameux 1% assume aujourd’hui 37% de l’impôt sur le revenu contre près de 21% en 1958.

Notons également que concernant les gains de capital des individus, le taux effectif d’imposition est plus élevé aujourd’hui qu’il ne l’était dans les années 1960 !

Les « riches » ne se sont donc pas enrichis parce qu’ils ont payé moins d’impôt mais bien parce que leurs revenus ont augmenté (et pas au dépend des autres comme nous le démontrerons un peu plus loin). La question demeure pourquoi ?

3. Les autres explications

« Une idée fausse mais claire et précise aura toujours plus de puissance dans le monde qu’une idée vraie mais complexe »

Alexis de Tocqueville

Le Capital au XXIème siècle se veut être « la théorie unifiée des inégalités », comme le proclame un autre oint du seigneur, Paul Krugman. Cependant, sa seule contribution au débat et à la recherche est la collecte de données, dont on peut légitimement douter de la validité.

Les inégalités et sont un phénomène beaucoup plus complexe que Piketty veut bien le faire croire. Sans prétendre connaître la réponse définitive aux problèmes posés par son ouvrage, je vais tenter d’apporter quelques éléments de réflexion.

Une des premières explications possible est que nous nous trouvons au début d’une nouvelle courbe de Kuznet, phénomène mis en évidence par l’économiste du même nom en étudiant la révolution industrielle. Cette dernière a d’abord accru les inégalités car la croissance venait principalement du capital physique et peu de personnes savaient manipuler les nouvelles machines (ce qui leur permettait de négocier des salaires beaucoup plus élevés). Attirés par les nouveaux secteurs industriels à haut revenus, les agriculteurs se sont progressivement reconvertis et le capital humain est devenu de plus en plus important. Ce transfert de la main d’oeuvre de l’agriculture vers l’industrie, associé à l’exode rural, a peu à peu réduit les inégalités. Piketty le mentionne dans son livre mais n’imagine pas que nous puissions vivre une situation similaire aujourd’hui.

La révolution technologique majeure que nous vivons et la mondialisation changent nos modes de consommation et de production. Il ne serait pas idiot de considérer que les inégalités sont le fruit de l’émergence du secteur quaternaire, celui de la connaissance. Les secteurs de la haute technologie sont d’ailleurs ceux qui recrutent le plus facilement et offrent des salaires très confortables par rapport aux services ou à l’industrie. Les rigidités du marché du travail, le fiasco de la formation professionnelle, le déclin de l’enseignement supérieur et la méfiance des politiques vis à vis d’entreprises comme Google ou Amazon n’aident en rien l’évolution du capital humain qui pourrait améliorer les conditions de tous.

Cette transition repose aussi sur des choix personnels en terme d’éducation et les tendances de ces dernières années ne risquent pas de réduire les inégalités.

Savez-vous qu’il sort aujourd’hui des universités américaines davantage de psychologues que d’ingénieurs ? Ou que le nombre de diplômés en informatiques en 2007 n’est guère plus élevés qu’en 1987 ?

Aux États-Unis, le coût d’une année dans une université donnée est exactement le même quelque soit la matière étudiée. Le choix dépend donc principalement des préférences et des capacités personnelles. En divisant les matières en fonction des perspectives de carrière (déterminées par le taux de chômage, les salaires etc.) on peut identifier trois groupes :

– Faibles perspectives (chômage de 6,8%, salaire moyen de 55000$) : littérature, psychologie, langues étrangères, histoire, arts, études religieuses…

– Perspectives moyennes (chômage de 5,5%, salaire moyen de 70000$) : architecture, commerce, économie,

communication…

– Perspectives élevées (chômage de 4,8%, salaire moyen de 97000$) : mathématiques, informatique, ingénierie, physique…

Et voici la tendance des 20 dernières années aux États-Unis, en base 100 pour 1987.

Depuis 1987 le nombre de diplômes dans des secteurs offrant un faible salaire et ayant un taux de chômage élevé a augmenté beaucoup plus rapidement. Cela fait bien entendu pression sur des salaires déjà bas et ne facilite pas l’emploi dans des domaines déjà saturés… Il faut de tout pour faire un monde, mais s’il y a de moins en moins de personnes maîtrisant les technologies et les secteurs d’avenir, il ne faut pas s’étonner de la montée des inégalités.

Ces choix sont bien sûr influencés par des politiques d’éducation, mais le moins que l’ont puisse dire c’est qu’elles sont inefficaces car elles aboutissent à des dettes faramineuses pour des diplômes dont la valeur décline continuellement.

Je ne connais pas la situation de la France sur ce sujet, les données étant plus difficile à dénicher, mais je ne serais pas surpris qu’elle soit aussi lamentable.

Une autre explication possible à la montée des inégalités est l’évolution des structures familiales. Selon des économistes de l’Université de Pennsylvanie elle en est d’ailleurs le principal facteur. De nombreux indicateurs (notamment ceux de Piketty) sont calculés à partir des ménages. Hors depuis la fin les années 1960, on observe deux tendances :

– L’explosion du nombre de divorces, qui touche davantage les classes populaires et diminue la richesse par ménage.

– Une sélection sociale plus importante : les personnes choisissent de plus en plus des conjoints dont l’éducation et les revenus sont semblables.

Ces deux phénomènes augmentent mécaniquement les inégalités et sont le reflet d’une évolution de la société qu’aucune taxe ne saurait « corriger ».

Un autre explication que nous avons déjà mentionnée concerne le patrimoine. La politique monétaire keynésienne actuelle qui consiste à baisser les taux et donner quasi-gratuitement des liquidités à quelques institutions financières en bon terme avec la banque centrale fait monter artificiellement le prix de certains actifs comme les actions, principalement détenues par les personnes aisées.

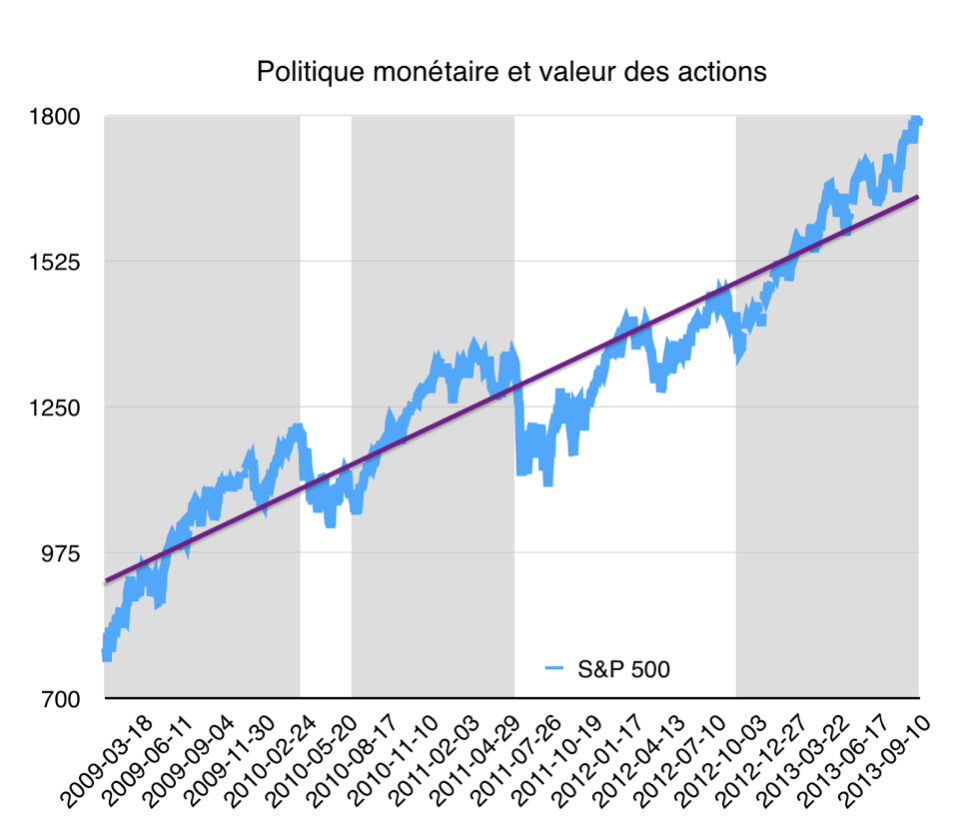

Comme nous pouvons l’observer aux États-Unis, les politiques monétaires accommodantes (zones grisées) ont toujours amené le cours de la bourse au dessus de la tendance historique. La banque centrale européenne a malheureusement décidé de prendre le même chemin.

Il me semble également essentiel de clarifier un point crucial : tous les indicateurs montrent que les inégalités au niveau mondial diminuent et aucune tendance claire ne peut être définie pour chaque pays. Que ce soit dans des nations développées ou en développement, l’évolution est tout à fait diverse et semble être spécifique pour chacune d’entre elles.

Pour l’anecdote, dans des pays comme l’Autriche, la République Tchèque ou la Suède, les inégalités sont bien inférieures à celles qu’a connues l’U.R.S.S. entre 1970 et 1990. Comment ? Nous aurait-on menti sur le collectivisme ?

En se focalisant sur l’écart entre les salaires ou les patrimoines et non leur progression générale nous oublions l’essentiel : le niveau de vie.

4. Inégalités et prospérité

» Le vice inhérent au capitalisme consiste en une répartition inégale des richesses. La vertu inhérente au socialisme consiste en une égale répartition de la misère. »

Winston Churchill

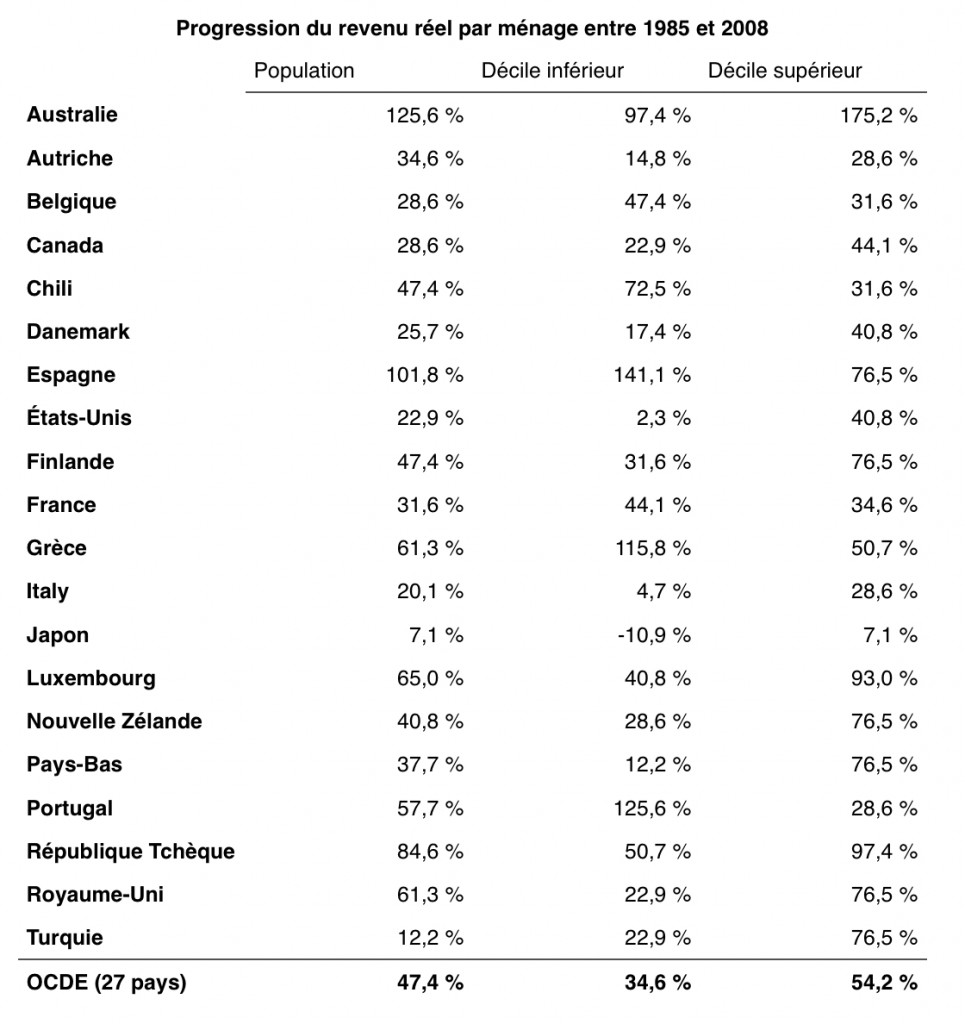

Contrairement à ce que sous-entend l’idéologie ambiante, un accroissement des inégalités ne signifie pas un appauvrissement de certaines classes de la population au bénéfice d’une petite élite. Pour preuve voici la progression des revenus réels de la population dans son ensemble, du décile inférieur (les 10% les plus modestes) et du décile supérieur (les 10% les plus aisés) dans différents pays sur la période 1985-2008 (données de l’OCDE):

Le seul pays dans lequel les 10% les plus modestes ont vu leur salaire réel diminuer est le Japon. Les revenus du décile supérieur ont en moyenne augmenté plus rapidement, mais TOUT LE MONDE a progressé ! Notons qu’en France, en Belgique, en Espagne, au Portugal, en Grèce ou au Chili, les revenus du décile inférieur se sont accrus plus vite que ceux du décile supérieur.

Selon les nations unies, près d’un milliard de personnes sont sorties de l’extrême pauvreté ces vingts dernières années. Non pas grâce à une redistribution massive, mais à une plus grande liberté économique et à la mondialisation. Aucun système humain n’est parfait, mais si l’augmentation des inégalités est la conséquence de l’amélioration des conditions de vie de milliards d’individus, peut-on forcément s’en plaindre ? J’attends toujours une meilleure alternative…

5. La mobilité sociale

« Les hommes n’étant pas dotés des mêmes capacités, s’ils sont libres, ils ne sont pas égaux, et s’ils sont égaux, c’est qu’ils ne sont pas libres »

Alexandre Soljenitsyne

Thomas Piketty consacre une partie importante de son livre à la mobilité sociale : 9 pages (774-782). Cela en dit long sur sa volonté de répondre à une question cruciale : les riches sont-ils toujours les mêmes ?

Ce qui rend les inégalités acceptables dans une société est la capacité pour chacun de pouvoir améliorer son sort d’où qu’il vienne. Dans une économie libre, seule la valeur créée compte et le rôle du système éducatif est déterminant pour permettre à tous le développement de ses compétences (je vous laisse juge du bilan de notre mammouth). Malheureusement l’omnipotence de notre État et le dévoiement de la loi au profit de certains groupes décidés à protéger leurs rentes détruit un bon nombre d’opportunités, le plus souvent au détriment des plus modestes.

Étant donné la longueur de cet article je vais vous libérer avec un dernier graphique explicite.

* L’élasticité intergénérationnelle des revenus est un indicateur qui, pour faire simple, représente la probabilité d’avoir les mêmes revenus que ses parents. Plus elle est faible, plus la mobilité sociale est élevée.

Les chiffres de notre oint du seigneur et les conclusions qu’il en tire sont hautement biaisées par une idéologie qui confond égalité des chances (pour laquelle il y a beaucoup à faire comme le chèque éducation) et égalité de résultat (qui n’a jamais amené la prospérité). Pour réduire les inégalités, Piketty préfère au fond appauvrir les riches plutôt qu’enrichir les plus modestes, ce qui n’est pas ma conception du progrès.

Avec plus de 200.000 exemplaires vendus aux États-Unis, le Capital au XXIème siècle fait entrer l’auteur dans un club prestigieux : le 1% les plus aisés en terme de revenus. Celui des grands économistes attendra…

Annexe : Pourquoi r>g

Tout d’abord voici la première « loi » énoncée par Piketty, qui est tout simplement une identité comptable :

![]()

La deuxième loi est la suivante, connue depuis plus de 50 ans et toujours énoncée par l’auteur :

![]()

Nous substituons cette deuxième loi dans notre première égalité ce qui nous donne :

![]()

En divisant par le taux d’épargne les deux côtés de l’égalité nous obtenons :

![]()

Le taux d’épargne multiplié par le revenu national est tout simplement le revenu épargné en un an, et les revenus du capital correspondent aux revenus provenant de l’épargne. Nous parlons bien ici de flux et non de taux, ce qui nous permet de réécrire :

![]()

On peut déduire de l’égalité précédente :

Autrement dit, si sur le long terme r n’était pas plus grand que g, les épargnant récupéreraient toujours moins que ce qu’ils ont mis de côté et s’appauvriraient. En plaçant 100 (revenu épargné) il ne recevraient par exemple que 90 ou 80 (revenu de l’épargne) année après année. L’incitatif à épargner serait donc nul, tous les revenus seraient consommés et aucun investissement n’aurait lieu.

Auteur: Romain Metivet

Romain Metivet est économiste et dirigeant d'une entreprise dans les nanotechnologies.

spartacus

15 juillet 2014Piketty est un fonctionnaire, il préfère parler d’égalité que d’équité.

L’inégalité n’a jamais été préjudiciable, c’est la pauvreté qui est préjudiciable.

Quand les gens voient un multi-millionnaire vivant à côté d’un multi-milliardaire, habituellement ils ne se sentent pas un sentiment de dégoût et d’indignation pour les pauvres millionnaires.

Ils ne demandent au milliardaire de payer de l’argent pour le millionnaire afin qu’ils puissent avoir un niveau de vie plus équitable.

Ce n’est pas grave si le milliardaire a cinq, 10 ou 100 ou 1000 fois la richesse du millionnaire. Ce qui importe est que les deux individus sont en sécurité, en bonne santé, et ont assez de revenus pour apporter leur familles confort et le bonheur.

Le fait est sans appel que les pauvres d’aujourd’hui aux États-Unis ou en France sont encore mieux lotis que la majorité du reste du monde.

Le vrai problème dans la vie n’est pas l’inégalité financière entre les individus, mais l’équité financière.

Pour en savoir plus:

http://lequidampost.fr/reduire-les-inegalites-ne-reduira-jamais-la-pauvrete/

bruno

15 juillet 2014Ce qui me surprend dans tout ce débat (que ce soit les pro- ou les anti-Piketty), c’est que jusqu’à maintenant je n’ai vu personne parler de la notion de risque, pourtant absolument cruciale pour y comprendre quelque chose.

C’est quand même un des premiers trucs qu’on apprend en finance de marché : dans tout revenu d’actif (ou « revenu du capital » pour parler le langage Piketty), il y a une part « risk-free » et une part « at risk », et une des fonctions essentielles des marchés est de permettre la découverte du « prix de marché du risque ».

En l’absence de risque, on aurait r = g. Tous les rendements seraient égaux au rendement sans risque, c’est à dire le taux d’intérêt de long terme, lui-même égal sur le long terme au taux de croissance nominal.

Le problème, c’est qu’un tel système reste une vue de l’esprit car en l’absence de risque il n’y aurait plus de destruction créatrice, plus d’entrepreneurs, la croissance tendrait d’abord vers zéro, puis tout finirait par s’effondrer (cas des anciens régimes communistes).

Le r > g n’existe que grâce à la composante risquée, et la partie r – g > 0 représente tout simplement le prix de marché du risque. On voit d’ailleurs mal comment des investissements pourraient avoir lieu si le risque afférent n’était pas rémunéré.

Contrairement aux idées de M. Piketty, les marchés fonctionnent tout à fait bien et c’est d’ailleurs une de leurs fonctions essentielles que de « découvrir » en permanence le prix du risque.

En conclure que cela signifie que la richesse des riches doive nécessairement s’accroître sur le long terme plus rapidement que la croissance économique est une aberration. Si c’était le cas, au bout d’un temps suffisamment long, il ne resterait plus qu’un seul riche détenant 100% du capital, ce qui est absurde.

Le r > g est vrai en moyenne sur des actifs risqués, seulement on ne sait jamais à l’avance quels investissement vont surperformer ! (c’est la définition même du risque).

Le « g », quant à lui, ne représente que la croissance obtenue en additionnant les surperformances et les sous-performances.

Tout ce que dit le « r > g », c’est qu’en prenant des risques, vous serez en moyenne plutôt gagnant, mais sans aucune certitude, sinon il n’y aurait pas de risque.

Il y a également un « biais du survivant » dans la vision de Piketty : en regardant « les riches », on regarde en fait ceux pour qui le risque a été payant a posteriori, et on ignore tous ceux dont la prise de risque s’est soldée par une perte.

Enfin, n’importe qui peut s’exposer à du risque entrepreneurial s’il le souhaite, même avec quelques centaines d’euros seulement. Grâce au développement des marchés financiers, l’avantage comparatif du « riche » en terme de performance de son patrimoine (« r > g ») est aujourd’hui plus limité que jamais dans l’Histoire, même s’il reste encore important, notamment à cause de toutes les barrières que l’Etat s’échine à mettre en face des « petits » épargnants (refus de la retraite par capitalisation, réglementations et interventionnisme visant à canaliser l’épargne populaire vers la dette publique au lieu des investissements productifs, fiscalité décourageante, etc).

Rsistant Valaisan

15 juillet 2014Je verrais un élément important à ajouter :

– les dividendes, grande marotte des collectivistes en tout genre, c’ est finalement un truc d’ épargnant, de bon père de famille. Ce n’ est pas un hasard, si actuellement ils sont ridicules (en pourcentage). C’ est exactement ce qu’ « ils » veulent (les grands maîtres tireurs de ficelles des marchés) ; tuer le rendement pour tuer l’ épargnant… Alors oui, en termes absolus les dividendes sont actuellement plus importants que jamais, mais sans commune mesure avec les niveaux de valorisation. Et tous les faiseurs d’ opinion mainstream de sauter sur l’ occasion de dénoncer les « dividendes records »…

– les vrais « riches », qui profitent à fond des « inégalités », ne s’ enrichissent pas grâce aux dividendes, mais aux plus-values. Personnellement je ne les appellerai pas « investisseurs » mais « spéculateurs ». Ils adorent les politiques keynesiennes et il suffit de voir les valorisations actuelles des différentes classes d’ assets pour s’ en convaincre, gonflées à bloc par des politiques monétaires suicidaires.

La boucle est bouclée… Piketty, idiot utile au service de ceux-là même qu’ il prétend dénoncer.

CharlesM

14 juillet 2014Interview très subtile de Piketty dans rue 89 en 2011:

« Mais personne n’a besoin d’un propriétaire à qui payer son loyer, on peut être soi-même propriétaire, c’est très différent comme logique. Quel est l’intérêt d’avoir Liliane Bettencourt qui touche des dividendes ? On sait bien que L’Oréal, dans la compétition mondiale, peut se passer de Liliane Bettencourt »

C’est tellement idiot que je ne peux pas croire un instant qu’il le pense vraiment!

Pourquoi Piketty est il devenu aussi subitement un idiot hyper-utile, promu mondialement par tous les media, les universitaires et l’establishment néo-keynésien? au moment où le FMI fait des appels répétés à des ponctions mondiales sur le capital? Veut on préparer les esprits à des vagues de confiscations du capital pour renflouer des états providence en naufrage?

FrancisC

14 juillet 2014L’expression « sciences économiques » est un abus de langage. À la base de toute démonstration en économie, il y a un credo politique.

La critique dans le présent article est intéressante, mais le livre de Piketty ne s’analyse pas. On y croit ou on n’y croit pas a priori. Le rappel du cas Trofim Lyssenko est très pertinent.

Ce qui est plus préoccupant, c’est le succès du marxiste / communiste Piketty (y compris dans le monde anglo-saxon) qui intelligemment écrit son livre en anglais pour une large diffusion, alors que d’autres livres comme la « Tyrannie Fiscale » de P. Salin passe inaperçu.

Cela donne une idée de la religion dominante aujourd’hui.

Merci tout de même pour l’article.

Pascale

14 juillet 2014La réponse à votre questionnement sur la différence de traitement entre les socialistes et les libéraux dans cette excellente vidéo :

http://www.youtube.com/watch?v=kxNp4JsiZXQ

Bruno

14 juillet 2014Excellente vidéo qui devrait être projetée dans les collèges et lycées plutôt que les nombreuses inepties peuplant les ouvrages de soit disant economie dont on abreuve nos enfants et qui fait plus les déformer que les éduquer.

yannick

14 juillet 2014Excellent article, bravo !