Cela fait plusieurs années que je maintiens pour les lecteurs de l’IDL (et pour ma propre édification) un portefeuille « type » pour permettre à ceux qui voudraient gérer leur épargne d’avoir un canevas de réflexion, les principes étant plus importants que les différentes composantes.

A la fin de 2019, début 2020, les marchés financiers envoyaient des signaux suggérant que nous étions sans doute en train de rentrer dans des périodes où il fallait essayer de ne pas perdre d’argent plutôt que d’essayer d’en gagner.

Prenant en compte cette réalité, J’avais construit ce portefeuille type autour de deux parts bien distinctes.

- Une part offensive, 10 sociétés cotées à la bourse de Paris qui avaient toutes une caractéristique commune, ne rien à voir avec l’état français

- Une part défensive, constituée d’obligations Chinoises pour 2/3 et d’or pour 1/3

Et j’ai géré ce portefeuille en maintenant chacune des deux parties à 50% tout e temps (en rebalançant régulièrement). Je procédais de la même façon à l’intérieur de chaque partie du portefeuille, en rebalançant régulièrement chaque action à 10 % du portefeuille agressif, tandis que dans le portefeuille obligataire , je maintenais les obligations chinoises à 2/3 et l’or à 1/3.

Le but était de montrer comment gérer de façon défensive (ce qui est nécessaire quand il y a plus d ;idiots que d’argent) en s’appuyant sur quelques principes simples, que voici.

- Ne pas essayer de faire du « timing », en restant investi tout le temps.

- Bâtir un portefeuille qui garde d’importantes possibilités de hausse même si je suis très inquiet, au cas où les choses tourneraient bien.

- Mais avoir la moitié des capitaux investis dans des actifs qui devraient monter si les choses tournent mal, et donc, protéger le portefeuille contre les baisses éventuelles de la partie offensive.

- Avoir un système automatique qui me fait racheter ce qui a beaucoup baissé et vendre ce qui a beaucoup monté.

Ces points importants étant précisés, regardons comment ce portefeuille a fonctionné depuis le début de 2020.

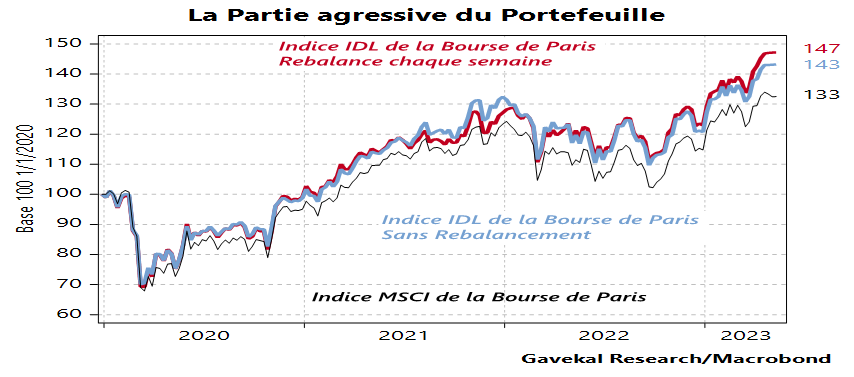

Commençons par la partie agressive.

Résultats

En rebalançant chaque semaine (ce que personne de raisonnable ne ferait) : + 47 % (ligne rouge)

En ne rebalançant pas chaque action depuis le premier jour (ce qu’on sans doute fait les flemmards) : + 44 %. Cout de la flemme : 3 % moins les frais de transactions.

En achetant l’indice de la bourse de Paris: +33 %. Quelqu’un m’aurait dit début 2020 que la bourse de Paris allait monter dans les trois années qui venaient de 33 %, je ne l’aurai pas cru…

Conclusion : Le re balancement a ajouté 3 points à la performance et acheter les valeurs qui n’avaient rien à voir avec l’Etat Français en a rajouté 10.

Mettre entre 10 et 13 points à l’indice de Paris en un peu plus de trois ans me parait bien et devrait satisfaire les lecteurs. Dans la parie agressive, éviter les valeurs qui ont quoique ce soit à faire avec l’Etat Français est de loin la règle la plus importante.

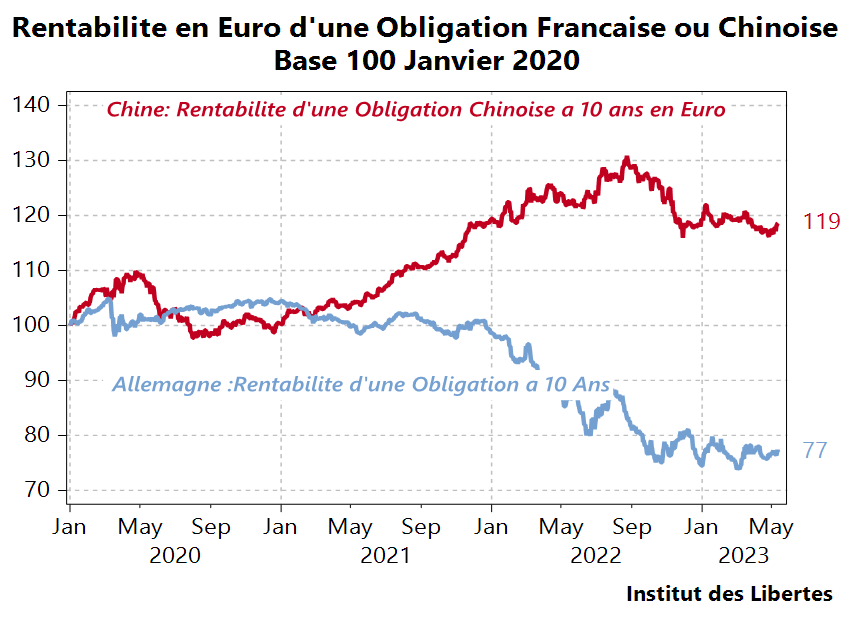

Venons-en à la partie défensive.

Commençons par la partie obligataire.

Dans des circonstances normales, j’aurais dû recommander aux lecteurs d’investir dans des obligations à 10 ans de l’Etat Français.

A la place, j’ai dit aux lecteurs de les remplacer par des obligations chinoises tant la valorisation et les fondamentales des placements en revenu fixe en Europe m’inquiétaient.

Voyons le résultat de cette recommandation.

Que voila une bonne décision.

Je suis prêt à parier que la quasi-totalité des portefeuilles gérés par les grandes banques à Paris avaient entre 30 % et 50% d’obligations françaises dans leurs portefeuilles en placement « défensif » Perdre 23 % en capital sur une telle position est donc un désastre.

En revanche, les obligations Chinoise m’ont donné un robuste 19 %, ce qui est bien.

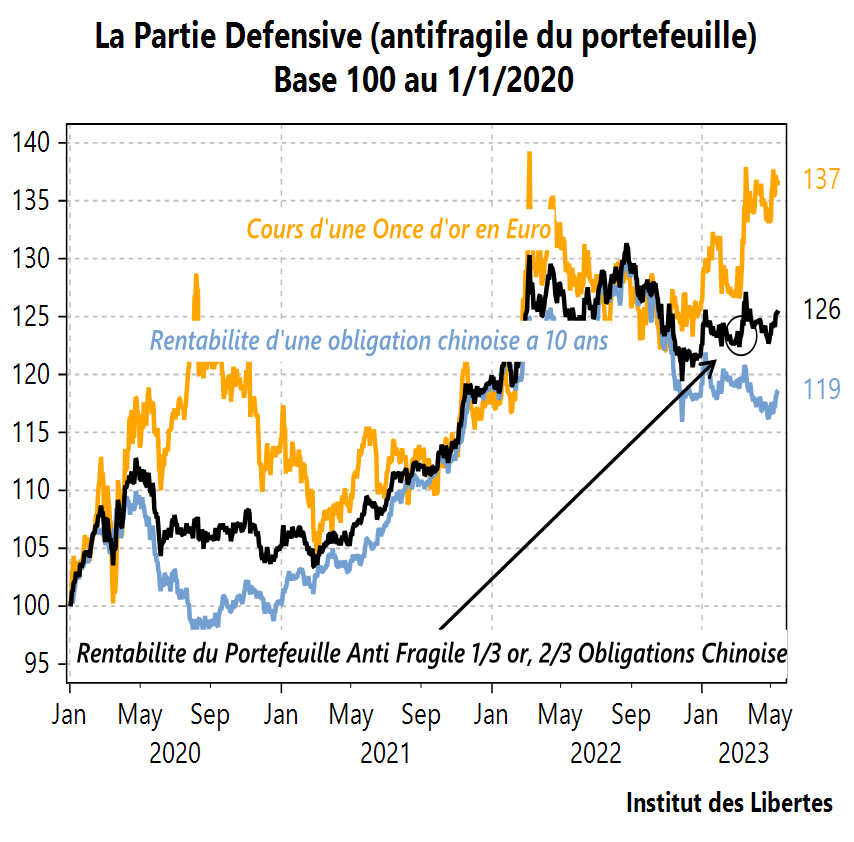

Venons-en au « mix » or (1/3), obligations chinoises (2/3) qui constitue le portefeuille défensif.

Les Obligations Chinoises m’ont donné un bon 19 %, l’or un remarquable 37 % et le mix entre les deux 26 %.

La partie défensive du portefeuille est donc montée de 26 %, ce qui est très bien pour une position défensive.

Gagner là où l’on espérait ne pas perdre est très satisfaisant intellectuellement.

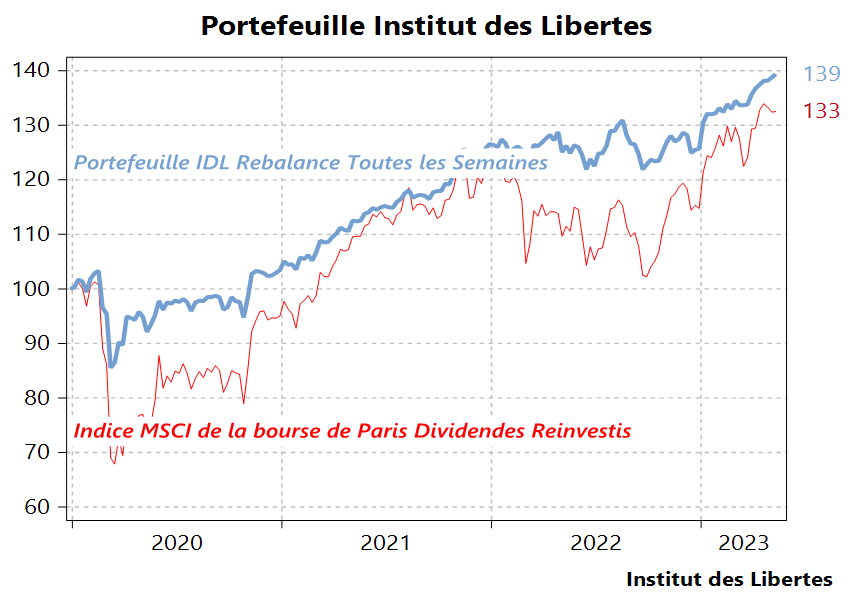

Reste enfin à combiner les deux, en rebalançant régulièrement entre équipe offensive et équipe défensive pour que ce petit monde reste bien à 50/50 tout le temps, pour ensuite comparer le résultat à l’indice de la bourse de Paris.

Le résultat est très satisfaisant.

Le portefeuille IDL met six points à l’indice de la bourse de Paris mais est beaucoup moins volatile, évitant en grande partie les gamelles de 2020 et de 2020.

J’ai donc réduit le risque et accru la performance, ce qui était mon but.

Conclusion.

Un point très important émerge de cette étude.

Ce qui fait la différence, ce n’est pas ce que j’ai en portefeuille, mais ce que je n’ai pas, des obligations françaises et des valeurs liées à l’Etat Français.

C’est une leçon qu’il faut méditer quand vous analysez votre portefeuille : quelle partie de mon portefeuille n’a aucune chance de monter et, en fait, risque de baisser.

Un portefeuille qui aurait été ½ en obligations à 10 ans françaises et ½ dans l’indice de la bourse de Paris serait aujourd’hui à 104 contre 100 début janvier 2020, et 139 dans le portefeuille IDL. Sa performance aurait été détruite par une partie défensive mal pensée, ce qui est paradoxal.

Il faut passer au moins autant de temps à sélectionner les joueurs qui vous empêchent de prendre des buts qu’a choisir ceux dont vous espérez qu’ils vont en marquer.

C’est en tout cas ce que cinquante ans d’expérience m’ont appris.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

gillou

14 novembre 2023Bonjour,

J’ai des petits revenus, et je vois que les obligations raportent un peu près 3% par ans, j’ai actuellement un LEP (livret d’épargne populaire) plafonné à 10000euros max qui me rapporte 6% ça me semble plus intéressant, ou alors il y a quelque chose qui m’échappe?

Pour ce qui est du broker DEGIRO c’est bien ou il y a mieux?

et pour acheter de l’Or j’ai vu cette recommandation: ZKB GOLD ETF-AA CHF

mais après recherche on ne peut pas l’acheter sur un compte en France, il y a peut-être une astuce? ou un équivalent accessible en France? ou alors c’est une erreur il faut éviter les ETFs même sécurisé comme celui-ci?

merci d’avance! 🙂

José Manuel

30 novembre 2023Amundi ETF GOLD https://www.amundietf.lu/fr/particuliers/produits/commodities/amundi-physical-gold-etc-c/fr0013416716

PHILIPPE THARY

18 septembre 2023Bonjour Monsieur Gave, Merci pour vos brillantes analyses et votre envie des les partager. je suis un des auditeur assidu et j bien que pas forcément bien riche mais disposant d’un peu d’épargne j’essaie du suivre vos conseils car je vous rejoint pleinement sur les constats que vous dressez. Concernant les obligations chinoises dont vous parlez , pouvez me m’indiquer quelles sont celle a retenir quel est leur nom pour que je fasse des recherches dessus..?

Vous remerciant par avance.

Bien cordialement

Philippe THARY

wollaston

21 août 2023Simple, clair , efficace ! Comme toujours. Merci Monsieur Gave.

Question : j’ai essaye de concevoir un tableur excel qui me permette de suivre la répartition de mes actions en fonction de leur cours (pour les reventiler) et je dois constater a regret que j’ai conçu une usine a gaz qui marche mal. Avez vous un tableur simple ou connaissance d’un logiciel pour faire cela ?

LAFARGE

18 juillet 2023J’ai un avis favorable à l’analyse des composantes du portefeuille type de l’institut des libertés.

C’est pour cela que je veux essayer ce type d’investissement.

Julien

12 juin 2023Bonjour,

Faut-il réinvestir dans le portefeuille tout les mois / trimestre ? ou seulement placé une somme et seulement rebalancer le portefeuille tout les trimestres ?

Ex : faut-il investir 500 euros tout les mois ou 5000 euros une seule fois

Je suis novice, merci pour votre réponse

Merci

Elie

23 juin 2023La décision de réinvestir régulièrement ou de placer une somme unique dépend de vos objectifs et de votre stratégie. Investir régulièrement peut lisser les fluctuations du marché, tandis qu’un investissement forfaitaire permet de profiter immédiatement de l’appréciation potentielle des actifs. Les deux approches ont leurs avantages et leurs inconvénients.

Si vous êtes novice, il est préférable pour vous de démarrer à 500 euros / mois. 🙂

Prenez en compte votre tolérance au risque et votre situation financière avant de prendre une décision.

Jérôme

4 juin 2023Bonjour à tous. Pour les obligations, vaut-il mieux prendre un ETF avec une « politique » de capitalisation ou de distribution ? J’ai l’impression que les performances sont similaires avec juste la différence du coupon. Merci d’avance

elie

9 juin 2023Le seule différence est bien celle que vous avez souligné Jérôme. 🙂

Luc

11 juin 2023la difference est aussi le traitrement fiscal dividende plus value dans divers pays meme europe .

Rumeau

25 mai 2023Bonjour Charles

Quelle obligation chinoise dois je acheter ?

Nicéphore

21 mai 2023Bonsoir M. Gave et merci.

Une question me taraude cependant : lorsqu’on dit, par exemple, que le CAC a pris 33% depuis 2020 (ou l’indice MSCI a pris X% depuis X années), est-ce une véritable croissance ou est-ce une illusion dû à l’explosion considérable de la masse monétaire ces décennies (en gros : est-ce que ce sont les actions qui ont montées ou le cours de la monnaie qui a baissé) ? Rapportées au prix de l’or (étalon bien plus fiable que l’euro ou le dollar, vous en convenez), les performances du marché des actions sont-ils si mirobolantes ?

Elie

23 juin 2023La performance d’un indice boursier peut être influencée par des facteurs tels que l’inflation et la politique monétaire. Les pourcentages de croissance rapportés peuvent être affectés par ces éléments. L’évaluation de la performance des actions par rapport à d’autres actifs dépend des préférences individuelles des investisseurs.

Jepirad

18 mai 2023C’est une méthode sécurisée pour ainsi dire. Perso je fais du trading et 2,3 fois mieux. Cdt

Sophie

17 mai 2023Merci pour cet article.

Aujourd’hui gardez vous la meme allocation des 2 parties du portefeuille?

Memes actions?

Vildier Jacky

16 mai 2023De quelle façon un petit porteur peut investir chez Gavekal? Merci

Dufournet jean-Paul

16 mai 2023Je l’ai donné il y a 48 h mais je ne la vois pas dans les contributions de vos lecteurs

Y -a- t-il un probléme et vais-je pouvoir le visionner. ?

Merci

Wlad

16 mai 2023Au final est-ce que le profil Flemmard ne s’en sort pas mieux en terme de résultat net une fois déduits les frais de courtage hebdo ? Merci pour vos articles et émissions sur IDL M. Gave – tres instructif, ça éveille !

Soufiane

21 mai 2023Oui c’est ce que je pense aussi. L’impact des frais est loin d’etre negligeable et n’est pas assez pris en compte par Charles Gave selon moi. Pour limiter l’impact il vaut mieux se contenter de faire des rebalancements de portefeuille une fois par trimestre voir une fois par an.

Paul A.

15 mai 2023Merci beaucoup pour cette analyse du portefeuille de l’IDL et pour vos écrits passionnants chaque semaine !

@Lecomte ; Dufournet jean-Paul ; @Dame Ginette :

Comme déjà indiqué les semaines passées, il existe un ETF investi en obligations du gouvernement chinois (ceci n’est pas une recommandation d’achat):

– iShares China CNY Bond UCITS ETF ticker : CYBA ou CNYB

Si vous souhaitez pouvoir trouver vous-mêmes des fonds ou ETF selon des critères précis, le site Quantalys dispose d’un moteur de recherche dédié très performant :

https://www.quantalys.com/Recherche

Plus simple d’utilisation, le site Boursorama vous permet également de rechercher des fonds/etf : https://www.boursorama.com/bourse/trackers/palmares/

Testeur

25 mai 2023Bonjour et merci,

Cependant pour iShares China CNY Bond UCITS.

Il n’y a aucune notion de d’échéance ni d’intérêts sur ces obligations.

Ou du moins je n’ai pas réussi à trouver l’information

JEAN-MARIE EDOUARD GLANTZLEN

15 mai 2023Cher bientôt octogénaire

(moi c’st fait !)

Expliquez-nous, SVP, comment il peut être éthique de protéger ses économies avec l’aide d’une dictature ?

Merci mille fois

Raskolnikov

20 mai 2023Justement, n’investissez pas dans l’État Français, c’est ce que Charles vous explique.

Klet

19 décembre 2023Vous n’avez pas bien compris. La Chine n’a pas besoin de votre épargne pour grandir. En revanche la France est en train de mener une politique qui va mener à l’effondrement de l’épargne, notamment l’assurance vie obligataire, dont le rendement est très inférieur à l’inflation et pour longtemps. Mais il y a surtout un risque d’effondrement de l’Euro suite à un défaut d’obligations dans la zone Euro. L’inflation n’est pas la hausse des prix, c’est la chute de l’euro. Si vous préférez investir dans des obligations japonaises, c’est actuellement plus éthique et probablement pas plus mal. Mais l’idée est de limiter l’exposition à l’Euro et au dollars, qui ne pourront pas continuer indéfiniment sans conséquences.

Il n’y a aucune idéologie autre que économique dans les recommandations de M Gave dont il faut comprendre la logique, mais pas forcément reproduire à 100%

SPINELLI

15 mai 2023Bonjour, quelqu’un aurait il déjà fait de travail de lister ETF répliquant les obligation asiatiques, plus précisément je recherche un ETF répliquant les obligations chinoises libellé en yuan (on trouve souvent de l’usd ou de l’eur) , je recherche aussi une obligation de l’état de Singapour (si possible en $ local) pour diversifier la partie obligataire

Louis A.

15 mai 2023Pour acheter des obligations chinoises, un ETF: iShares China CNY Bond UCITS. Coté en euros sur la bourse de Francfort. Code ISIN: IE00BYPC1H27.

Il suffit de chercher un minimum…

Thib

21 mai 2023Oui c’est vrai mais le rendement de cet ETF depuis janvier 2020 est loin d’être comparable avec celui indiqué dans l’article de notre vieux sage…

Jérôme

22 mai 2023Thib, ne serait-ce pas du au caractére distribuant de l’ETF ?

germain

15 mai 2023Une obligation fournit-elle un revenu annuel comme une action un dividende annuel?

Merci de votre réponse!

Paul A.

15 mai 2023Une obligation vous verse un coupon (généralement annuel) qui correspond au versement de vos intérêts jusqu’au remboursement du capital à l’échéance.

Attention il existe aussi des obligations 0 coupon où les intérêts sont versés uniquement à l’échéance lors du remboursement du principal.

Si vous investissez en obligations via un ETF, ce dernier peut être de deux types :

– distribuant c’est à dire qu’il vous verse un coupon correspondant aux intérêts

– capitalisant c’est à dire qu’il réinvestit de lui-même les coupons dans le fonds

Conclusion : la réponse est OUI ou NON selon le type d’obligation et surtout d’ETF que vous choisirez.

Axel Poubelle

16 mai 2023Une obligation est un contrat, donc on met ce que l on veut dans ce contrat. un coupon peut être distribué mensuellement, trimestriellement, semestriellement, annuellement ou pas du tout ! Tous les cas sont envisageables.

DERAULT

15 mai 2023Merci pour ce que vous portez, comme beaucoup à mon niveau je ne sais pas trouver les obligations chinoises et par quel intermédiaire il faudrait passer?

DERAULT

15 mai 2023Merci pour ce que vous portez, comme beaucoup à mon niveau je ne sais pas trouver les obligations chinoises et par quel intermédiaire il faudrait passer?

Christophe Certain

15 mai 2023Bravo

Lecomte

15 mai 2023Percutant et convaincant.

Comme Dame Ginette je ne sais pas trouver les obligations cinoises.

Existe-t-il un ETF à recommander ?

Franck M.

15 mai 2023Bonjour,

Se ce site j’ai trouvé ceci dans les commmentaires.

LU1094612022

C’est ce que j’ai pris, mais attention, mes connaissances sont limitées.

Cordialement.

Louis A

18 mai 2023135city

Dufournet jean-Paul

15 mai 2023Oui c’est une réussite Bravo Monsieur Gave et une leçon pour ceux comme moi qui n’ont fait que rester sur la touche et pour le reste mal choisi les valeurs porteuses de valorisation, MAIS :

1/ le CAC a profité d’une manipulation de la part de nos grandes mains qui font la cote aidés par le jeu mortifère des banques centrales.

2/ vous ne semblez pas tenir compte des commissions d’arbitrage de votre courtier, surtout lorsque l’on « rebalance » le portefeuille plusieurs fois dans l’année et pas plus des impôts sur les dividendes

3 vous ne dites pas sur quel support concret vous investissez sur « l’or »et c’est un gros problème car il y a des risques sur l’or papier et sur l’or physique des coûts importants de stockage mais aussi sur la transaction et l’impôt de plus values.

Enfin il faudrait nous dire comment acheter les « obligations chinoises

Merci de votre attention

Marchand2Tulipes

16 mai 2023UBS prends 1% de frais de garde sur l’or.

Cédric

15 mai 2023Intéressant, au final l’or fait à peu de choses près la même performance que la partie offensive du portefeuille ce qui en dit long…

Soufiane

15 mai 2023Merci pour votre recap j’ai tout de meme une question.

En ce qui concerne les obligations francaises, les fonds euro en sont truffes.

Mais un particulier qui avait un fond euro en 2020 n’a pas vu ce fond euro s’effondrer de 23%.

Les rendements du fond euro etant de 1 ou 2%, sont portefeuille a legerement augmente.

D’ou ma question, ou est passe la perte ??

Merci,

Soufiane

Jean-François

15 mai 2023A mon avis tu n’as une perte que si tu vends l’obilgation. Si tu laisses l’obilgation aller à terme alors il n’y a pas de soucis.

Godefroy

15 mai 2023Bonjour Soufiane, la perte est matérialisée lorsque l’assuré veut récupérer ses fonds. L’assureur est obligé de revendre les obligations avant leur maturité afin de rendre le capital à l’assuré et c’est à ce moment là qu’il prend sa perte ou son bénéfice.

Cela n’a pas d’impact sur le particulier tant que trop de monde ne sort pas en même temps de ce type de placement. Si c’était le cas l’assureur risquant la faillite peut donc bloquer les fonds de ses assurés (Loi sapin II) pour ne pas matérialiser la perte et attendre l’échéance de l’obligation.

Le risque est bien présent pour le particulier mais de manière détournée par le défaut de l’assureur.

Il faut partir du principe qu’il n’existe aucun placement sans risque 😉

Godefroy

Sofian

15 mai 2023Car ils ne sont pas encore mark to market, si l’obligation est gardée jusqu’à maturité le principal est remboursé. Si elle est vendue avant maturité il faut intégrer la décote dû à la remontée des taux

Sofian

15 mai 2023Car les obligations en portefeuille des assureurs n’ont pas été mark to market. Si elles sont gardées à maturité le principal sera remboursé, si le porteur décide de s’en séparer avant, il devra intégrer la décote dû à la remontée des taux

Boris

15 mai 2023Tant qu’on ne vend pas, la perte n’est pas réalisée (et si elles conservent ces obligations jusqu’à leur terme les companies d’assurance peuvent éviter la perte et récuperer le capital initial).

Le problème c’est que si tout le monde demande à récuperer son capital maintenant elles sont obligées de vendre à perte sur le marché secondaire et ne peuvent pas faire face.

C’est la meme histoire que les banques améericaines qui se sont effondrées ces dernières semaines. Et il est bien possible que la BCE interviendrait et créeerait des euros pour reprendre ces obligations à leur valeur faciale.

Adrien

15 mai 2023Bonjour soufiane,

La différence est la valeur des obligations non pas celle des fond euros.

La perte en capital d’une obligation n’est accepté que lorsque celle ci est vendue. Tu continues à percevoir les rendements de celle ci donc 1-2%

Les fonds euros n’ont juste pas encore vendus cette obligation déficitaire.

Mais si énormément de monde venait à demander leur fond euros des assurances vies. Tu auras la plupart des banques et assurances exploseraient du a la perte de capital.

noel Capello

15 mai 2023bonjour Soufiane,

tant que ton assureur ou ta banque ne sont pas obligés de vendre leur obligation, la moins value ne se voit pas. Une obligation qui rapporte 1% et d’une durée de vie de 10 ans sera remboursée à son prix d’achat si ta banque peut attendre 10 ans par ex. En espérant ta banque n’ait aucun soucis pendant ce temps.

Si les particuliers revendent massivement leur assurance vie en euro (hausse du chomage par ex), c’est pareil. L’assureur sera obligé de vendre ses obligations à 1% et enregistrera une grosse moins value. C’est à ce moment là qu’on verra les pertes apparaitrent

Mais le pire n’est jamais sur.

noel Capello

15 mai 2023bonjour Soufiane,

tant que ton assureur ou ta banque ne sont pas obligés de vendre leur obligation, la moins value ne se voit pas. Une obligation qui rapporte 1% et d’une durée de vie de 10 ans sera remboursée à son prix d’achat si ta banque peut attendre 10 ans par ex. En espérant ta banque n’ait aucun soucis pendant ce temps.

Si les particuliers revendent massivement leur assurance vie en euro (hausse du chomage par ex), c’est pareil. L’assureur sera obligé de vendre ses obligations à 1% et enregistrera une grosse moins value. C’est à ce moment là qu’on verra les pertes apparaitrent

Mais le pire n’est jamais sur.

Soufiane

15 mai 2023@Jean-Francois oui c’est bien ce que je pense aussi. Mais du coup pourquoi considerer une perte de 23% si cette derniere n’est pas effectivement materialisee ? Cela ne reflete pas ce que l’epargnant a constate sur son portefeuille.

Soufiane

16 mai 2023@Jean-Francois oui c’est ce que je pense aussi. Mais du coup je ne comprend pas pourquoi on comptabilise une perte de 23% sur ces obligations alors que l’epargant qui a mis son argent dedans n’a pas effectivement constate cette perte. Il est plutot a 3 ou 4% de gains.

Dame Ginette

15 mai 2023Merci pour vos conseils, je coche vos cases sauf les obligations chinoises que je ne trouve pas sur les marchés à mon niveau.

Tsinapah

15 mai 2023Un particulier ne peut pas vraiment acheter d’obligations chinoises. Même avec un banque qui les propose comme swissquote le montant minimum est de 150K€ pour les obligations en USD et plus de 1.5M€ pour celles en yuan. Il faut donc se rabbatre sur un etc comme Cuba ou des obligations singapouriennes aussi disponibles chez swissquote. Si vous souhaitez ouvrir un compte swissquote utilisez mon code sponsor skdo93, ça nous fera un petit bonus.

Ventoux

15 mai 2023Bonjour

A voir si c’est possible sur votre Compte Titre Ordinaire (banque en ligne ou autre) ce sont des fonds obligation 100% souveraine

GaveKal UCITS Fund – Gavekal China Onshore RMB Bond – ISIN IE00BHR0MP02 (montant minimum 10000 EUR – Pas de frais d’entrée et frais de gestion de 0.90%)

Schroder International Selection Fund China Local Bonds – ISIN LU0845699338 (Montant minimum 1000 EUR, frais d’entrée de 1% et frais de gestion de 0.65%)

iShares China CNY Bond UCITS ETF USD Acc – ISIN IE00BKPSFD61 (Pas de montant minimum – Pas de frais d’entrée – Frais de gestion de 0.35%)

Il y en a bien d’autres fonds obligataires investis en chine

Aberdeen Standard Investments Luxembourg S.A.

Allianz Global Investors GmbH

AXA Funds Management S.A.

Blackrock

BNP Paribas Asset Management Luxembourg

Credit Suisse Fund Management S.A.

Eurizon Capital S.A.

GaveKal Fund Management (Ireland) Limited

Goldman Sachs Asset Management Fund Services Ltd

HSBC Investment Funds (Luxembourg) S.A.

iShares

JP Morgan

Lombard Odier Funds (Europe) SA

Neuberger Berman Asset Management Ireland ltd

Pictet Asset Management (Europe) SA

Schroder Investment Management (Europe) S.A.

UBS ETF

Mes infos date de fev 2022.

Sofian

15 mai 2023Ce n’est pas grave vous remarquez que l’or performe mieux que les obligations Chinoise. Avec les obligations Chinoise vous avez 2 risques supplémentaires : 1. dévaluation du Yuan 2. Interdiction de possession pour les investisseurs occidentaux

JUPIN

15 mai 2023Je suis comme vous, je ne sais pas, pour un particulier lambda, comment on fait pour investir sur des obligations chinoises, la dessus Mr Gave entretien le mystère, je conseille et débrouillez vous….

Soufiane

15 mai 2023@JUPIN vous rigolez les noms des instruments a utiliser pour investir sur les obligations chinoises ont ete donne sur ce site au moins 150 fois dans de precedents articles. Il suffit de faire quelques recherches…

Paul A.

15 mai 2023@JUPIN vous semblez ignorer les règles en matière de recommandations d’investissement qui empêchent Charles Gave de vous recommander un fonds/etf en particulier, ce qu’il rappelle d’ailleurs régulièrement à toute la communauté de l’IDL.

Thib

14 mai 2023Magistral ! En forme notre vieux sage de la finance …