J’écris assez rarement sur l’or.

Si mes souvenirs sont exacts, la dernière fois que je l’ai fait dans le cadre de l’DL c’était quand son cours était aux alentours de $1900 dollars par once, pour en recommander la vente.

La raison de cette prise de position était simple.

Les banques centrales en général et la banque centrale US en particulier avaient commencé leurs opérations de QE ( = achat d’obligations émises par l’état par la banque centrale) et du coup beaucoup de commentateurs s’attendaient à une forte poussée inflationniste et achetaient de l’or.

Ce n’était pas mon analyse.

Pour moi, à l’époque, le principal danger était, et est encore aujourd’hui la déflation, c’est à dire une baisse généralisée des prix.

Et donc le cours de l’or montait pour de mauvaises raisons ce qui m’avait amener a en recommander la vente tant son prix me semblait excessif par rapport à la valeur d’autres actifs du style belles valeurs de croissance un peu partout dans le monde ou immobilier ici ou là.

Depuis, les pressions déflationnistes se sont accrues et beaucoup de lecteurs me demandent si l’or pourrait être une protection contre la déflation.

La réponse est simple : si nous étions dans un système d’étalon or, la réponse serait oui puisque, à tout moment, je pourrais échanger mon or contre du cash, et que le cash est une protection contre la déflation, la valeur du cash montant à due concurrence de la baisse des prix.

Mais nous ne sommes pas en étalon or, et l’or n’est pas une monnaie.

Certes , pour une partie importante de la population mondiale, l’or est une « Réserve de Valeur », ce qui constitue l’une des trois fonctions essentielles d’une monnaie, mais ce n’est ni un étalon de valeur ni un moyen d’échange.

L’or est donc un placement comme un autre, NI PLUS, NI MOINS et rien ne prouve que sur le long terme, il soit plus à même de conserver sa valeur qu’un portefeuille d’actions bien diversifiée ou que de l’immobilier à New-York ou à Hong-Kong, au contraire .

Cependant, l’or garde sa capacité à protéger le citoyen de base contre un vrai fléau, le contrôle des changes.

Dans le monde aujourd’hui, il y a un certain nombre de pays dont les monnaies sont librement convertibles dans d’autres monnaies librement convertibles elles aussi. Il s’agit en général des monnaies de pays « développés » .

Mais il existe aussi toute une série de pays dont les gouvernements se croient autorisés à empêcher leurs citoyens de constituer leur épargne dans la monnaie de leur choix et qui donc pratiquent cette horreur économique qu’est le contrôle des changes.

Ces pays forcent donc leurs citoyens à épargner dans la monnaie nationale pour réserver l’épargne nationale à l’économie nationale, idée stupide s’il en fut (voir Bastiat).

Ce qui veut dire en termes simples que les citoyens n’ont aucune confiance dans la capacité de ces monnaies à conserver leur valeur sur le long terme, puisque le cours de change est toujours un faux prix et est sans arrêt manipulé par les politiciens.

Ces pays sont en général ceux qui ont connu des dévaluations sauvages, des périodes d’hyper inflation, de nationalisation des actifs appartenant au secteur privé, d’insécurité juridique , de grands moments de non Droit et hélas beaucoup d’entre eux se repèrent parmi ce qu’il est convenu d’appeler ‘les pays émergents » .

Or, depuis plusieurs années, les USA suivent une politique visant à avoir un dollar sous évalué, ce qui rend un certain nombre de ces pays non compétitifs.

Pour retrouver leur compétitivité, il va leur falloir dévaluer.

Nous sommes donc sans doute rentrés dans un cycle de dévaluations sauvages, un peu comme pendant les années 30 et il est à craindre que les contrôles des changes ne se durcissent, ainsi que les contrôles sur les mouvements de capitaux .

C’est ce que l’on commence à voir dans des pays comme le Brésil, l’Afrique du Sud, la Turquie, le Venezuela, l’Argentine…

Que le lecteur s’imagine Brésilien, disposant d’une solide épargne en monnaie nationale, et imaginons que le gouvernement local ait décidé de rendre la diversification internationale de cette épargne très difficile. Notre Brésilien ne pourra pas acheter des positions à l’extérieur du Brésils pour protéger son patrimoine.

Par contre, rien n ‘interdit à notre épargnant d’acheter de l’or produit localement.

Le raisonnement vaut pour l’Inde, la Chine, l’Afrique du Sud…

Notre épargnant n’a pas le choix entre acheter Essilor ou de l’or mais entre avoir tous ses actifs au Brésil , ou en avoir une partie en or, une partie au Brésil.

L’or devient donc la seule façon pour notre Brésilien de se protéger contre la gestion désastreuse de la monnaie nationale et donc l’or se transforme en une espèce de substitut à la diversification internationale dont rien ne dit qu’il est de bonne qualité, mais qui a le mérite d’exister.

Dans ce cas de figure, il est parfaitement légitime pour notre épargnant Brésilien d’avoir une partie de ses actifs en or, mais il faut bien se rendre compte que ce qui rend l’or attrayant, ce n’est pas la rentabilité de l’or sur le long terme, mais bien le contrôle des changes auquel l’épargnant est soumis…

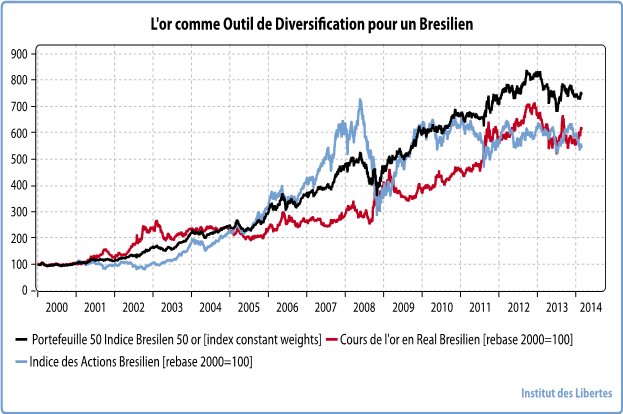

Vérifions, en calculant la rentabilité d’un portefeuille qui aurait été investi constamment 50 % en or et 50 % en valeurs brésiliennes (indice MSCI, rentabilité totale) depuis 2000.

Le voici.

Pour notre Brésilien, non seulement son portefeuille est proche de ses plus hauts et fait beaucoup mieux que chacune des deux parties depuis l’origine, mais en plus la volatilité de ce portefeuille a été très inférieure à la volatilité soit de l’or, soit du marché Brésilien.

Autrefois, dans les marchés financiers, on avait coutume d’appeler la hausse qui suivait une dévaluation une « hausse de misère ». Les boursiers voulaient dire par la que ce n’ était pas une hausse de grande qualité…

Dans les mois qui viennent le cours de l’or va probablement être coincé entre les pressions déflationnistes émanant des pays développés, qui devraient le faire baisser et les dévaluations de nombre de pays émergents qui pourraient le faire monter.

La seule chose que je sais c’est que si j’étais Brésilien ou Argentin, ou Indien ou Chinois, j’aurais de l’or. Comme je ne suis rien de tout cela, je n’en ai pas…

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

Appamée

27 août 2014Question : pourquoi la Chine continentale ( le gouvernement Chinois , plus précisément ) achète-t-elle autant d’or actuellement ?

Appamée

charles gave

27 août 2014Chere Appamee

Bonne question

La Chine, comme la plupart des pays reste extremement discrete sur la gestion de ses reserves de change

Mais il est d’usage pour une banque centrale de garder un rapport fixe entre ses reserves en devises et ses reserves en or.Et comme leurs reserves en devises ont beaucoup monté..

Il n’en reste pas moins que la Chine est aussi l’un des tous premiers producteurs d’or

Sans doute doivent ils de plus acheter leur propre production pour meiux controler leur masse monetaire ?

Amicalement,

cg

Arnaud

19 avril 2014Bonjour,

Le contrôle des changes n’est il pas probable en cas de sortie / d’explosion de la zone EURO?

Cordialement.

Charles Gave

19 avril 2014Absolument, surtout si cela se fait dans le desordre

Amicalement

cg

hardy

3 avril 2014Mr Gave,

Une chose m’échappe parmi tant d’autres , mais celle ci nécessite de votre part si vous le voulez bien une explication . Comment un homme comme vous qui semble partager (c’est la que je me trompe peut être) les analyses de jacques Rueff semble rejetter ses grandes conclusions. Je me perds en conjectures et il serait interessant que vous m’éclairiez vraiment sur ce sujet.

Merci encore de votre blog qui donne à penser , ce qui n’est pas un mince compliment dans les temps que nous vivons

idlibertes

3 avril 2014Cher Monsieur,

Si par « grandes conclusions » vous parlez du Franc Pinay (rueff) indexé sur l’or, je pense que la solution se trouve directement dans la position de Charles gave sur l’or. Si par ailleurs il est question de Keynes, nous n’avons alors pas de problèmes avec Rueff. Enfin, d’une manière générale, depuis les saintes écritures, il existe peu d’hommes qui aient pu avoir raison sur tout. Rueff en fait partie. Rueff a écrit des choses intelligentes et des idiotes, comme tout le monde. Il n’y a pas à « rejetter ses grandes conclusions » , simplement à regarder l’histoire. Cdlt

IDl

hardy

4 avril 2014Je faisais allusions aux conclusions suivantes

1 Pérennité du déficit de la balance des paiements USA

2 Inflation dans les pays créanciers

3 Dislocation du système , La preuve selon lui si je ne me trompe pas (ce qui est loin d’être sur) de cette dislocation étant dans la récurrence de grandes crises monétaires , issues de migrations de capitaux

Il me semblait aussi qu’il avait une proposition concrète pour tenter de sortir de l’ornière et du point 3 .

Qu’il ait écrit des bétises en économie cela je ne puis juger n’ayant pas les compétences suffisantes dans cette discipline, sur d’autres thèmes que ceux liés aux sciences économiques son approche étonnante donne aussi à penser (des dieux et des rois est une lecture que je conseille), l’histoire je tente de la regarder mais elle continue de s’écrire.

idlibertes

7 avril 2014Je ne comprends RIEN à ce dont vous parlez. Si la question est « rueff a trouvé la solution » . A quoi?

Au pb de l’euro????? Il aurait eu du mal ! A comment « ça marche »??? La belle affaire, par définition ce qui a eu été n’est plus et n’était pas . Tout au plus peut -on tenter une transposition ce qui implique un aspect subjectif et je ne vois toujours pas ce que vous demandez CG de faire face à RUEFF. De reconnaitre sa trés sainte parole ? Toutefois, si vous trouvez la saint Graal de « Comment gouverner un pays Economiquement pour les nuls » Par jacques Rueff, je vous en prie, faîtes seulement.

HARDY

13 avril 2014Mr Gave,

Je pense que vous vous méprenez sur mes intentions qui ne sont celles que d’un béotien en économie qui ne tente que de comprendre le monde qui l’entoure. A travers mes diverses lectures j’ai découvert le point de vue de jacques Rueff qui n’est que peu partagé dans les médias, à travers sa grille de lecture on peut envisager que nous vivrions une période de transition ou la monnaie de référence mondiale(le dollar) connue jusqu’à maintenant puisse ne plus continuer à assumer ce role. La solution envisagée par Rueff peut sentir la naphtaline , elle est peut être déshuète je n’en doute pas pourtant lorsque l’on voyage de Dubai à Hong Kong en passant par Istanbul on est surpris quand on est Européen né post 1971 de voir l’engouement pour le metal doré.

Certes ces pays aiment les bijoux mais peut être joignent ils l’agréable au prochain utile.

idlibertes

13 avril 2014Cher Monsieur,

Le fait que les gens aient peur et votent avec « leurs pieds » contre les banques centrales et se réfugient sur une thésaurisation qu’ils espérent perenne que serait l’or appelle deux commentaires.

1/ Cela n’en fait pas pour autant, une monnaie (pas plus que la pierre, autre réflexe de protection)

2/ Tout économiste monétariste digne de ce nom ne voudrait absolument soumettre une monnaie à une contraction inévitable de cette dernière (voir M. Friedman) ,or un systéme basé sur l »or est par essence contracté en sa source (ie il n’existe qu’un certain amas d’or pour tous). Pour autant que l’on puisse aimer malthus, est-il absolument nécessaire de se précipiter à nouveau dans un systéme de shortage déja anticipable? Si la chose vous attrait, surêment, les réserves de pétrole devraient subvenir à cette nécessité morbide? N’ayant pour nous même que très peu de tendance masochiste par les temps qui courrent, nous evitons donc de trop remonter cette allée, si cela vous convient. Offrez donc à Rueff un autre « f » pour son anniversaire (comme faillite?), mous passons notre tour.

Cdlt

Idl

hardy

14 avril 2014Mr,

Si les gens votent « avec leur pieds » comme vous l’écrivez si bien contre les banques centrales c’est qu’ils n’ont pas le moyen de voter différemment à vrai dire , je serais d’ailleurs heureux de savoir comment remplacer un gouverneur (est ce un terme militaire ?) de banque centrale il me semble ne pas avoir été consulté pour l’election de celui ci…

Les gens ont ils peur quand ils achetent de l’or ?, ou font ils comme tout au long de l’histoire de l’humanité s’adaptent ils ?

L’humanité il me semble n’a pas attendu que les banques centrales arrivent pour créer la monnaie qui servait grace à la loi du moindre effort à réduire le coût de l’échange.

l’or en ayant les caractéristiques physiques les plus à même de répondre était donc la monnaie (la pierre est difficile à transporter Mr Gave non ?) . Pourquoi donc diable l’etat est venu s’immiscer dans cette évolution : probablement pour y gagner.

D’ailleurs afin de bien être logique sur le fait que l’or n’est pas monnaie il suffirait que l’ensemble des banques centrales vendent l’or puisque cela ne sert à rien , pourquoi garder donc quelque chose d’inutile non ?

Enfin monétariste ou pas (pas d’ailleurs) puisque les monétaristes n’avaient pas vu le jour l’expansion economique majeure qu’a subie le monde sous le règne de la convertibilité a exigé , sinon provoqué le triplement du stock d’or monétaire : pas mal pour un systeme de shortage anticipable non (c’était déja l’argument du XIX siecle)

idlibertes

14 avril 2014Cher Monsieur,

Je pense avoir exprimé mon opinion. je vous laisse la votre. Rompons là.

lilou

1 mars 2014Cher Charles

je vous lis depuis des années..

Nous avons même échangé par mail il y a quelques années…

Les élites des pays « modernes » sont des imposteurs ; Bruxelles, USA…

l’Enarchie a planté la France en seulement 30 ans alors que ce pays etait immensément riche depuis des siecles grace à nos ancetres.

Pas d’autre choix que l’or…..via Mines d’or de pre production en pays « safe » avec cout de production < 750 $ / l'once en $CAD…par exemple…..

Regardez depuis H2 2013 les valeurs TML, SBB, SBR, DNA…

Elles vont faire * fois 10 grace à l'imposture Bruxelloise, de la FED et autre…

Bon week end

banvile

27 février 2014Donc, ne pas acheter de l’or, Européens que nous sommes, c’est croire en la pérennité de l’euro.

JP chevalier ne semble pas être d’accord et il n’a peut être pas tort!

http://chevallier.biz/

jeanno

27 février 2014vous croyez donc à une dévaluation du Yuan?

jeanno

27 février 2014Bonjour,

Vous croyez donc à une dévaluation du yuan ou Renimbi? Je croyais que vous étiez positif sur cette devise.

Bien cordialement

Poutine7

25 février 2014Les politiques n’ayant à peu près rien retenu de la leçon de la crise financière de 2008 et de ses raisons profondes, hormis peut-être certains émergents dont la Chine qui en ont marre du privilège exorbitant du $, il serait tout à fait normal que l’or monte ou plutôt ne s’effondre pas comme une grande partie de la finance vérolée par les produits dérivés.

Restent aussi le plan épargne boites de conserves, le jardin, la cheminée et un flingue pour éloigner les opportuns …

Roger Duberger

25 février 2014Cher Mr Gave,

Merci pour cette analyse sur l’or.

C’est vrai que vous ne l’aimez pas beaucoup, mais il peut aussi être un outil de diversification…De plus à une époque ou l’on crée de plus en plus de dettes, il va falloir être très courageux pour faire confiance à la monnaie fiduciaire !

Bref, si les chinois, les indiens, les brésiliens se mettent à acheter de l’or, alors les français peuvent anticiper.

Bien cordialement

idlibertes

26 février 2014Cher Roger,

L’or est juste une façon de voter avec ses pieds, mais l’on ne peut batir sa vie ou même une économie sur un systéme de défiance. C’est le contraire même de toute notion d’avancée structurelle. C’est surement pour cette raison fondamentale que Charles Gave a toujours manqué d’amour pour l’or car l’or n’est jamais qu’une façon biblique « d’enterer ses talents ». Parfois cela peut se comprendre, parfois la vie et l’économie nécessitent des périodes de faux plat mais ce n’est ni souhaitable ni utile dans un dévellopements à l’on terme. L’or est brutal et passéiste. C’est un choix.

cdlt

Idl

Amellal Ibrahim

26 février 2014Je connaissais quelqu’un qui pendant la guerre m’a raconté qu’un couple avait épargné beaucoup en billets et s’est donc retrouvé ruiné après la guerre tandis que les oreux se sont bien tirés mais risque-t-on encore une guerre en Europe ?

Roger Duberger

26 février 2014Merci pour votre réponse. c’est beau ce que vous écrivez ! (l’or est une façon biblique « d’enterrer ses talents »).

idlibertes

28 février 2014merci, merci

:-))

Trés inspiré, il faut croire

poissonrouge

27 février 2014Sans vouloir être biblique, du coté de l’or(thographe) à long terme, c’est mieux qu’à « l’on terme »…mais c’est juste une question de f(or)me !

Libre

24 février 2014Très intéressant l’or est donc une protection contre les chocs…Utile dans certains cas ( contrôle des changes) et pas dans d’autres.

idlibertes

26 février 2014Cher Monsieur,

L’or est une « protection » quand on a aucune idée de rien comme peut l’être un jean devant l’habillement ou un paire de chaussure noire en matière de goût. Vous ne prennez pas de risques ,n’en attendez donc pas de grandes choses. Charles gave est un entrepreneur et à toujours et partout préferé le risque de l’action (ce qui ne veut pas dire bullmarket mais le risque de monter un business avec des hommes que la sécurité de resté assis en comptant sa cassette. L’or est le mode « pause » de l’Economie. Rien de bien exitant pour un homme d’action.

Cdlt

Idl

reporting

24 février 2014article plus intéressant que les alertes de Jovanovic qui depuis 5 ans conseille d’acheter de l’or ou de l’argent pour protéger son épargne qui ne serait pas à l’abri dans les banques qui doivent toutes faire faillite, tout de moins les banques françaises. L’argent qui été à 45 $ l’once a complétement dévissé et se situe à 20 $ l’once. Le CAC 40 est à 4400 points.

Amellal Ibrahim

24 février 2014La planche à billets était censée créer de l »inflation et donc l’or devait protéger l’épargne des déposants, or, (c’est le cas de le dire) ces liquidités se déversent dans la Bourse et aux divers ministères des finances et les entreprises ont du mal à obtenir du crédit risquant de plonger l’économie dans une déflation, bizarre … paraît-il si j’ai bien compris les leçons du Pr. Gave, des taux trop bas n’obligent pas à investir dans l’économie réelle et provoquent une bulle sur les actions, matières premières et emprunts d’état.

A vérifier.

vivelafrance

25 février 2014bonjour, je ne vous apprends rien c’est simplement pour émettre un avis.

des taux trop bas créent une mauvaise allocation du capital et donc peut créer une mauvaise bulle sur les actions comme pour les obligations surtout dans une économie mondialisée d’ailleurs car tout le monde peut emprunter pour investir même ceux qui ont fait et qui font de mauvaises affaires, le tout alors que la société actuelle est en pleine mutation. La chine a déjà un stock d ‘or colossal comme les autres pays émergents la cause principale Charles gave vient de la donner. Avec la pression à la baisse actuel pour l’or qui a fortement dégringolé déjà autant dire qu’aujourd’hui la situation est difficile pour n’importe quel investisseur puisque tous les actifs deviennent risquer. Un placement peu risqué ne veut bientôt plus rien à dire à moins d’accepter de PERDRE de l’argent.

André

24 février 2014L’or est à l’économiste ce que le préservatif est au curé.

Mon cher Charles, j’aime beaucoup vos analyses, et je constate avec plaisir que vous retournez votre veste à propos de l’or. Il faut dire que beaucoup d’indicateurs pointent vers une forte hausse cette année 😉

André

24 février 2014Charles, vous étiez constamment contre l’or, mais maintenant vous sentez bien qu’il est à la veille d’une forte hausse (vers 3000 $ l’once ?) alors vous retournez votre veste …

L’or est à l’économiste ce que le préservatif est au curé …

CharlesM

24 février 2014Bonjour monsieur Gave,

passionnant ce graphique brésilien. Pourrait on en déduire que l’or est une couverture sur les investissements dans les émergents? Ca semble avoir fonctionné ces derniers mois.

Merci pour le partage,

James

24 février 2014Jolie conclusion. Merci Monsieur Gave.

FaLLaWa

24 février 2014Sinon pour se proteger ils peuvent acheter des bitcoins c’est bien plus pratique 🙂

Amellal Ibrahim

25 février 2014Tout est relatif …

http://www.youtube.com/watch?v=0sCfGaAK8mU

dede

24 février 2014« L’or est donc un placement comme un autre »

Pas tout a fait. Dans la mesure ou il n’y a pas de revenus futurs associes a l’or, il s’agit plutot d’un placement « speculatif » comme un autre. Si j’etais en France, j’opterais plutot pour une cuve a mazout au fond du jardin : cela presente le meme interet speculatif mais egalement l’avantage d’etre consommable si le prix du baril baisse ou n’explose pas a la hausse…

Alberto

23 février 2014Vous semblez superbement ignorer les tendances inflationnistes consécutives a la fausse monnaie émise par tout l’Occident a commencer par les USA en tête!! Rien ne prouve que la déflation primera sur l’inflation?

Amellal Ibrahim

23 février 2014Bonjour,

Pour l’or, j’ai souvenir de 1800 $ publié dans un article de vos articles.

https://institutdeslibertes.org/timber-par-charles-gave/

Au fait dans ce marché, qui fait la pluie et le beau temps, les particuliers, les fonds de pension, les banques centrales ?

Est-ce vrai qu’une partie des transactions portent sur de l’or virtuel (ETF ?) ?

De l’or + des actions de moyenne donne plus haut que le cours des 2 :

(520 + 600)/2 < 720, les financiers sont-ils des magiciens ?

Au fait, je remarque que depuis la crise, les actions brésiliennes sur votre graphique flotte sur place, est-ce du au QE de la FED et de son dollar sous-évalué ?

Et dernière question, la FED compte-t-elle diminuer ses injections ? Aussi, il paraît qu'ils ont dans le viseur un objectif d'inflation et non plus un objectif de croissance, est-ce vrai ?

Merci.

dede

24 février 2014J’attends avec impatience l’explication concernant la moyenne. Peut-etre est-ce du a un « rebalancing » pour rester a 50/50 qui permet de surponderer les actions quand elles sont bon marche et les sous-ponderer quand elles sont cheres (et inversement pour la partie en or du portefeuille)?

En ce qui concerne les ETF (ou ETP, P pour product), il y a effectivement un bon nombre de transactions sur ces produits mais si ils sont bien faits (lire le prospectus attentivement), le teneur de marche souscrit au papier pour vous le revendre et le montant de la souscription permet de stocker l’or sous-jacent. Cela permet de fluidifier le marche secondaire (il n’y a pas de relivraison de l’or quand vous me vendez le papier, uniquement si le teneur de marche demande le rachat de son papier) mais l’or est bien la et n’a rien de virtuel.

Pierre

24 février 2014Effectivement, il suffit de constater l’évolution de l’ETF GLD pour s’assurer de l’évolution du stock d’or.

http://thedailygold.com/gld-etf-holdings/

Cordialement

Charles Gave

24 février 2014Mon cher Dede

Le rebalancement a lieu tous les jours dans le graphique

Dans la realite, on pourrait rebalancer tous les mois pour limiter les frais de transaction

Le resultat serait le meme

Amicalement

cg

RomainM

24 février 2014Bonjour,

C’est tout à fait possible car c’est un phénomène dynamique et non statique.

On observe que les l’or et les actions montent tous les deux sur la durée. Seulement ils sont généralement négativement corrélés lors des « crises ». Le portefeuille 50/50 prend la tendance générale mais la valeur reste relativement immunisée aux chocs contrairement aux actions (qui perdront beaucoup) ou à l’or (qui peut prendre de la valeur mais dont la tendance à la hausse est moins prononcée sur le temps).

Sauf erreur de ma part aucun rebalancing : en 2000 50% investis en or, 50% investis en actions. Management passif.