Les fidèles lecteurs de l’IDL savent que je me fais du souci depuis un grand moment sur l’évolution à venir des prix.En termes simples, je me demande si nous ne nous dirigeons pas vers une période durant laquelle la majorité des prix ne vas pas baisser, plutôt que d’être stables ou de monter, comme ils l’ont toujours fait depuis la seconde guerre mondiale. Pour moi, le capitalisme est naturellement déflationniste et est peut être en train de retourner à ses racines…

Je sais que beaucoup de gens ont du mal à envisager une déflation dans la mesure où les bilans des banques centrales explosent à la hausse , mais le vrai problème est que la vélocité de la monnaie dans le secteur privée s’écroule, un phénomène que les instituts d’émission ont bien du mal à enrayer.

Payer ses dettes enrichit, comme le dit le vieux proverbe Français. D’où la baisse de la vélocité…

Mon but dans cette chronique n’est cependant pas d’analyser cette possibilité et de présenter les raisons qui pourraient nous amener à une telle situation, mais d’indiquer aux lecteurs ce qu’il faudrait faire avec leur épargne au cas ou cela viendrait à se produire.

Comme d’habitude, essayons de réfléchir ensemble en utilisant quelques concepts simples. Avec son épargne, le lecteur a le choix soit d’investir comme un Rentier, et dans ce cas là, il utilisera les marchés obligataires qui lui verseront une rémunération fixe (le taux d’intérêt) et qui lui rembourseront son capital à l’échéance de l’obligation, soit au contraire de se transformer en Entrepreneur et d’acheter des actions, et dans ce second cas, il n’est certain ni du remboursement in fine (il n’y a pas de in fine) ni du revenu qu’il va toucher, puisque le dividende peut être supprimé ou réduit. Dans ce deuxième cas cependant, en tant que propriétaire/entrepreneur, il va participer à la croissance des affaires dans lesquelles il a décidé d’investir…

Dans une période fondamentalement inflationniste comme celle que nous avons connu de 1968 à 1981 dans le monde et en France, investir dans des obligations est totalement idiot puisque le pouvoir d’achat de cette forme de placement ne cesse d’être érodé par la hausse des prix, ce que chacun comprend très bien. Il ne faut avoir que des actions, de l’immobilier et le cas échéant du Franc Suisse ou de l’or. S’endetter structurellement pour acheter des actifs dont on espère que le prix va monter à la hausse est la solution.

Dans une période de désinflation comme celle que nous avons connu depuis 1981, les obligations retrouvent un attrait, et il faut les acheter quand les taux sur les obligations longues sont très supérieurs au taux de croissance du PIB nominal. C’est ce qu’il fallait faire depuis trente ans, et cela a marché à chaque fois, du moins pour les pays qui ne menaçaient pas de connaître la faillite.

Dans les périodes de déflation, tout change.

Les obligations deviennent LE placement privilégié, puisque leur pouvoir d’achat monte au travers du temps tandis que les affaires normales, surtout si elles sont endettées se retrouvent avec des coûts fixes qui ne baissent pas et des chiffres d’affaire qui baissent, ce qui rend une compression des marges inévitable. Les périodes de compression des marges sont rarement accompagnées de hausse des cours de bourse….

Mais il y a autre chose.

Dans les périodes de déflation, les marches obligataires et les marchés des actions se mettent à avoir une corrélation NEGATIVE, ce qui veut dire tout simplement que quand les obligations montent parce que la déflation s’aggrave, les actions baissent et que quand les obligations baissentparce que la chute des prix se ralentit, les actions montent…Un individu doué de prescience (ce qui n’est pas mon cas) peut essayer de s’amuser à faire du « timing » pour passer de l’un à l’autre.Pour les gens « normaux » , incapables de faire des prévisions ou de prophétiser (moi), la solution est beaucoup plus simple et elle fut suivie sans discontinuer par les gérants de portefeuille tout au long du XIX eme siècle, grande période déflationniste s’il en fût.

Comme la rentabilité nominale sur le long terme entre actions et obligations tend à être la même pendant les périodes de déflation, la solution était d’avoir un portefeuille investi à 50 % en actions et à 50 % en obligations (ou à 60/40, ou 40/60, ce qui ne change rien au raisonnement), et de » rebalancer » son portefeuille à intervalles réguliers.Cette technique permet de sortir de l’actif qui est monté et est (peut être) sur évalué pour rentrer dans celui qui a baissé et est (peut être) sous évalué sans avoir d’Etat d’âme sur le ‘timing » des mouvements. Elle offre de plus toute une série d’avantages.Tout d’abord, la rentabilité du portefeuille à l’arrivée est supérieure à la rentabilité que chacun des actifs a atteint sur la période, ce qui est bien normal, puisque le gérant passe son temps à vendre celui qui est monté pour acheter celui qui a baissé… L’hypothèse de base, je le rappelle, est ici que actions et obligations en déflation ont la même rentabilité nominale à long terme.

Ensuite, la volatilité du portefeuille ainsi constitué est bien moindre que celle de chacun des deux autres actifs pris séparément puisque les deux actifs ont une corrélation négative.Donc , je gagne plus sur le long terme et j’ai moins d’arrêts du cœur.Depuis cet automne, et la hausse des taux intervenu au printemps et à l’été aux USA , je soutiens que cette hausse des taux longs renforce les craintes déflationnistes que je pouvais avoir et qu’il est donc dangereux de laisser un portefeuille sans une protection obligataire tant les menaces de baisses des prix s’aggravent.

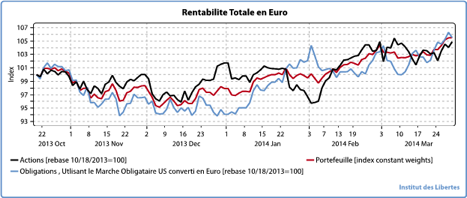

Dans une courte note , Vendredi dernier, j’ai expliqué pourquoi cette protection, à mon avis devait utiliser le marché obligataire US plutôt que les marchés obligataires Allemand ou Britannique. Voici le résultat d’un portefeuille qui aurait été investi 50 % en actions Françaises et 50 % en obligations US, tout cela recalculé en Euro et ce depuis l’automne dernier, date à laquelle j’ai effectué ce virage.La performance , en Euro , du marché des actions Français, du marché obligataire long Américain et du portefeuille 50 /50 a été exactement la même… Base 100, nous sommes aux environs de 105…

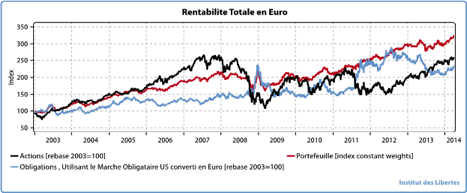

Pour l’instant, l’achat de mon assurance anti déflation ne m’a rien coûté, ce qui est une bonne chose, malgré la baisse du dollar, compensée et au delà par la baisse des taux longs aux Etats Unis de 4% à 3.5% sur le trente ans.Pour ceux qui s’interrogeraient sur la performance depuis 2003, date du début des tendances déflationnistes (en ce qui me concerne), voici le résultat.

Dans la réalité, il eut mieux valu pendant toute cette période détenir des obligations Allemandes qu’Américaines, mais ce n’est plus le cas aujourd’hui (voir mon article de la semaine dernière).La performance du portefeuille « balanced » a été de 25 % supérieure à la performance d’un portefeuille 100 % actions, alors même que la performance de l’obligation longue US a été inférieure aux deux autres actifs.

Merveille de la corrélation négative entre actifs…Pour résumer, depuis l’automne dernier, je ne cesse de dire qu’il faut faire baisser la volatilité de son portefeuille. Je l’ai fait, et pour l’instant. cela ne me coûte rien et je dors fort bien la nuit, me contrefoutant de ce que font les banquiers centraux

Ce qui est précieux.

Auteur: Charles Gave

Economiste et financier, Charles Gave s’est fait connaitre du grand public en publiant un essai pamphlétaire en 2001 “ Des Lions menés par des ânes “(Éditions Robert Laffont) où il dénonçait l’Euro et ses fonctionnements monétaires. Son dernier ouvrage “Sire, surtout ne faites rien” aux Editions Jean-Cyrille Godefroy (2016) rassemble les meilleurs chroniques de l'IDL écrites ces dernières années. Il est fondateur et président de Gavekal Research (www.gavekal.com).

caullet

20 avril 2014Monsieur deaghi semble convenir que l’euro est trop fort..

Celà va dans le sens de votre judicieux conseil.

BA

5 avril 2014Construction européenne : les courbes se sont croisées !

Question :

Diriez-vous qu’aujourd’hui pour votre pays c’est plutôt une bonne chose ou plutôt une mauvaise chose d’appartenir à l’Union Européenne ?

Réponse :

– plutôt une bonne chose : 48 % des personnes interrogées

– plutôt une mauvaise chose : 52 % des personnes interrogées.

C’est la première fois que les Français interrogés répondent en majorité : « plutôt une mauvaise chose ».

C’est la première fois que les courbes se croisent.

Regardez l’évolution des courbes à la page 11 :

http://www.ifop.com/media/poll/2587-1-study_file.pdf

riz

3 avril 2014Bonjour,

en France nous avons l’inflation des taxes et son symétrique la déflation des salaires, revenus .Dans les années 70 , les charges patronales + salariales représentaient 30% du salaire total versé par l’entreprise .Dorénavant c’est 60% soit pas loin d’un point par an (chouette !!!) .Mais si ce salaud de riche cherchait par je ne sait quel esprit maléfique à commencer à gagner de l’argent on va rapidement le taxer à 30% (revenu supérieur à 26 500 euros) , s’il lui prenait l’envie d’accumuler son capital on va lui taxer avec l’isf (oui mais faites le calcul sur 30 ans d’isf sur des résidences primaires, secondaires voire autre qui ne rapporte rien) .

Si après tout ça il reste un peu de pépettes malgré le parcours du combattant avant d’arriver jusque là , à son décès (bien fait !! salaud de riche) on lui prendra aisément 45 %.

Il y a une chose dont on est certain en France c’est l’augmentation de la fiscalité sur les classes aisées .Et en plus c’est cher , à Berlin l’immo est à 2000 euros par m² contre 8 000 à Paris .En Allemagne de l’Ouest les salaires sont > aux français , la nourriture 20% moins chère , les voitures d’occasion 20% moins chères , autoroutes gratuites etc …bref la France est devenu un enfer fiscal pour les riches et parce que ce sont des vieux schnocks pour la plupart qui ne voyagent jamais , ils ne sont pas conscients de leur malheur. France pays de cocagne ? Oui pour les pauvres qui savent jongler avec les allocs , les arrêts maladies , le travail au noir etc …

Les socialistes pensent que les riches sont substituables et qu’il y en aura d’autres (qu’ils partent d’autres prendront leur place) .Mais ce n’est pas vrai , il n’y a qu’a voir les plages de Tel Aviv qui sont bondées de français (fait nouveau depuis 1 an) , les surveillants de plage sont obligés dorénavant d’apprendre le Français .Que les juifs quittent massivement la France , c’est un fait récent et pas de bon augure pour la suite …

frank

3 avril 2014Vous oubliez les droits de successions, la taxe fonciere et taxe d’habitation. En tenant compte de l’ISF et taxe sur les plus values latentes ainsi que la CSG qui est auj à 15,5%. Je ne comprends toujours pas comment on peut être rassuré quand on sait qu’au Danmark on arrive à 60% d’impot environ lorsque l’on est lourdement taxé si on est riche ou considéré comme tel. En France en tenant compte de tous les impots cumulés notamment l’impot sur l’épargne et le patrimoine (ISF) on atteint des taux d’imposition largement supérieur au danmark par exemple surtout si on posséde un patrimoine immobilier assez conséquent.

frank

3 avril 2014Vous avez absolument raison !!!. je rajouterai que le système fiscal en france est unique, plus complexe, stupide !!! et difficilement comparable avec les autres pays. Le paradoxe étant en plus que le système est fait pour inciter à investir dans la pierre en meme temps que s’excerce une pression fiscal sur le patrimoine avec l’ISF. Alors qu’au USA le système (retraite par capitalisation) incite à investir sur les marchés actions et donc plus dans les entreprises plutôt que sur l’immobilier comme en france)

Nicolas

7 avril 2014Je ne sais plus quel « économiste » tête à claque a laissé échappé lors d’une envolé sur « les riches toujours plus riches blabla » que seul 30% des français payaient l’impôt !

Cette gaffe monumental explique tout : pourquoi voulez vous que les « 60 à 70% » de français qui ne payent rien (comme il a précisé) mais touchent, veuillent la moindre réforme (comme Je précise) ?

Sinon, on dit que le taux réel de l’ISF est, compte tenu des frais fiscaux nécessaire à l’acquisition du revenu permettant de le payer, de 9%/ans.. Or en France on ne peut gagner que 6% maximum par ans (et encore !). Donc un « riche » perd 3% de son capital chaque année depuis 1981. Normal qu’ils claquent la porte, on ne peut pas leur en vouloir..

jeanpy

31 mars 2014Bonjour,

Vous avez manifestement revu la définition de la volatilité d’un portefeuille depuis la semaine dernière, ce qui est sage. Peut-être en raison de mon commentaire qui a finalement été publié (avec 3 jours de retard…) ?

« Payer ses dettes enrichit, comme le dit le vieux proverbe Français. D’où la baisse de la vélocité… »

Il y a une confusion entre multiplicateur bancaire et vélocité de la monnaie. Payer ses dettes réduit la masse monétaire et non la vélocité de celle-ci.

Plus fondamentalement, il faut être clair sur l’inflation et les prix d’actifs. Ce qui impacte la performance réelle des actifs de dette nominale est la surprise sur le rythme des prix et non la variation des prix en elle-même. La performance réelle d’un titre de dette en inflation et déflation (limitée) est identique si le niveau de variation des prix est correctement anticipé (pour un taux réel anticipé fixe). Cela est différent si la déflation est suffisamment importante : le taux nominal est proche de zéro (il ne peut véritablement descendre en dessous de zéro car la monnaie rapporte un taux nominal de zéro) et la baisse des prix (même si elle est anticipée parfaitement) a pour conséquence un rendement réel supérieur.

Charles Gave

3 avril 2014Cher Lecteur

Pas vraiment

La volatilite d’une obligation en dollar US est tres superieure a la volatilite d’une obligation en euro si vous rendez vos comptes en euro, puisqu’a la volatilte due aux Taux d’interets je dois ajouter la volatilite due au taux de change, sauf bien entendu si voux couvrez le cange, ce que je ne recommande pas

Une diversificaton obligataire ne se justifie donc que si l’un des deux marches obligataires est tres bon marche par rapport au marche local, ce qui est le cas a l’heure actuelle pour le marche US

Dans ce cas, la rentabilite plus forte comense e attendue compense et au dela la hausse de la volatilite

Amicalement

cg

jeanpy

7 avril 2014Le point crucial est la volatilité différente des actifs qui n’est pas mentionnée dans le billet précédent et qui est fondamentale.

Amellal Ibrahim

31 mars 2014Bonjour,

J’aimerais savoir de quel ordre de grandeur le marché immobilier baisse lors d’une période de déflation et par conséquence, les loyers baissent-ils avec ?

Ensuite, j’ai relu votre premier ouvrage « Des lions menés par des ânes » dans le cadre de votre projet, vous y expliquez que quand le rentier gagne trop par rapport à l’entrepreneur, au bout d’un moment, « l’économie se venge toujours » et les Etats voyant leurs recettes fiscales diminuer, les taux d’endettement s’envolent et la dette finit par être restructurée (Grèce), diluée dans de l’inflation (République de Weimar) voire non honorée (Argentine).

Autre cas, le Japon, face à la déflation la dette publique grimpe mais au bout d’un moment (200% du PIB) cela devient intenable et la Banque centrale intervient pour faire baisser les taux.

La génération Mai 68, la plus bête de l’Histoire ?, ne doit-elle pas se résigner à réajuster à la baisse son patrimoine après avoir vécu à crédit et mis l’économie en surchauffe pour que nous, génération Y (nés en 1980-2000) puissions acheter nos maisons à des prix raisonnables ainsi que d’éclater la bulle de dette concoctée par vous ? Ainsi les états et leurs systèmes de santé de retraite très généreux et couteux sautant, on en reviendrait à des dépenses normales permettant aux jeunes actifs de vivre normalement, ce serait en quelque sorte, notre Mai 68 à nous …

Ensuite, est-il prévu un article sur les causes de la déflation tout aussi intéressantes quand on a quelques centaines d’€ d’épargne ?

Merci.

Charles Gave

3 avril 2014Cher lecteur

Les causes de la deflation…

j’ai beaucoup travaille sur le sujet mais l’expliquer en quelques mots simples, je n’y suis pas encore arrive, ce qui prouve que je n’ai pas encore tout compris

J’y reflechis cependant…

Amities

cg

Amellal Ibrahim

3 avril 2014OK merci.

vivelafrance

8 avril 2014bonjours monsieur Gave,

Il me semble que pour expliquer ce qu’est la déflation rien ne vaudra jamais l’exemple japonais (prix ont baissé et les salaires nominaux se sont ajusté à la baisse dans la plupart des pays du sud en Europe) .

Et vous en parlez de manière très claire dans votre livre « des lions mené par des ânes » si mes souvenirs sont bons.

Mais dans ce cas l’Europe semble bien plus menacé par la déflation à la japonnaise (comme vous l’aviez déjà mentionné dans ce même livre) que les USA dont les prix de l’énergie ont fortement baissé grâce aux gaz de schiste et qui sont en avance également dans les nouvelles technologies et dont les sociétés n’ont jamais engrangé autant de cash et de profits.

xly

31 mars 2014La finance expliquée aux Nuls…

vieux dinosaure

31 mars 2014Il faut quand meme eviter les obligations courtes et acheter plutot les 30 ans en duration-weighted.Entre actions et obligations, quel est votre mix de devises ?

Le dollar peut il s’apprecier si la deflation qui commence en Europe s’etend aux Etas Unis ? merci.

Charles Gave

3 avril 2014Cher vieux dinosaure

c’est si la deflation s’installe aux USA que l’on va gagner beaucoup da’rgent sur les obligations US…

CG